2023年中国汽车保险行业价格机制分析 车险综改压缩企业盈利空间【组图】

行业主要上市公司:中国平安(601318)、中国财险(02328.HK)、中国太保(601601)等

本文核心数据:中国汽车保险价格传导机制;中国汽车保险车均保费;中国汽车保险综合费用率变化

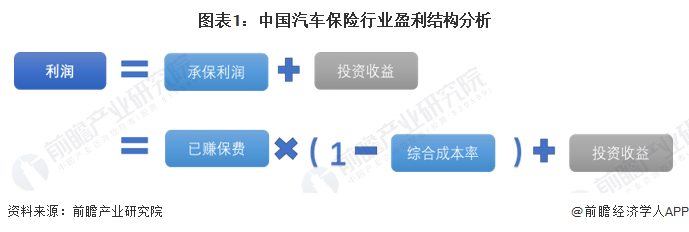

1、中国汽车保险价格传导机制

汽车保险公司的盈利结构可以拆解为承保利润和投资收益。其中承保利润取决于保险公司的已赚保费和综合成本率,成本控制能力越强,综合成本率越低的企业将有机会获得更高的利润成果。综合成本率由两部分组成,分别是综合赔付率和综合费用率。综合赔付率主要是保险公司的赔付支出决定,而综合费用率则是指在赔付过程中发生的费用,如手续费、诉讼费、业务及管理费等。

2、商业车险自主定价系数范围扩大

2020年9月银保监会发布《关于实施车险综合改革的指导意见》,并于9月19日正式实施,以更好维护消费者权益,推动车险高质量发展。车险综合改革的目标将“保护消费者权益”作为主要目标,短期内将“降价、增保、提质”作为阶段性目标。在商业车险领域,本次车险综改将引导行业将商车险产品设定附加费用率的上限由35%下调为25%,预期赔付率由65%提高到75%;将“自主渠道系数”和“自主核保系数”整合为“自主定价系数”,并将自主定价系数范围确定为[0.65-1.35],同时将择时适时完全放开自主定价系数的范围。

2022年12月30日,银保监会日前向各银保监局、各财产保险公司、保险业协会、精算师协会、银保信公司下发了《关于进一步扩大商业车险自主定价系数浮动范围等有关事项的通知》,明确了进一步扩大财产保险公司定价自主权,商业车险自主定价系数浮动范围扩大为[0.5-1.5],保险公司对车险定价的自主性提高。

3、中国车险综改压缩险企盈利空间

根据中国保险行业协会编制的2022年一季度保险市场观察报告显示,截至2022年3月末,消费者车均缴纳保费为2808元/辆,较综改前降幅达20%,约89%的消费者保费支出下降。综合费用率由综改前40.0%大幅压缩至27.5%,综合赔付率由56.9%提升至为73.2%。车险综改后使得财险公司车险业务赔付率上升幅度高于综合费用率下降幅度,最终导致车险综合成本率承压,盈利空间进一步受到挤压。车险未来将持续面临进一步降低综合费用率和赔付率的压力,精细化运营将持续成为考验财产险公司经营能力的“行业课题”。

更多本行业研究分析详见前瞻产业研究院《中国汽车保险行业市场前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务