【投资视角】启示2023:中国有色金属行业投融资及兼并重组分析

行业主要上市公司:中国铝业(601600)、中国黄金(600489)、南山铝业(600219)、江西铜业(600362)、铜陵有色(000630)、紫金矿业(601899)、洛阳钼业(603993)、兴业矿业(000426)等

本文核心数据:上市公司融资金额与目的;上市公司对外投资金额与项目;有色金属行业产业基金数量及额度;上市公司产业园投资额

上市企业融资主要用于扩建矿山与补充流动性

根据代表性上市企业公告整理,有色金属行业的上市公司主要融资手段为可转债、定向增发、配售、超短融债券、中期票据等。总体来看,有色金属行业代表性上市企业融资目的主要为矿山扩建以及流动性补充。由于有色金属行业属于重资产行业,行业资产负债率通常在55%~70%之间,企业通过非贷款等手段融资可以改善公司的资产负债率,降低运营风险。

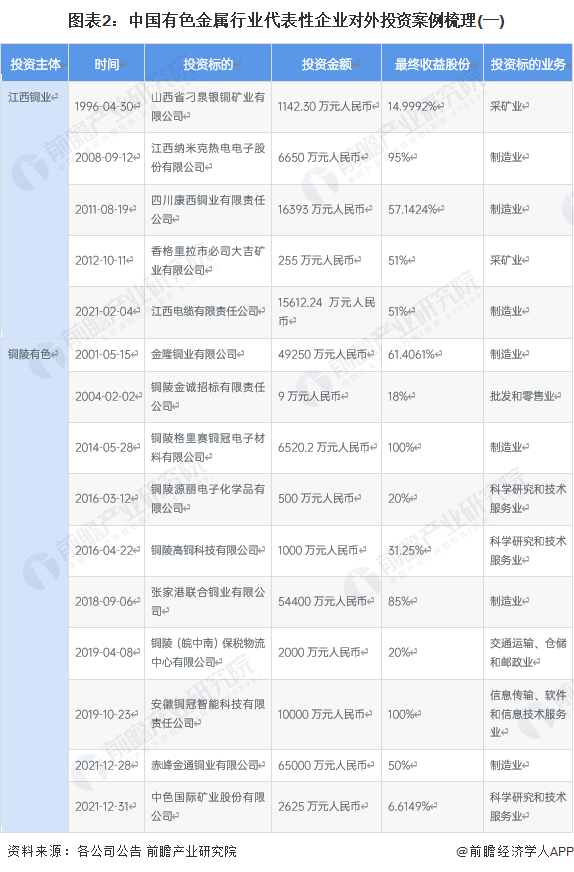

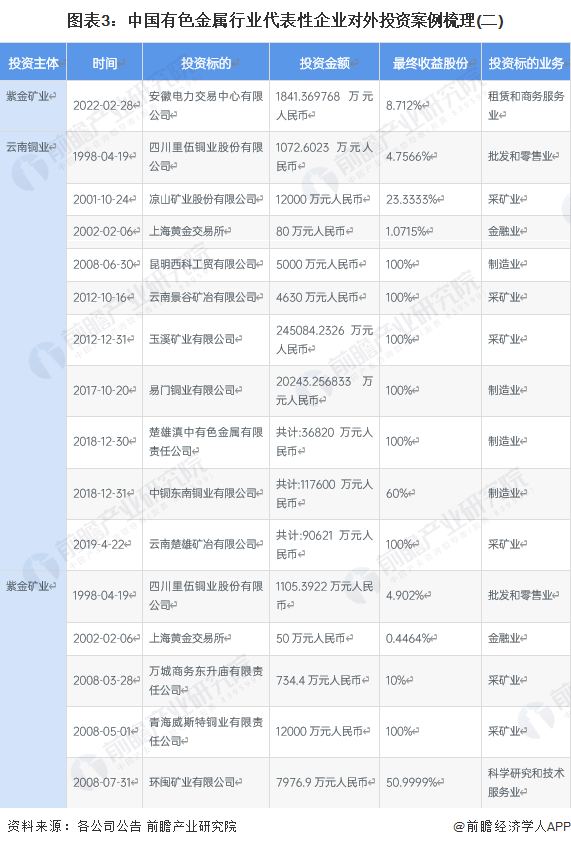

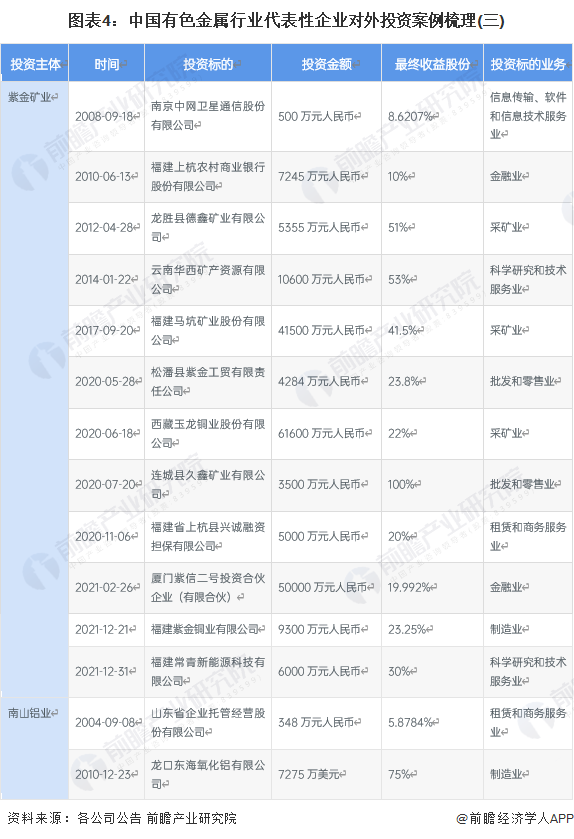

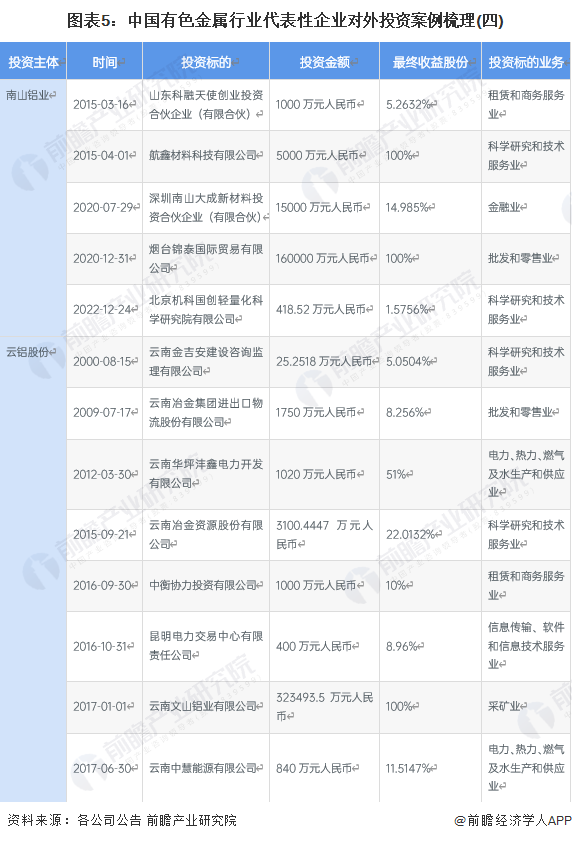

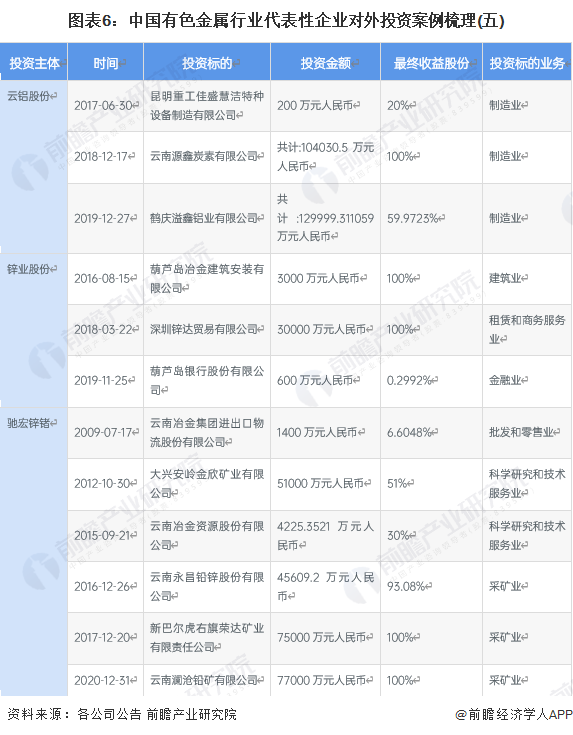

上市公司对外投资经历较为丰富 主要为产业链一体化

从对外投资历程来看,中国有色金属行业代表性上市公司均有较为丰富的投资经验,其中,江西铜业、铜陵有色、云南铜业、紫金矿业、云铝股份对外投资经验超20年。从对外投资案例的行业分布来看,中国有色金属行业代表性上市公司对外投资的主要目的为产业链一体化布局以及拓展产业链配套业务。

注:该图表数据为公司对外投资案例,不包含设立子公司、分公司等

从上述几家代表性上市公司的对外投资案例中可以得出,除设立子公司以及地方分公司外,为同业同行投资占比最多的企业为江西铜业,过往五起对同业企业投资的案例全部为采矿业与制造业。

产业基金赋能有色金属行业发展新方向

2015年以来,中国有色金属行业得到多只产业基金赋能,各产业基金的助推方向主要可以概括为推进有色金属下游环节应用多维化,以及推动有色金属行业绿色发展。其中,多数产业基金规模较小,集中在0-5亿元。

中国重点有色金属产业园区投资情况

目前,我国有色金属产业园区规划建设方向逐渐由单一扩大冶炼金属产能转变为打通有色金属产业链上下游供应链,向有色金属新材料、有色金属高端材料、再生有色金属方向持续布局。从区域分布来看,我国有色金属产业园区投资项目主要分布在西南、西北地区。

兼并重组利于行业资源整合 促产业一体化建设

有色金属行业资源属性较强,优质资源整合有利于行业健康发展。因此,兼并重组类型中较多为上游企业横向扩大资源、中游企业向后一体化。把握矿产端主导权的企业将在行业中更有竞争力。

中国有色金属行业投融资及兼并总结

更多本行业研究分析详见前瞻产业研究院《中国有色金属行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务