预见2023:《2023年中国聚酰胺PA66行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:华鲁恒升(600426);万华化学(600309);荣盛石化(002493);隆华新材(301149)等

本文核心数据:产能;需求量;市场行情;市场规模;发展趋势

行业概况

1、定义

聚酰胺(英语:Polyamide,PA)是由含有羧基和氨基的单体通过酰胺键聚合成的高分子。此聚合物可天然生成(如羊毛及蚕丝等各种天然蛋白质),或以人工方式通过逐步聚合或固相聚合(如尼龙)或芳香聚酰胺和钠聚(如天门冬氨酸)生产。聚酰胺66(PA66)或尼龙66,由己二酸和己二胺通过缩聚反应制得。尼龙66为半透明或不透明的乳白色结晶聚合物,受紫外光照射会发紫白色或蓝白色光,力学强度较高,耐应力开裂性好,是耐磨性最好的PA。

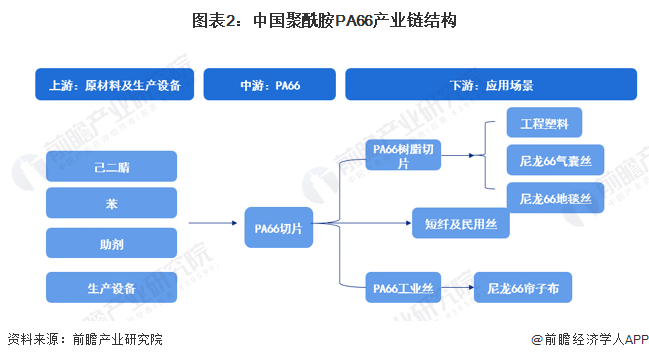

2、产业链剖析:原材料技术壁垒极高

中国聚酰胺PA66产业链上游生产主要原料为纯苯和己二腈。己二酸生产工艺主要采用纯苯为原料进行生产,生产工艺成熟;己二胺生产工艺主要采用己二腈作为原料进行生产,生产技术壁垒较高,供给垄断在少数外资企业手中。下游应用场景中,尼龙66在国防军工、城建交通、家居生活等方方面面有着极为广泛且重要的应用,是关系到国计民生的重要战略物资。

中国聚酰胺PA66产业链上游原材料部分,己二腈相关企业主要有巴斯夫、英威达、奥升德、华峰集团等,纯苯主要生产企业有华鲁恒升、荣盛石化等,助剂主要生产公司有优先股份、宿迁联盛、利安隆新材料等。中游PA66生产企业有华峰集团、荣盛石化、华鲁恒升等公司。

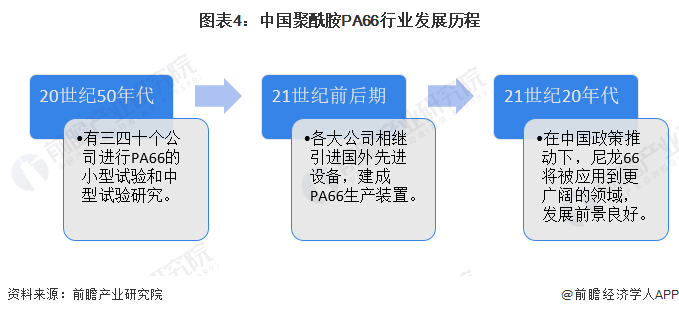

行业发展历程:行业未来发展前景良好

我国对PA66的研制开发始于20世纪50年代,当时有三四十个公司进行PA66的小型试验和中型试验研究,最后实现工业化的只有上海天原化工厂,建成了以苯酚为原料的千吨级PA66生产装置。1975年辽阳石油化纤公司引进法国Rhone-Poulenc公司技术和装置,其4.5万吨/年的PA66盐装置于1982年建成投产,之后又扩建了5万吨/年PA66盐,总产量达10万吨/年,成为国内较大的PA66盐生产厂。1997年中国神马集团引进日本旭化成公司技术建成6.5万吨/年PA66盐生产装置。

近年,国家公布的产业政策将尼龙66及其制品、工程塑料及塑料合金列入重点发展目录,尼龙66的市场呈现出快速发展的良好势头。随着我国化纤、机械、电子、仪器、仪表等领域的发展,尼龙66将被应用到更广阔的领域,尤其是我国工程塑料的迅猛发展,为尼龙66的发展提供了很好的空间。

行业政策背景:“节能减排”是主旋律

聚酰胺PA66是最主要的尼龙种类之一,PA66 具有较为优异的物理与化学性能。 其具备较好的高强度性、抗高温阻力、化学阻力、高硬度和抗磨损性能,广泛应用于橡胶、轮胎、塑料、电子、化工、化纤等行业。基于其广泛的用途,我国出台了一系列政策引导和规范行业发展。基于聚酰胺PA66在生产、降解过程中产生污染,2020年,我国发布《关于进一步加强塑料污染治理的意见》,提出到2025年,塑料制品生产、流通、消费和回收处置等环节的管理制度基本建立。2022年4月,工信部、发改委等6部门联合发布《关于“十四五”推动石化化工行业高质量发展的指导意见》,提出增加聚酰胺等材料的品种规格。

行业发展现状

1、产能整体呈现增长趋势

2017-2021年,中国聚酰胺PA66行业产能整体呈现增长趋势,2021年产能为67万吨,同比增长19.64%。初步统计,2022年中国聚酰胺PA66行业产能能达到75.1万吨。

2、需求量整体呈现增长趋势

2017-2021年,中国聚酰胺PA66消费总体呈增长态势,2021年需求量达到51.6万吨,自给率为75.6%,自给率逐年提升。初步统计2022年中国PA66消费量将达到67万吨。

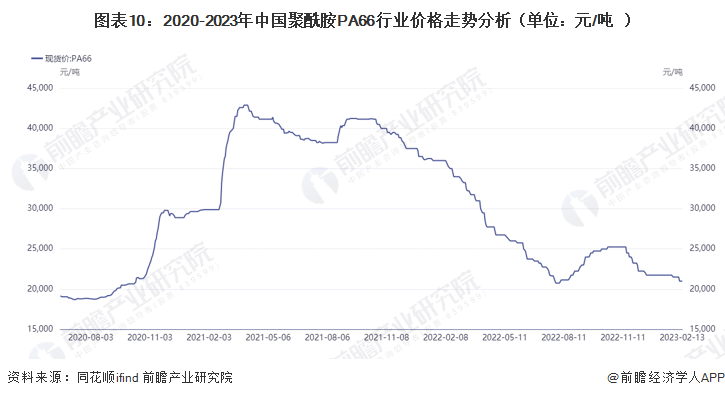

3、价格整体呈现下降趋势

2020-2023年2月,尼龙66产品价格波动区间为1.7-4.4万元/吨,价格波动较大。尼龙66产品于2021年3月达到价格高峰,为4.35万元/吨,主要受原料价格变动所致。2023年2月,中国尼龙66价格为2.1万元/吨。

注:数据查询时间截至2023年2月14日。

4、PA66价格下降导致市场规模呈波动变化

根据聚酰胺PA66的需求量与市场均价测算出聚酰胺PA66的市场规模。2017-2021年,中国聚酰胺PA66行业市场规模整体呈现上升趋势,2019-2020年由于疫情冲击导致市场规模下降速度较快,2021年尼龙66市场规模逐步上升,达到198.66亿元,同比增长55.36%。由于聚酰胺PA66价格呈下降趋势,初步统计,2022年中国聚酰胺PA66行业市场规模将达到174.2亿元,同比下降12.31%。

行业竞争格局

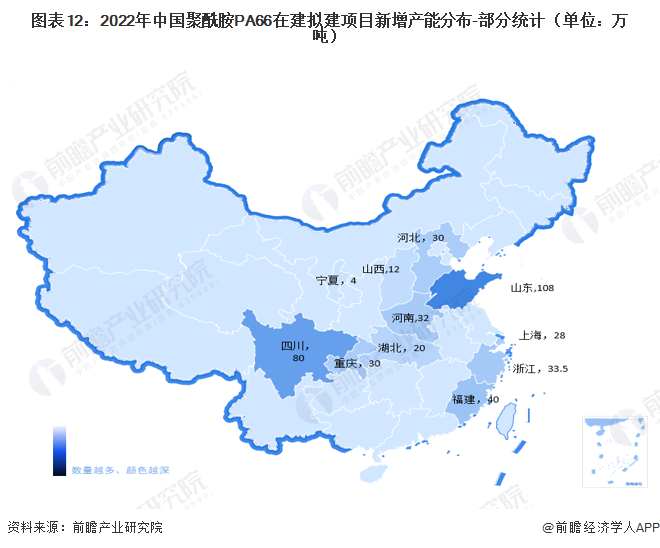

1、区域竞争:聚酰胺PA66在建拟建项目主要集中在山东地区

根据2022年各公司规划,聚酰胺PA66在建拟建项目主要集中在山东地区,共规划项目6起,共新增产能108万吨;其次为福建、浙江、河南地区,均规划项目2起,福建新增产能40万吨,浙江新增产能33.5万吨,河南新增产能32万吨。

2、企业竞争:神马与上海英威达市场份额排名第一

根据代表性企业产能情况结合2021年我国聚酰胺PA66产品的总产能,测算出2021年各企业的市场份额,2021年,神马和上海英威达占据了中国大部分的市场份额,市占率均为29%,华峰集团排名第三,市占率达到12%。

行业发展前景及趋势预测

1、政策支持下,聚酰胺PA66行业发展前景明朗

从产品发展、技术创新、细分市场、国产替代与产业链发展角度来分析中国聚酰胺PA66行业的发展趋势,具体情况如下所示:

2、2028年中国聚酰胺PA66市场规模将突破540亿元

未来随着己二腈的国产化,己二腈和尼龙66价格有望进一步下降,进而逐步替代尼龙6。根据CNCIC的预测,2023-2025年,国内尼龙66价格在1.5-2.6万元/吨,总体上呈下降趋势。前瞻综合CNCIC披露的数据,预测2023-2028年中国聚酰胺PA66市场规模年均增长率为21%,到2028年能达到544亿元。

更多本行业研究分析详见前瞻产业研究院《中国聚酰胺PA66(尼龙66)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务