2023年中国HJT电池行业技术发展现状及展望 HJT电池或成光伏电池破局之计【组图】

行业主要上市公司:迈为股份(300751)、金辰股份(603396)、通威股份(600438)、晶澳科技(002459)、晶科能源(688223)、隆基股份(601012)等

本文核心数据:全球光伏电池行业市场竞争格局、HJT电池技术对比

光伏电池市场竞争格局未定

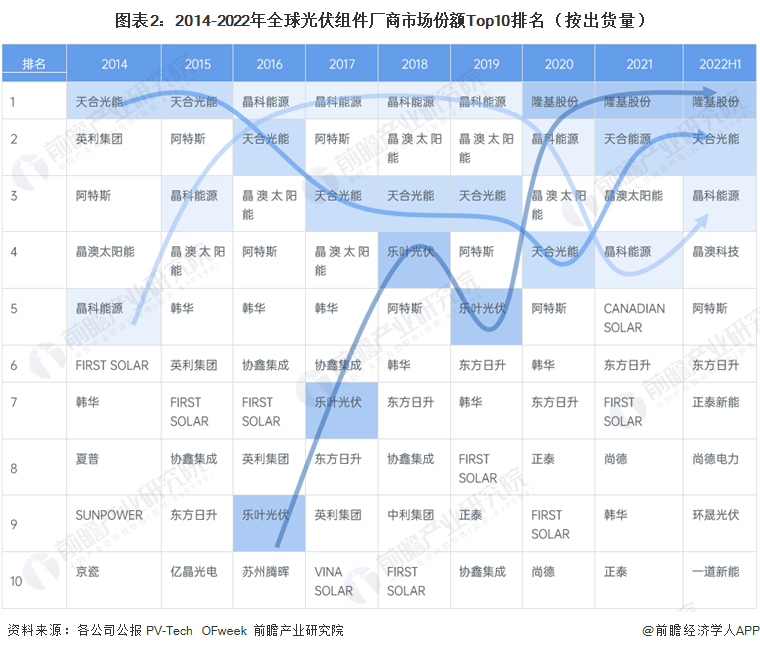

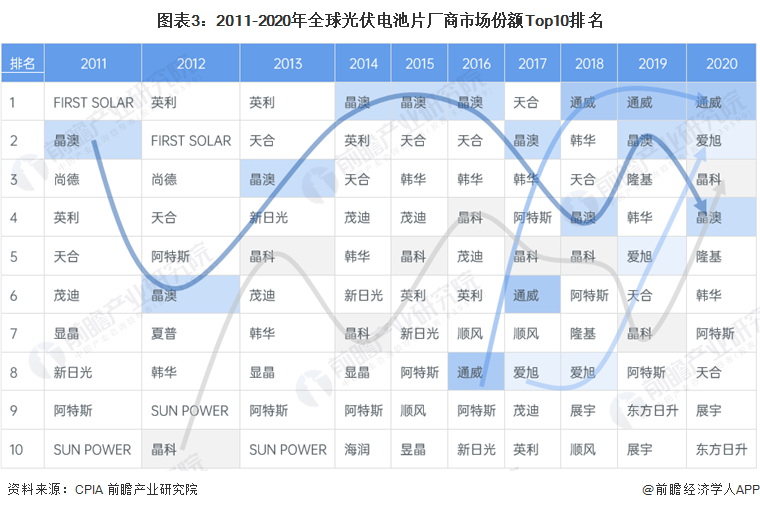

将光伏电池全球市场竞争格局与风电、光伏组件Top10厂商排名情况进行对比,可以发现无论是从横向还是纵向上而言,光伏电池行业市场竞争格局不稳定程度更高。从另一角度来说,市场格局未定,现存企业以及新进入企业就仍有抢占市场份额的机遇。

注:2022年上半年为国内厂商排名;隆基股份于2014年宣布收购乐叶光伏进入组件环节。

下一代光伏电池或将交棒至HJT

光伏电池发展至今,已经历了‘三个阶段的技术迭代。2022年N型电池产业化元年启动,目前行业普遍认为N型电池成为光伏电池下一步技术迭代的方向已是大势所趋,但N型电池的分支HJT电池、TOPCon电池等却成为光伏电池企业长期发展所面临的一道选择题。

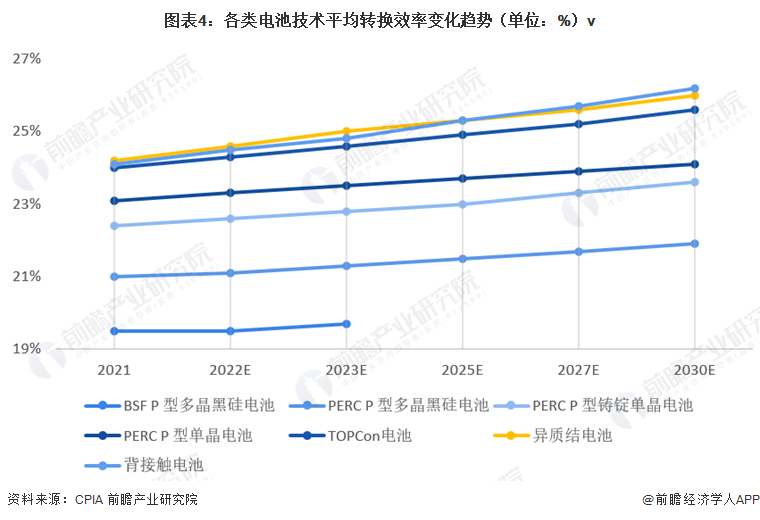

虽然光伏电池片技术经历了不断的迭代,但不变的是电池片发电效率和使用寿命是光伏组件价值的核心参数,根据中国光伏行业协会在《2021年中国光伏产业发展路线图》的预测分析,到2030年异质结电池平均转转行效率有望达到26.0%,将大幅超越PERC电池,同时略高于TOPCon电池。

注:1、背接触N型单晶电池目前处于中试阶段;2.均只记正面效率;3、2023年2月2日,中国光伏行业协会尚未发布《2022年中国光伏产业发展路线图》,故上图2022年为协会预测数据。

HJT电池优劣势分析

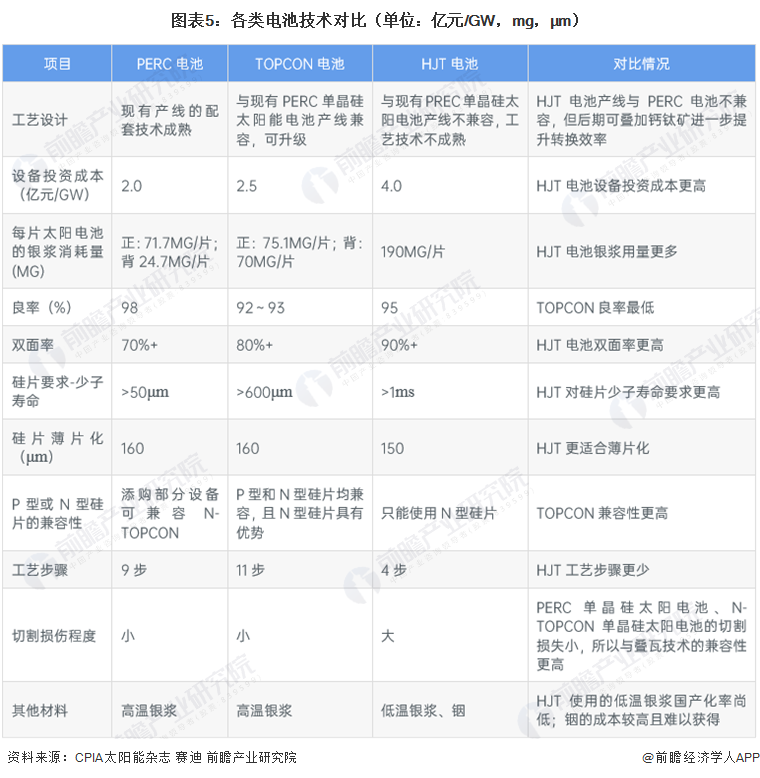

虽然HJT电池有望在能效上超越大多数电池片技术,但短期内企业仍然面临其成本高、银耗大等条件制约。相比于PERC和TOPCon电池,HJT低温银浆用量较大,靶材受限于外资短期垄断,设备投资成本较高,成本问题凸显。

于此同时,HJT电池的优势也十分明确,包括工艺流程简化使得HJT电池从生产效率和产品良率上更有优势和提升空间;在硅片成本上,HJT 更适合大片、薄片化,符合电池发展方向;未来可叠加钙钛矿打开光电转换效率新纪元。正如PERC替代BSF技术一样,成本和工艺方面的限制因素在中长期内都有望被突破,如2022年3月,隆基在M6全尺寸单晶硅片上创造了无铟HJT电池25.40%转换效率的新世界纪录,而HJT电池所展现出的优势才是市场仍普遍看好其中长期发展的重要原因。对于行业内的后发企业而言,通过技术替代或者技术突破提升电池片的转换效率,同时扬长避短,是打破现有竞争格局且构筑长期壁垒的“可乘之机”。

以上数据来源于前瞻产业研究院《中国晶硅太阳能电池行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务