【行业深度】洞察2023:中国电化学储能行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:宁德时代(300750);派能科技(688063);鹏辉能源(300438);中天科技(300522)等

本文核心数据:竞争梯队;竞争格局;市场集中度;企业布局

1、中国电化学储能行业竞争梯队

中国电化学储能企业注册资本在20亿以上的有宁德时代、中天科技与南瑞集团;注册资本在10-20亿以内的有国轩高科、科陆电子与阳光电源;注册资本在1-10亿以内的有亿纬锂能、科华数据与派能科技。

中国电化学储能行业企业主要分布在沿海地区,例如广东有亿纬锂能、古瑞瓦特、鹏辉能源等企业,福建有宁德时代与科华数能。

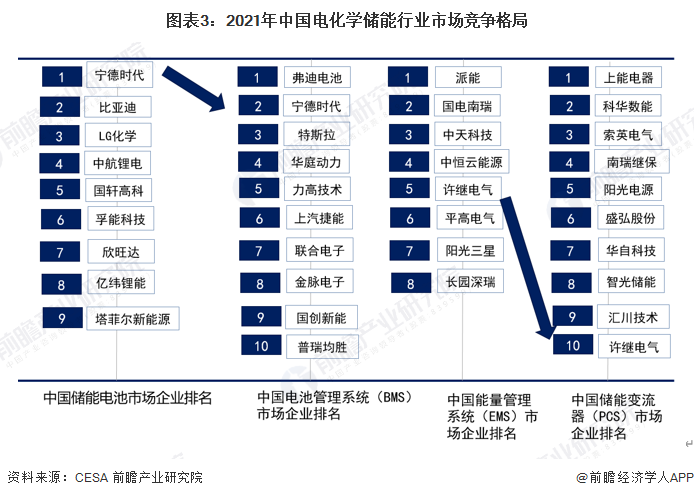

2、中国电化学储能行业竞争格局

由2021年中国电化学储能行业市场竞争格局可以看出,宁德时代在储能电池市场与电池管理系统市场排名都较高,宁德时代在2021年中国储能电池市场中排名第一,在中国BMS市场企业排名中位居第二。许继电气在中国EMS市场与PCS市场前十排名中都占有一席之地,在EMS市场中排名第五,在PCS市场中排名第十。

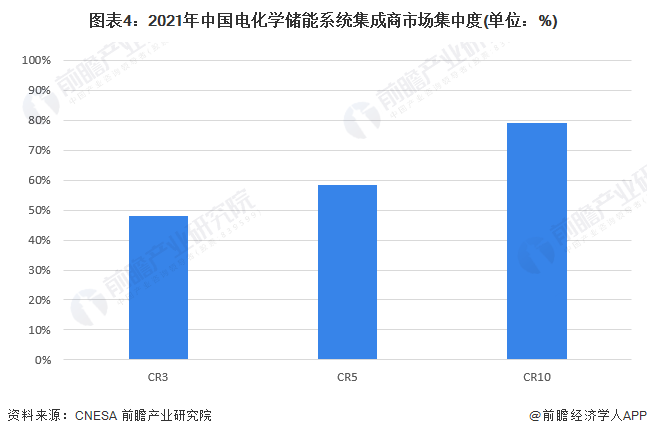

3、中国电化学储能行业市场集中度

从电化学储能系统集成商的市场集中度来看,2021年,中国电化学储能行业CR3达到48%,CR5为58.2%,CR10超过75%。整体来看,中国电化学储能行业市场集中度较高。

注:中国电化学储能产业市场集中度以中国电化学储能系统集成商的市场集中度为统计口径。

4、中国电化学储能行业企业布局

宁德时代、阳光电源与派能科技销售布局较广,宁德时代销售点覆盖美国、中国、英国、德国、澳大利亚和韩国等;阳光电源产品批量销往全球150多个国家和地区。派能科技在德国、南非、意大利、英国、西班牙、美国、捷克等全球40多个国家和地区均有销售分布。

5、中国电化学储能行业竞争状态总结

由于上游原材料供应较为充足,且电化学储能产业市场集中度高,上游供应商的议价能力相对较弱;碳中和背景下储能发展有其紧迫性,电化学储能的应用场景较多,下游市场需求旺盛,整体来看,中国电化学储能行业消费者的议价能力较弱;尽管电化学储能行业的技术壁垒和资金壁垒较高,但进入“十四五”发展的新阶段,电化学储能下游需求的不断增长,市场规模不断扩大,储能在未来我国能源体系建设中的关键地位愈发突显,中国电化学储能行业的潜在进入者威胁较大;电化学储能的同类型竞争品主要是抽水蓄能、压缩空气储能等机械储能和电解水制氢等化学储能,行业替代品威胁适中;且中国电化学储能市场的企业集中度和区域集中度都比较高,2021年,CR3为48%,龙头企业对市场的控制力度较大。

综上所述,我国电化学储能行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国电化学储能行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务