【行业深度】洞察2023:中国聚酰胺PA66行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:华鲁恒升(600426);扬农化工(600486);利尔化学(002258);海利尔(603639);江山股份(600389);广信股份(603599)等

本文核心数据:聚酰胺PA66竞争梯队;聚酰胺PA66竞争格局;聚酰胺PA66市场份额;聚酰胺PA66市场集中度

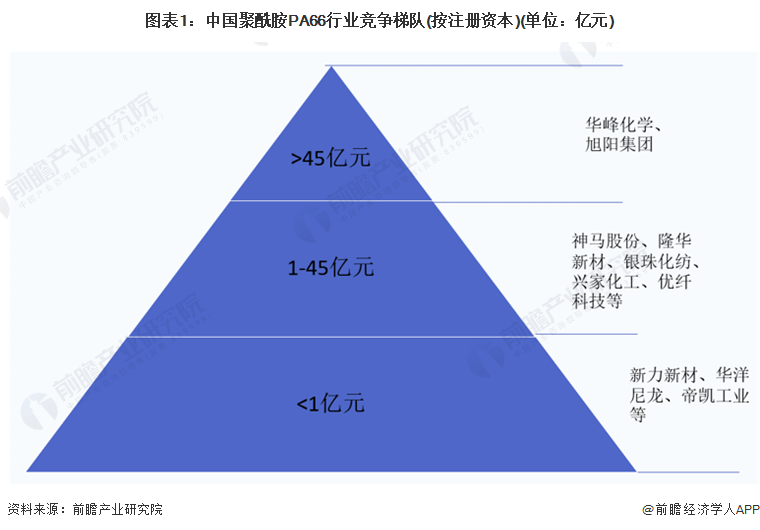

1、中国聚酰胺PA66行业竞争梯队

聚酰胺PA66行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于45亿元的企业有华峰化学、旭阳集团;注册资本在1-45亿元之间的企业有:神马股份、隆华新材、银珠化坊与兴家化工等等;其余企业的注册资本在1亿元以下。

从中国聚酰胺PA66(尼龙66)产业链区域热力图可以看出,中国PA66原材料与PA66生产企业主要分布在沿海地区,其中浙江省分布较多,不仅有上游原材料企业华峰集团与荣盛石化,也有中游生产企业新力新材料与帝凯工业布有限公司。

2、中国聚酰胺PA66行业市场份额

根据代表性企业产能情况结合2021年我国聚酰胺PA66产品的总产能,测算出2021年各企业的市场份额,2021年,神马和上海英威达占据了中国大部分的市场份额,市占率均为29%,华峰集团排名第三,市占率达到12%。

注:截至2023年2月13日,各公司未公布2022年年报。

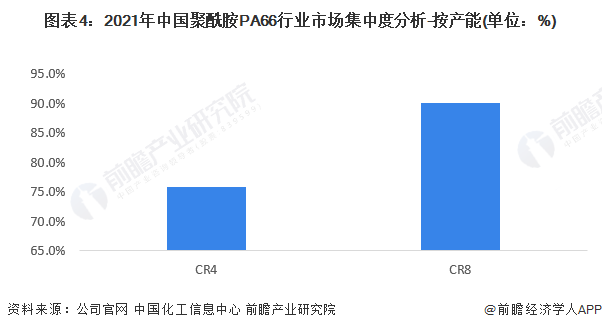

3、中国聚酰胺PA66行业市场集中度

总体来看,我国聚酰胺PA66行业的市场集中度极高,从产能情况来看,2021年聚酰胺PA66行业CR4都高达75%以上,CR8高达90%。主要是长期以来上游材料己二腈进口依赖程度高,导致行业进入门槛较高。

4、中国聚酰胺PA66行业企业布局及竞争力评价

在四家聚酰胺PA66上市公司中,PA66业务占比相对较低,2022年上半年,神马股份PA66业务占比为18.7%,华峰化学业务占比为24.37%。在业务布局方面,帝凯牌工业丝和帘子布绝大部分出口到美洲、欧洲、非洲等40多个国家与地区,神马股份、华峰化学、隆华新材与新力新材等企业重点布局区域均在国内。

注:兴家化工、优纤科技与帝凯工业均为未上市企业,公布的资料信息有限。

5、中国聚酰胺PA66行业竞争状态总结

从五力竞争模型角度分析,由于当前聚酰胺PA66存在较高的进入门槛,同时现有企业数量并不多、市场集中度较高,企业产能不足,行业整体竞争激烈程度较低;聚酰胺PA66关键原料的专用性较一般,因此行业供应商的议价能力是较弱的;目前聚酰胺PA66消费者集中度低,行业消费者的议价能力一般;关键原料己二腈的技术取得突破增加了行业对企业的吸引力,聚酰胺PA66行业潜在进入者威胁是较大的;同时我国生产厂商成功开发出了生物基聚酰胺5X系列产品,聚酰胺PA66行业存在一定的替代品威胁。

更多本行业研究分析详见前瞻产业研究院《中国聚酰胺PA66(尼龙66)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务