2023年全球轮胎行业区域竞争格局分析 中国TOP75轮胎企业数量全球第一【组图】

轮胎行业主要上市公司:赛轮轮胎(601058)、三角轮胎(601163)、森麒麟(002984)、玲珑轮胎(601966)、佳通轮胎(600182)、华谊集团(600623)、青岛双星(000599)、通用股份(601500)、贵州轮胎(000589)、风神股份(600469)等

本文核心数据:全球轮胎销售收入区域分布、全球轮胎TOP75企业区域分布、全球乘用车轮胎消费量区域分布

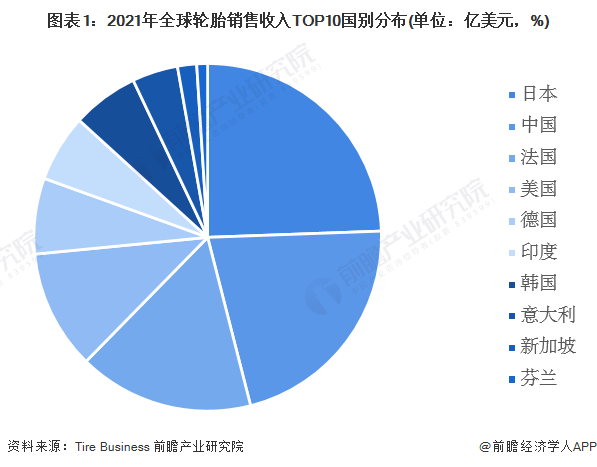

日本轮胎销售额全球第一

2021年,全球轮胎分国别销售中,销售额占比前三的国家是日本、中国和法国,合计占世界销售额63%。在中国的销售收入中,中国大陆地区销售收入为248.05亿美元,在世界总销售额中占比17%;中国台湾地区销售额为55.54亿美元,占比4%。

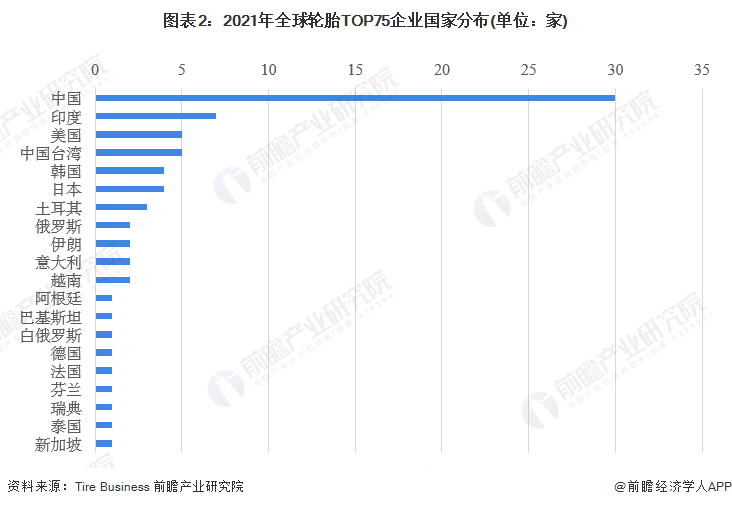

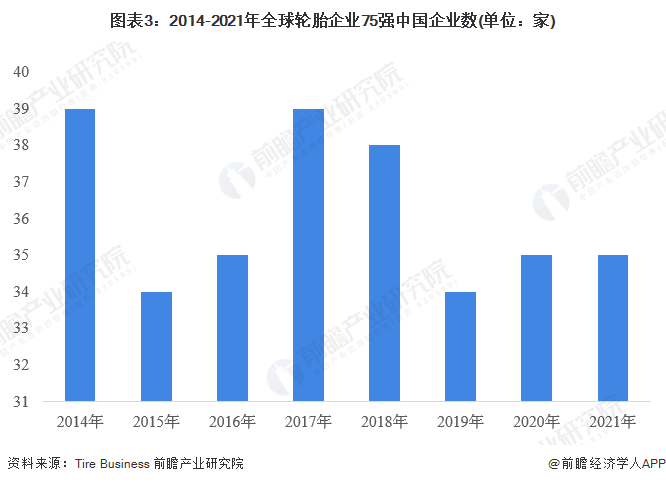

中国TOP75轮胎企业数量全球第一

一直以来中国都是轮胎生产大国,2021年,在全球轮胎企业前75强中,中国大陆占30家,中国台湾5家,印度7家,美国5家,韩国和日本同为4家。

伴随着汽车工业20多年的高速发展,中国轮胎产业飞速发展,根据Tire Business给出的全球轮胎企业TOP75排行榜,2021年有35家中国企业上榜。

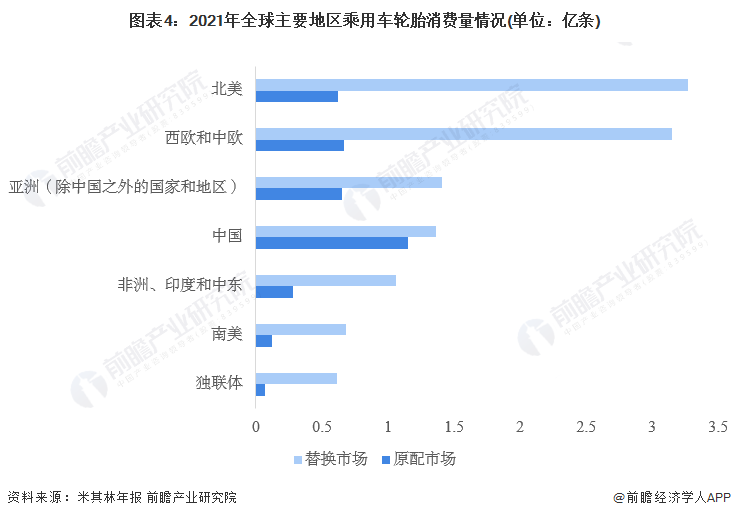

中国乘用车轮胎原配市场消费量最高

截至2023年初,全球范围内,销售端斜交胎的市场份额已经不足3%,占比十分微小,且随着轮胎行业的发展,斜交胎也面临被逐步淘汰的局面。子午胎按照应用领域可分为乘用车胎和商用车胎,半钢胎主要应用于乘用车及小型商用车领域,全钢胎主要应用于客车、货车等大型商用车领域。无论是乘用车轮胎市场还是卡客车轮胎市场,替换市场需求量涨幅远大于原配市场需求涨幅。

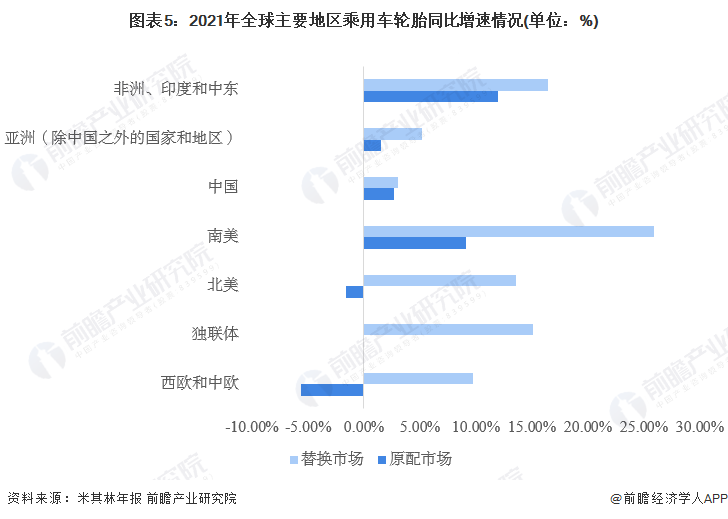

2021年,从全球各区域的乘用车轮胎原配市场消费量来看,中国消费量最高,达1.15亿条;乘用车轮胎替换市场上,北美地区消费量最高,达3.27亿条。从同比变化率来看,在乘用车轮胎的原配市场上,非洲、印度和中东地区增速最快,达12%;西欧和中欧地区原配市场轮胎需求下滑最显著,为-5.63%。而替换市场上,南美地区增速最快,达25.93%;中国的增速最低,为3.03%。

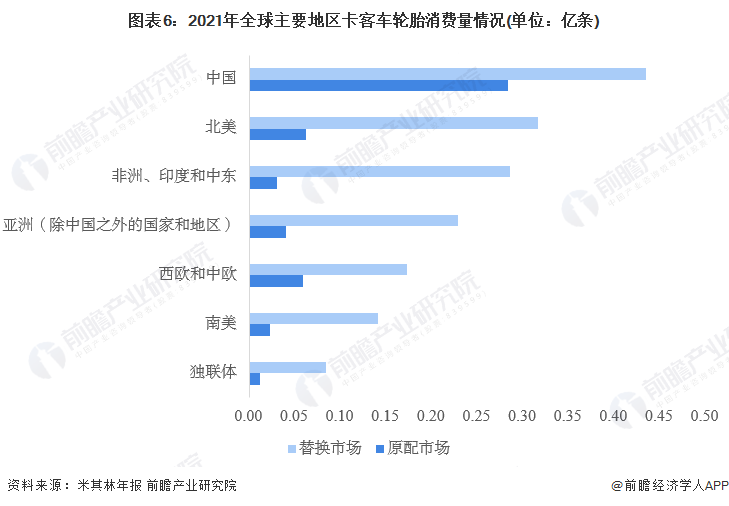

中国卡客车轮胎原配与替换市场消费量均最高

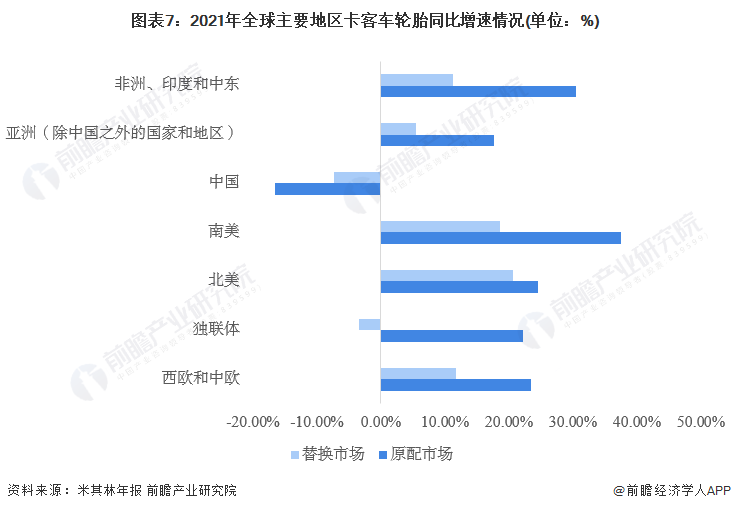

2021年,从全球各区域的卡客车轮胎原配市场和替换市场消费量来看,中国消费量最高,分别达0.28亿条和0.43亿条。从同比变化率来看,在卡客车轮胎的原配市场上,南美地区增速最快,达37.50%;中国原配市场轮胎需求下滑最显著,为-16.25%。而替换市场上,北美地区增速最快,达20.61%;中国卡客车轮胎替换市场下滑最明显,为-7.26%。

以上数据参考前瞻产业研究院《中国轮胎行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务