【干货】临期食品行业产业链全景梳理及区域热力地图

行业主要上市公司:高鑫零售(06808)、物美商业(08390)、拼多多(PDD)等

本文核心数据:临期食品产业链、代表企业销售布局

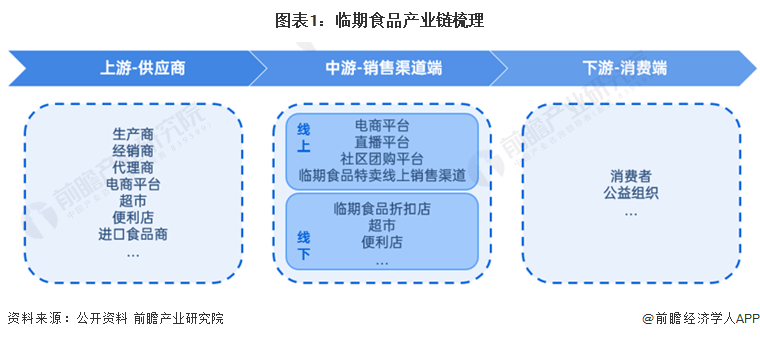

临期食品产业链全景梳理:按产品流通环节

临期食品行业产业链主要分为三个部分:上游供应端、中游渠道端、以及下游的消费者和公益捐赠组织。其中,上游供应端主要为食品生产商、经销商、代理商、线上销售渠道如各大电商平台、大型超市、进口食品商等,这些供应商的库存和尾货商品通过中游销售渠道端,包括各大电商平台、临期食品特卖线上渠道、临期食品折扣店、连锁商超、便利店等,以销售或者赠与的方式流向消费者和公益组织捐赠对象。

我国临期食品产业链上游原材料供应商包括三只松鼠、良品铺子等食品品牌厂商,大润发、物美等大型超市等;中游销售渠道可分为线上和线下,线上渠道包括电商平台如拼多多,直播平台如抖音、快手,社群运营平台如微信,以及临期食品特卖线上渠道如好食期;线下渠道包括连锁超市以及临期食品折扣店,如好特卖、大汇仓等。

注:部分企业涉及多项业务环节,上图各环节不再重复列示。

临期食品产业链区域热力地图:分布较为广泛

根据区域热力图,我国临期食品代表企业主要集中在上海,兴起了一批如好特卖、好食期、甩甩卖等为代表的临期食品专卖折扣店;也有在临期食品领域率先探索并建立起较为完善管理体系的传统商超,如高鑫零售。

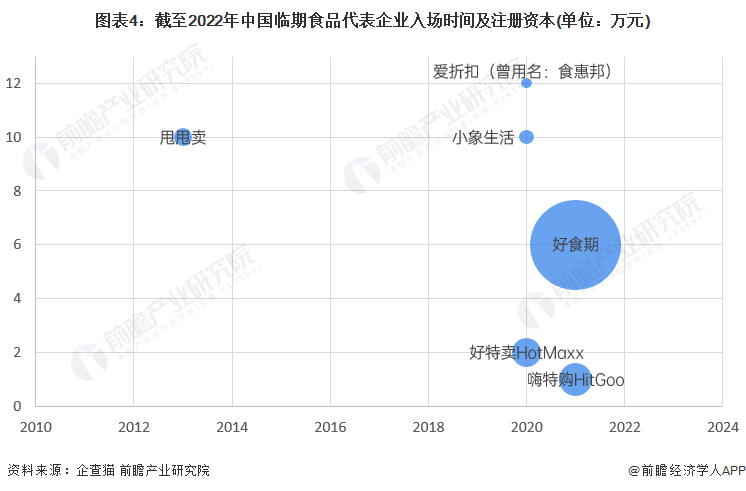

临期食品行业代表企业入场时间

从我国临期食品代表企业入场时间来看,主要集中在2020-2021年,其中,注册资本最大的为好食期(上海多维度网络科技股份有限公司旗下平台),企业规模约6970万元。

注:上图横坐标代表成立年份;纵坐标代表成立月份;气泡大小代表注册资本。

临期食品产业代表性企业销售布局

我国临期食品代表企业中门店数量最多,增长速度最快的是好特卖,2020年,好特卖门店为100余家,2021年门店数已超过400家。

以上数据来源于前瞻产业研究院《中国零售行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动

广告、内容合作请点这里:寻求合作

咨询·服务