2023年中国电线电缆行业经营效益分析 需求驱动规模加速扩张【组图】

电线电缆行业主要上市公司:金杯电工(002533.SZ);宝胜股份(600973.SH);远东股份(600869.SH);万马股份(002276.SZ);金龙羽(002882.SZ);汉缆股份(002498.SZ);杭电股份(603618.SH);尚纬股份(603333.SH);中超控股(002471.SZ);起帆电缆(605222.SH)等

本文核心数据:中国电线电缆行业代表性上市公司-电线电缆业务营收;中国电线电缆行业代表性上市公司-电线电缆业务毛利率;中国电线电缆行业代表性上市公司-电线电缆业务市场份额;中国电线电缆行业代表性上市公司-营业收入总和;中国电线电缆行业代表性上市公司-净利润总和;中国电线电缆行业代表性上市公司-毛利率;中国电线电缆行业代表性上市公司-资产负债率等

电线电缆行业经营情况分析

依据电线电缆业务营业收入划分,我国电线电缆企业可分为3个竞争梯队。其中,营收规模大于100亿元的企业有3家,分别为宝胜股份、远东股份和起帆电缆;营收规模在50-100亿元之间的企业有特变电工、金杯电工、汉缆股份、万马股份、杭电股份和中超控股;金龙羽、太阳电缆等企业的营收规模在50亿元以下。

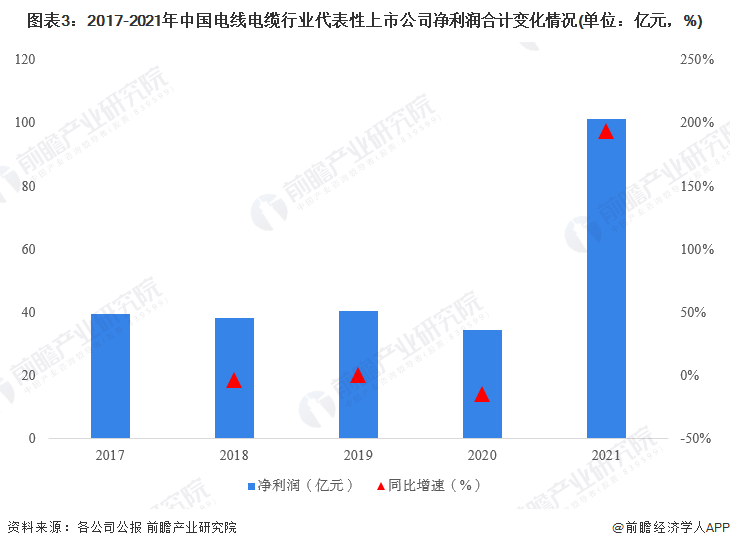

从经营情况来看,2017-2021年,上述16家电线电缆行业代表性上市公司的营业收入总和持续上升,但净利润受疫情影响呈波动变化。2021年,电线电缆行业代表性上市公司营业收入总和为2222.99亿元,同比增长35%,增速较2020年大幅上升;净利润总和达101.29亿元,同比增长近两倍,复苏态势明显。

电线电缆行业盈利能力分析

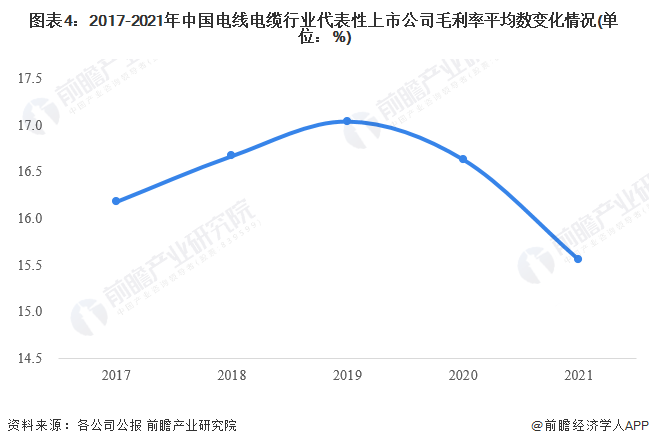

从盈利能力来看,2017-2021年,中国电线电缆行业16家代表性上市公司毛利率平均数保持在15%以上,但在2019年达到高点后呈下降趋势,2021年降至15.55%,为近五年首次跌破16%。近年来,行业中参与者数量增加导致价格竞争加剧,行业的利润空间持续压低,加之原材料市场价格波动较大,毛利率也受到相应影响。总体看来,我国电线电缆行业毛利率仍有上升空间,行业的盈利能力有待增强。

电线电缆行业运营能力分析

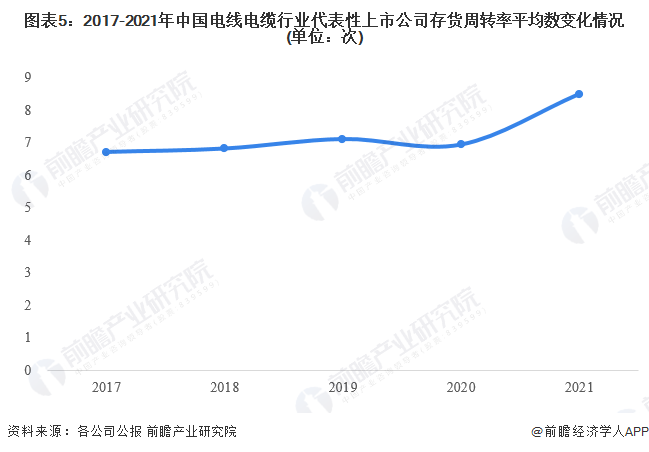

从运营能力来看,2017-2021年,中国电线电缆行业16家代表性上市公司的存货周转率平均数呈现波动上升趋势,且维持在6.5次以上,2021年为8.49次,表明行业的存货变现能力较好,存货滞销风险较低。

电线电缆行业偿债能力分析

从偿债能力来看,2017-2021年,中国电线电缆行业16家代表性上市公司的资产负债率平均数呈波动上升趋势,2021年升至56.44%,较2020年有较大幅增长。整体来看,我国电线电缆行业资产负债率连续多年高于50%,表明行业的长期债务风险相对较高,需适当控制负债比例。

电线电缆行业发展能力分析

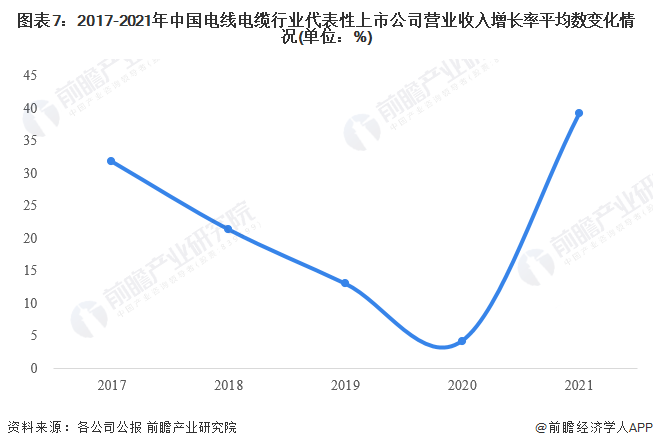

从发展能力来看,2017-2020年,中国电线电缆行业16家代表性上市公司的营业收入增长率平均数不断下降,2020年疫情影响下跌至4.16%,随后2021年大幅回升至39.10%,表明行业的规模扩张速度加快,主要是由于我国疫情后复工复产较快叠加对于新能源的战略投资,电线电缆行业下游需求增速有所回升。

更多本行业研究分析详见前瞻产业研究院《中国电线电缆行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务