2023中国船舶租赁行业市场竞争格局分析 工银租赁船舶资产规模高居行业榜首【组图】

行业上市企业:中国船舶租赁(03877)。

本文核心数据:船舶资产规模、船舶租赁行业市场集中度。

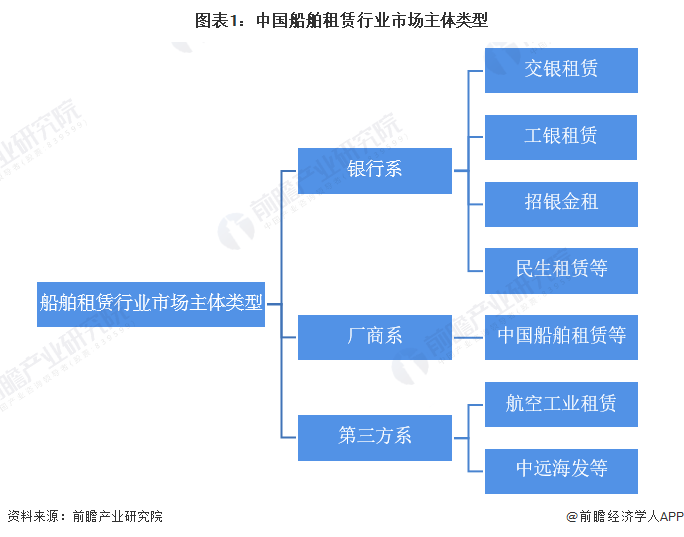

中国船舶租赁市场主体类型及市场主体特征

根据控股股东背景不同,船舶租赁服务行业企业可分为银行系、厂商系及第三方系企业。银行系租赁会业多为金融租赁企业,如交银租赁、工银租赁、招银金租、民生租赁等;厂商系租赁企业,如中国船舶租赁等;而独立第三方租赁企业,如航空工业租赁、中远海发等。

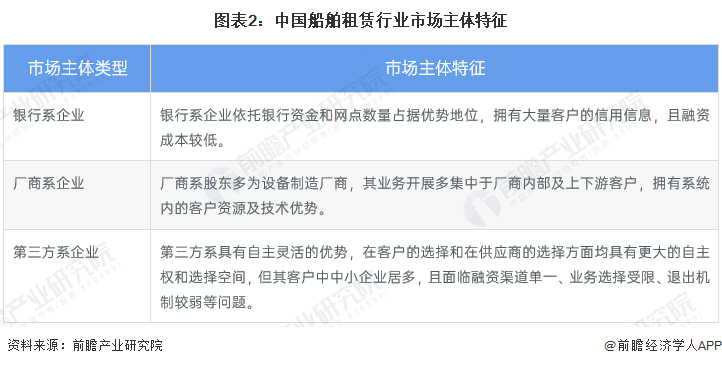

银行系企业依托银行资金和网点数量占据优势地位,拥有大量客户的信用信息,且融资成本较低;厂商系股东多为设备制造厂商,其业务开展多集中于厂商内部及上下游客户,拥有系统内的客户资源及技术优势;第三方系具有自主灵活的优势,在客户的选择和在供应商的选择方面均具有更大的自主权和选择空间,但其客户中中小企业居多,且面临融资渠道单一、业务选择受限、退出机制较弱等问题。

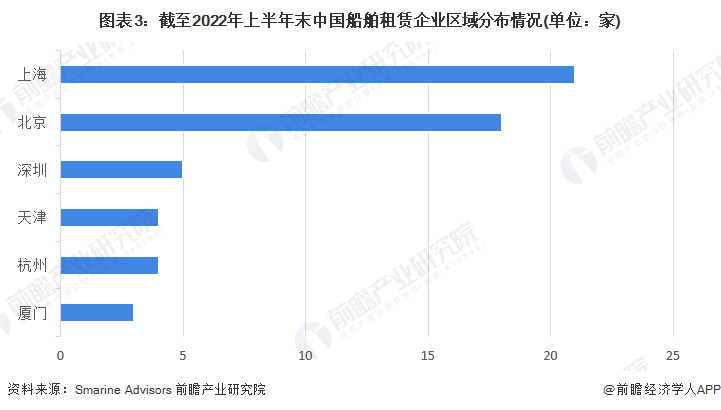

中国船舶租赁企业主要分布在上海、北京等地区

根据克拉克森2022年《中国航运融资租赁市场季刊》数据显示,截至2022年上半年底,中国船舶租赁公司共有85家,其中与海外客户合作租赁公司有25家。中国船舶租赁企业区域分布不均衡,主要分布在经济发达地区,尤其是以上海和北京为主,上海船舶租赁企业共有21家、北京船舶租赁企业共有18家。

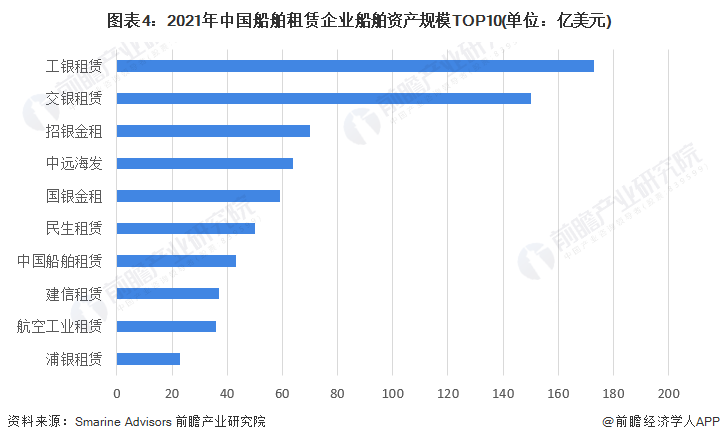

工银租赁船舶资产规模高居行业榜首

根据Smarine Advisors(盛海咨询)公布的数据显示,截至2021年底,大多数租赁机构实现了资产规模的增长。经过多年的发展,工银租赁和交银租赁船舶资产规模已经突破了150亿美元,分别位于行业第一名和第二名;招银金租、中远海发、国银金租和民生租赁的船舶资产规模超过50亿美元,分别位于行业第三名、第四名、第五名和第六名。

注:对于调查中采集到的人民币金额,以2021年年底的汇率6.37 CNY/USD计算美元融资余额。

中国船舶租赁行业市场集中度较高

从航运资产价值分析,中国船舶租赁行业市场集中度较高,2021年中国船舶租赁行业CR2为24.58%、CR5接近40%、CR10超过了50%。

更多本行业研究分析详见前瞻产业研究院《中国船舶租赁行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务