预见2023:《2023年中国化学药品制剂行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:恒瑞医药(600276)、复星医药(600196)、科伦药业(002422)、华东医药(000963)等。

本文核心数据:化学药品制剂中的主要五大类剂型产量、化学药品制剂行业市场规模、企业通过一致性评价品种数量。

行业概况

1、定义

根据《国民经济行业分类(GB/T 4754-2017)》修订版中的定义,化学药品制剂是指直接用于人体疾病防治、诊断的化学药品制剂的制造。

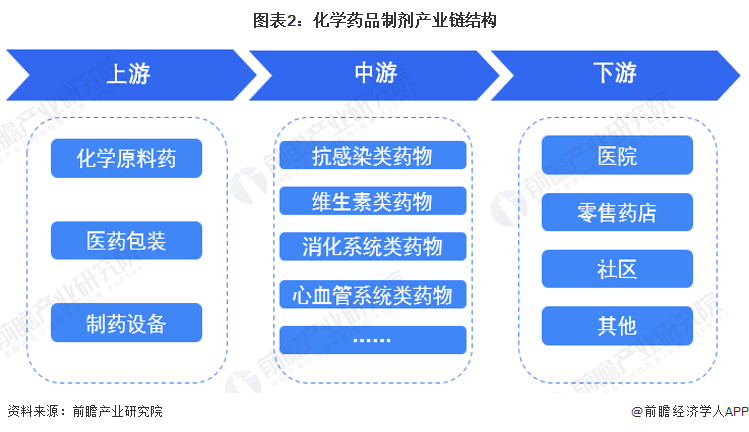

2、产业链剖析

化学药品制剂上游主要是化学原料药、医药包装和制药设备等,化学原料药行业与基础化工更为相似,需要大量的资本投入,与化学药品制剂行业相比,技术方面的要求相对较低,其产品附加值也相对较低;医药包装和制药设备的产品附加值也较低。

中游主要是化学药品制剂制造,化学药品制剂企业需要大量的技术和资本投入,拥有较高的产品附加值,其盈利能力也相对较强。

下游则是医药流通行业,医药流通是连接医药制造企业和终端消费者(包括医院、社会零售药店、社区等)的桥梁,其中医药物流的冷链物流技术是流通环节较为重要的部分。近年来,医药流通行业的发展越来越受国家政策的限制,“带量采购”、“两票制”等政策使得药店终端零售价格逐渐与中标价格趋同,不断压缩整个医药流通行业的利润空间。

从产业链生态图谱来看,上游化学原料药企业包括普洛药业、国邦医药、华海药业、九洲药业等;医药包装行业代表性企业有山东药玻、正川股份、环球印务等;制药设备行业代表性企业有东富龙、楚天科技、新华医疗等。中游化学药品制剂行业代表性企业有恒瑞医药、复星医药、华海药业、上海医药、华东医药、健友股份、信立泰等。下游医药流通行业主要包括医院、零售药店、社区等。

行业发展历程:行业处在高速发展期

我国的化学药品制剂行业从仿制起步,经历了普药到难仿药再到创新药的过程。

2011年以前,相对于创新药来说,仿制药不仅研发成本低得多,中国庞大的人口基数也为其提供了巨大的市场空间,因此大部分企业选择做低成本的普药。但总体来看,国内创新药研发进展缓慢,主要的研究申报都出自科研院所,企业的研发意愿不强,药品市场以普药为主。

2011年,浙江贝达药业的肺癌靶向药埃克替尼上市,疗效超过国外母药厄洛替尼,打响了中国仿制药从“Me-too”到“Me-better”的第一枪,被誉为新中国医药领域的“两弹一星”,大大激励了国内药企研发创新药的热情。

2014年,国内研发了第一个真正意义的创新药、全球首个获批用于治疗晚期胃癌的小分子抗血管生成药物--阿帕替尼,大大提振了中国医药行业创新的信心。而研发阿帕替尼的恒瑞医药,也成为如今中国的“医药研发龙头”。

2019年11月百济神州的新药泽布替尼正式被美国FDA批准上市,成为历史上第一个完全由中国企业自主研发在FDA获批的创新药;2019年12月,石药集团高血压专利药马来酸左旋氨氯地平(玄宁)成为第二款获批FDA的中国创新药。无论是投入还是产出,创新药产业都焕发出无限生机。

行业政策背景:政策加持下迎来发展新机遇

为加强药品监督管理,保证药品质量,保障用药安全,我国制定了一系列的法规及政策。2018年4月,国务院发布《关于改革完善仿制药供应保障及使用政策的意见》,在制定鼓励仿制药品目录、加强仿制药技术攻关、完善药品知识产权保护、加快推进仿制药质量和疗效一致性评价工作等方面提出明确政策导向。2021年12月,工信部、国家发改委等9部门联合发布《“十四五”医药工业发展规划》,指出要发展若干创新药、新型医疗器械重磅产品,提高对行业增长的贡献率。

行业发展现状

1、中国医药行业市场中化学药占据主导地位

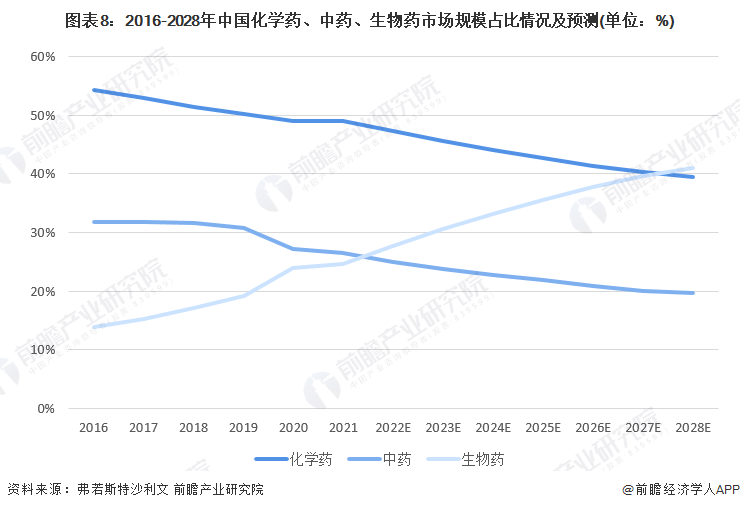

根据弗若斯特沙利文调研数据显示,2021年,我国化学药品制剂行业市场规模约为8466亿元,占医药行业市场规模的比重为48.96%;我国中药行业市场规模约为4578亿元,占比为26.47%;我国生物药行业市场规模约为4248亿元,占比为24.57%。

目前,我国医药行业市场中化学药品制剂占据主导地位,但随着生物药行业的高速发展,到2028年,这种格局有可能会被打破。

注:根据弗若斯特沙利文的统计口径,化学药、中药、生物药均为成品药,即化学药是指化学药品制剂。

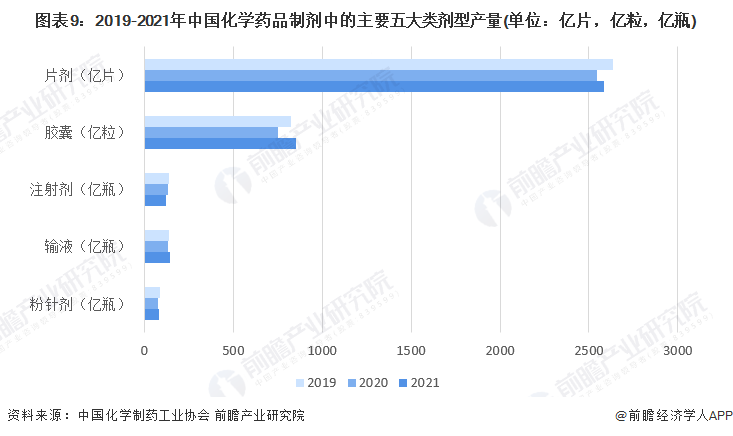

2、2021年化学药品制剂五大类剂型产量均有所增长

根据中国化学制药工业协会采集的化学药品制剂生产数据,2020年,化学药品制剂中的主要五大类剂型中,粉针剂完成79.5亿瓶,同比下降10.2%;注射液完成135.5亿瓶,同比下降4.1%;输液完成135.7亿瓶,同比下降1.9%;片剂完成2547.1亿片,同比下降3.3%;胶囊完成748.9亿粒,同比下降8.9%。

2021年,化学药品制剂中的主要五大类剂型中,粉针剂产量2021年增长2.5%,达到81.5亿瓶;注射液减少12.2%,为119亿瓶;输液增长4.5%,达到141.8亿瓶;片剂增长1.5%,达到2585.3亿片;胶囊增长14.2%,达到855.2亿粒。

3、2021中国化学药品制剂行业市场规模约为8466亿元

近年来随着我国经济社会快速发展,人口老龄化程度和疾病发病率不断提升,卫生医疗费用稳定增长,推动了我国化学药品制剂行业市场的需求。根据弗若斯特沙利文的数据显示,2016-2019年,我国化学药品制剂行业的市场规模呈逐年上升的发展趋势,2019年市场规模达到最大值;2020年受疫情影响,市场规模略有下降;2021年,带量采购进入常态化阶段,在提高化学药品制剂行业集中度、推动研发创新、促进上下游一体化等方面起到积极的推动作用,根据弗若斯特沙利文的测算,2021中国化学药品制剂行业市场规模约为8466亿元。

行业竞争格局:

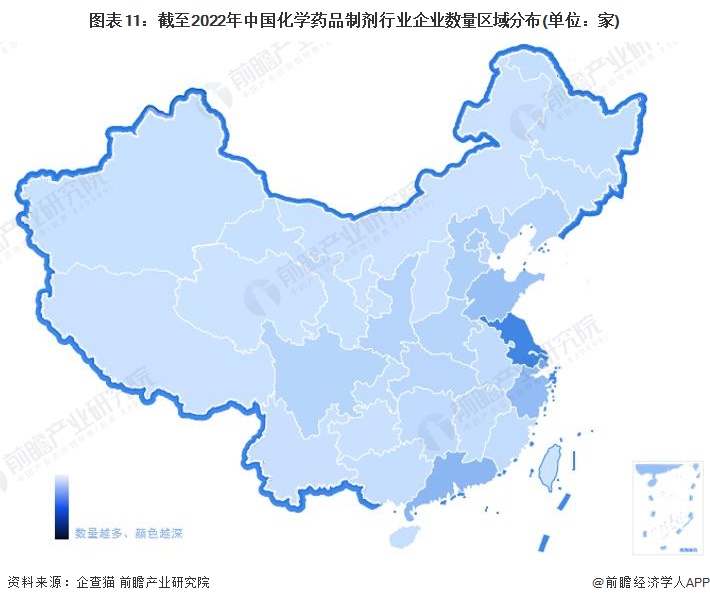

1、区域竞争格局:化学药品制剂行业企业主要注册在长三角地区

从区域分布来看,目前中国化学药品制剂行业企业主要分布在长三角地区,尤其以江苏、上海为代表,截至2022年12月30日,江苏省共有相关化学药品制剂行业企业数3839家、上海市共有2212家。

2、企业竞争格局:齐鲁制药、石药欧意、正大天晴通过一致性评价品种总数较为领先

仿制药一致性评价是指对已经批准上市的仿制药,按与原研药品质量和疗效一致的原则,分期分批进行质量一致性评价,就是仿制药需在质量与药效上达到与原研药一致的水平。开展仿制药一致性评价,可以使仿制药在质量和疗效上与原研药一致 ,在临床上可替代原研药,这不仅可以节约医疗费用,同时也可提升我国的仿制药质量和制药行业的整体发展水平,保证公众用药安全有效。

截至2021年底,从企业通过一致性评价品种总数来看,齐鲁制药以63个品种占据第一、石药欧意以55个品种位列第二、正大天晴以45个品种位列第三。

具体到2021年,龙头企业保持领先。2021年,齐鲁制药有26个品种通过一致性评价,拔得头筹。正大天晴、石药欧意、恒瑞医药、倍特药业以20个品种位列第2位,科伦药业排名6位。

行业发展前景及趋势预测

1、价格压力下仿制药企业原料制剂一体化趋势明显

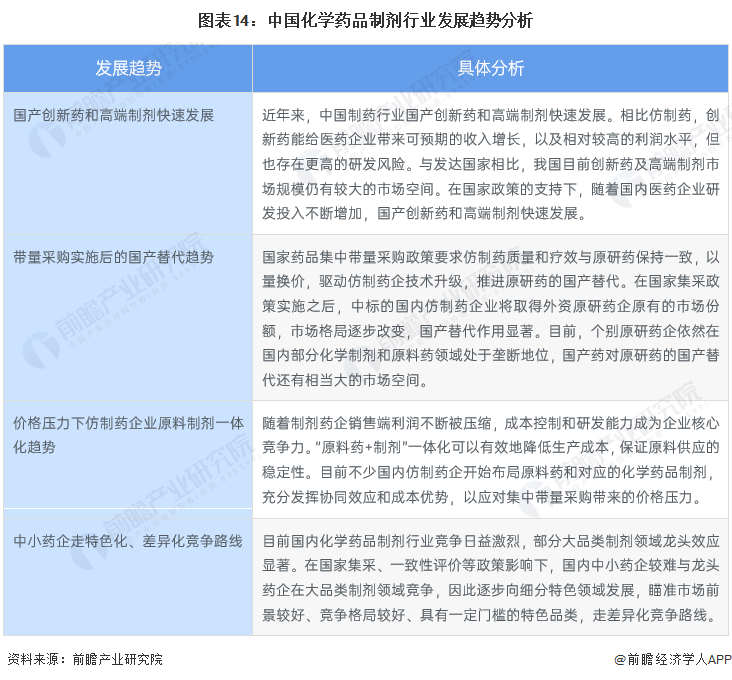

近年来,在国家政策的支持下,随着国内医药企业研发投入不断增加,国产创新药和高端制剂快速发展;在国家集采政策实施之后,中标的国内仿制药企业将取得外资原研药企原有的市场份额,市场格局逐步改变,国产替代作用显著;随着制剂药企销售端利润不断被压缩,成本控制和研发能力成为企业核心竞争力,“原料药+制剂”一体化可以有效地降低生产成本,保证原料供应的稳定性,价格压力下仿制药企业原料制剂一体化趋势明显;在国家集采、一致性评价等政策影响下,国内中小药企较难与龙头药企在大品类制剂领域竞争,因此逐步向细分特色领域发展,走差异化竞争路线。

2、2026年中国化学药品制剂行业市场规模有望突破万亿元大关

随着我国经济的持续发展,人们对自身健康的重视程度不断提高,对相关医药产品的需求逐步扩大。化学药品制剂作为医药行业的重要分支,在临床治疗、防疫救灾等方面能够发挥重要的作用,未来具有较大的市场空间。预计2022-2027年,中国化学药品制剂行业市场规模将以3.2%的年复合增长率不断增长,到2026年,中国化学药品制剂行业市场规模将突破万亿元大关;到2027年,中国化学药品制剂市场规模将达到10347亿元。

更多本行业研究分析详见前瞻产业研究院《中国化学药品制剂行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务