【行业深度】洞察2023:中国珠宝首饰行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:周大福(01929.HK);老凤祥(600612);明牌珠宝(002574);潮宏基(002345)等

本文核心数据:企业排名;企业主营品类;上榜区域分布;市场品类份额;市场集中度

行业竞争格局复杂

1、企业竞争:以周大福为首的黄金首饰企业称霸中国

(1)企业排名:周大福稳坐Top1

2022年,胡润百富名单根据企业规模、品牌战略和销售渠道维度对中国珠宝首饰品牌进行综合评选。经评选,前三名分别为周大福、中国黄金和周大生,其中,周大福以综合评分指数为100的优势获得桂冠。

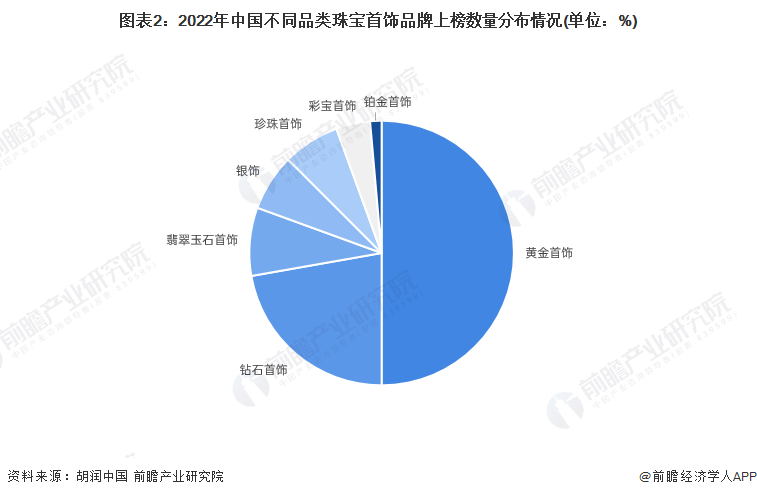

(2)企业产品品类竞争:黄金首饰企业更具竞争力

根据2022年胡润中国上榜的中国本土珠宝首饰企业来看,2022年,上榜的黄金首饰品牌数量共计占据所有上榜品牌数量的一半。其次是上榜的钻石首饰和翡翠玉石首饰企业数量,分别占22%和8%。

根据2022年胡润中国上榜的中国本土珠宝首饰企业来看,2022年,上榜的黄金首饰品牌数量共计占据所有上榜品牌数量的一半。其次是上榜的钻石首饰和翡翠玉石首饰企业数量,分别占22%和8%。

2、区域竞争:珠三角地区发展速度显著

(1)珠三角、长三角和环渤海地区产业聚集

珠三角地区、长三角地区以及环渤海地区的珠宝首饰产业集群(区)经过了20多年的发展已经具备一定的规模,形成一定的产业集聚效应,拥有各自的竞争优势。

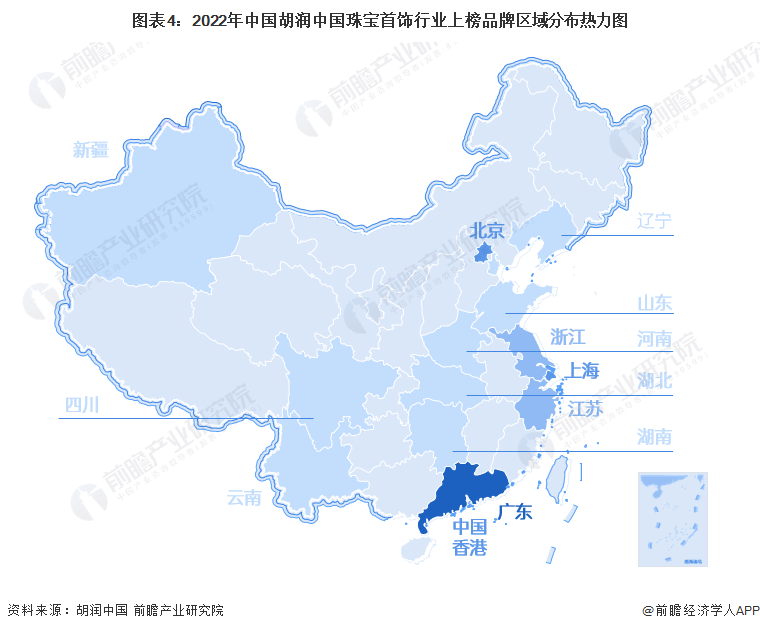

(2)广东地区聚集了一批优质企业

根据2022年胡润中国上榜的中国本土珠宝首饰企业来看,在广东省、北京市、上海市和中国香港地区注册珠宝首饰行业企业较多,尤其是广东省,深圳、广州和东莞均榜上有名;其中,深圳注册的上榜企业共有21家,或表明广东较优质的中国珠宝首饰企业较多。

3、品类竞争:黄金首饰份额将近60%

2021年,根据中宝协基金行业调研统计可知,中国珠宝首饰细分市场份额以黄金首饰为主,其占据了中国珠宝首饰市场的半壁江山,随着黄金处理工艺的技术突破,近年出现的5G黄金、5D硬金以及古法金等特色品类的出现,改善了黄金硬度偏软的问题,使得黄金在珠宝首饰中的应用兼具广度和深度,拓宽了消费场景。

2021年,中国黄金首饰是中国珠宝首饰行业最大市场份额的细分产品,其市场占有率将近60%;其次是翡翠首饰和钻石首饰,均占14%左右。

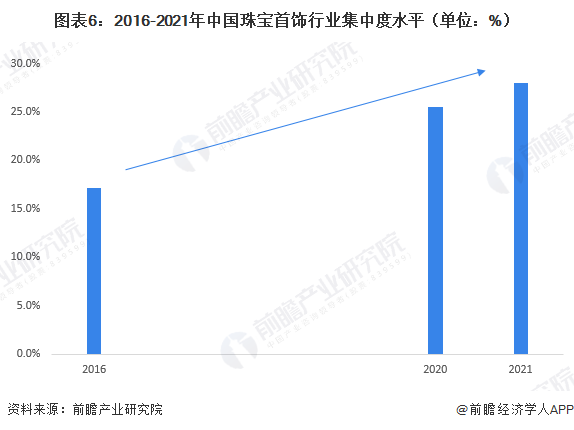

行业市场集中度

目前,中国珠宝首饰行业竞争激烈,行业集中度较低。珠宝首饰行业消费主力军也逐渐倾向选择品牌知名度较高的珠宝首饰,低、中、高端的珠宝首饰均是如此,故而品牌名气较大的企业的市场份额或逐渐提升,行业集中度也不断提高。根据公开披露的数据显示,2021年中国珠宝首饰行业的CR10从2016年不足20%提升至将近30%,相较2016年增长了10.8个百分点,但中国珠宝首饰行业集中度仍处于较低水平。

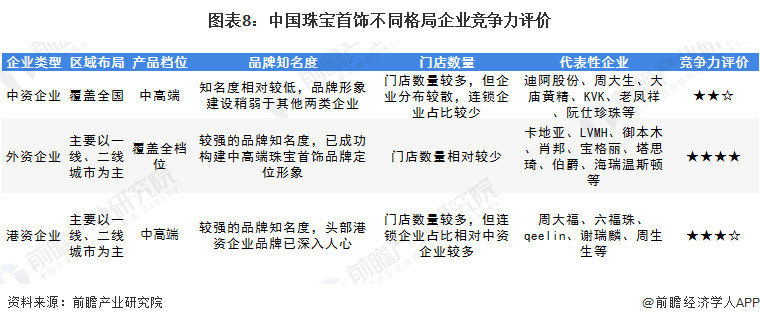

企业类型及竞争力评价

中国珠宝首饰行业竞争派系可根据入局资本的不同分为:外资、中资和港资三大派系,其中,外资的代表性企业较多且多为国际大企业,或表明外资珠宝首饰企业在先前大量涌入中国市场,布局其中。且从外资企业的珠宝产品来看,其在华布局的产品主要针对的是中国珠宝首饰需求市场的中高端人群,而中资和港资的产品定位则更为广泛,覆盖多段消费人群。

根据区域布局、产品档位、品牌知名度、门店数量综合判断,在中国珠宝首饰市场中,外资企业借着优异的品牌建设、产品定位等能力在三类企业的竞争中脱颖而出。

行业竞争状态总结

从中国珠宝首饰行业的现有竞争者数量较多,集中度较低,产品同质化也较高,整体来看,现有竞争者之间的竞争相对激烈,尤其是中小型企业之间的搏斗分外剧烈。

珠宝首饰行业的上游材料可分为两种:稀有材料(宝石、玉石及贵金属材料等)和易获取材料(银、合金等),中国珠宝首饰行业对稀有材料供应商的议价能力较低,而对易获取材料供应商的议价能力则较高,但考虑到中国高端珠宝首饰的市场份额较大,故中国珠宝首饰行业对供应商议价能力则相对较低。

由于珠宝首饰行业从低、中高端产品来看,业内企业对消费者的议价能力相对处于一般水平,且产品同质化程度较高,使其对购买者的议价能力较弱。

珠宝首饰行业的吸引力较高,且行业进入壁垒处于中等偏下水平,现有企业的产品同质化程度较高,在这一情况下,综合来看,潜在进入者威胁较高。

替代品威胁则可从两个方面进行解读,分别为使用层面以及产品档位层面。从使用层面来说,珠宝首饰为非必须消费品,此类商品或可有或可无,用于装饰消费者自身,但消费者也可以选择不装饰自身;从产品档位层面来看,相同色系之间的宝石可根据其珍稀程度进行替代,例如人工钻石/莫桑石替代天然钻石,红色(卢比来)碧玺/石榴石替代等。

更多本行业研究分析详见前瞻产业研究院《中国珠宝行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务