【干货】水力发电行业产业链全景梳理及区域热力地图

行业主要上市公司:长江电力(600900)、华能水电(600025)、湖南发展(000722)、闽东电力(000993)、黔源电力(002039)、三峡水利(600116)、桂冠电力(600236)、桂东电力(600310)、西昌电力(600505)、郴电国际(600969)、湖北能源(000883)等

本文核心数据:产业链全景图、区域热力地图、代表企业业绩情况、兼并重组动向

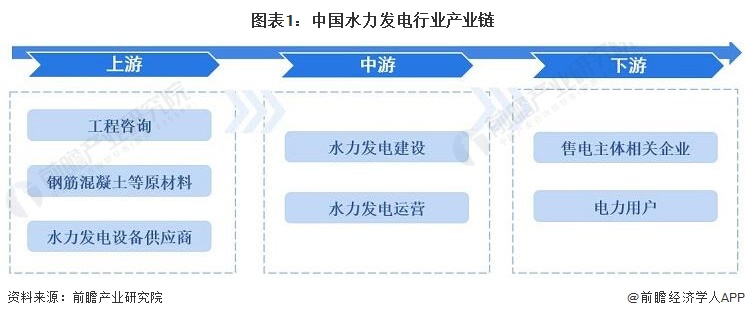

水力发电行业产业链全景梳理:中游以建设和运营为主

从产业链情况来看,水力发电行业上游主要包括工程咨询、原材料与设备供应商。其中,上游原材料主要为钢筋混泥土、钢材等,市场供应充足,国产化程度高;设备主要有电动机、水轮机和变电器等。中游主要是水力发电项目建设和运营,中游企业的最大成本为折旧,收入来源主要为发电售电收入。下游主要涉及售电主体和电力用户,其中电力用户用电需求不断增长,需求比较稳定。

水力发电行业的上游工程咨询企业包括中国电建等;原材料与设备供应商企业包括海螺水泥、宝钢股份、东方电气等。中游水力发电建设和运营企业数量较多,以长江电力和五大集团为主,其中五大集团下的上市企业还包括华能水电、桂冠电力等。下游售电主体为国家电网、南方电网等央企。

水力发电行业产业链区域热力地图:中游企业主要集中在中部和西南地区

中国地势西高东低,河流众多、径流丰沛、落差巨大,蕴藏着非常丰富的水能资源。水力发电具有明显的区域性特征,主要聚集在水能资源较为丰富的地区。中国水能资源蕴藏最丰富的地区为西南地区,占全国水能蕴藏总量的70%,该板块包括云南,四川等地。从代表企业区域分布情况来看,水力发电产业链的中游企业也主要分布在中部和西南地区。

水力发电行业发电量热力分布情况:四川、云南、湖北处于领先地位

水电发电量为行业中游领域的主要发展评价指标之一,2021年中国水力发电量最多地区为四川,水力发电量为3531.4亿千瓦时,占比26.37%;其次是云南地区水力发电量为2716.3亿千瓦时,占比达到20.29%;再次是湖北地区水力发电量为1531.5亿千瓦时,占比达到11.44%。

水力发电行业中游代表企业业绩情况:长江电力各项指标领先

从水力发电代表企业的业绩情况来看,水力发电行业的毛利率均值接近40%;长江电力和华能水电的装机容量、水电发电量、水电售电量最高。其中,长江电力专注于水力发电行业,是中国最大的电力上市公司和全球最大的水电上市公司,在行业布局和经营业绩上均处于行业领先地位。代表企业具体的业绩情况如下表所示:

水力发电产业代表性企业兼并与重组动向:横向整合为主

从行业的兼并重组情况来看,中游企业兼并重组的主要目的为横向整合以扩大市场规模。同时,随着新能源技术的不断完善以及政策的扶持,中游企业从单一水电扩展到水风光储并举、多能互补、构建水风光储一体化发展格局已成为趋势,未来以多样化业务为目的的兼并重组事件将会增加。

更多本行业研究分析详见前瞻产业研究院《中国水力发电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务