预见2022:《2022年中国铜加工行业全景图谱》(附市场现状、竞争格局和发展前景等)

行业主要上市公司:海亮股份(002203);江西铜业(600362);博威合金(601137);鑫科材料(600255);铜陵有色(000630)等

本文核心数据:铜加工材产量、表观消费量、进出口量等

行业概况

1、定义

根据《国民经济行业分类注释》,铜加工即铜压延加工,指铜及铜合金的压延加工生产活动。铜加工行业产品又称为铜加工材,是指由铜及铜合金制作出的各种形状的铜材,如铜板、铜带、铜线、铜排、铜管、铜棒、铜箔等。目前我国是世界上铜产品最丰富的国家之一,铜加工材约有250种合金,近千个产品品种。

2020年4月13日,中国有色金属加工工业协会首次在行业内发布更为细化的分品种铜材分类,具体包括铜带材、铜管材、铜排板、铜棒材、铜箔材、铜线材、铸造铜合金及其他。

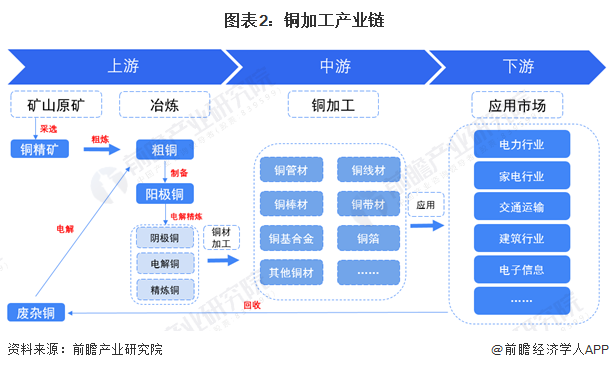

2、产业链剖析

铜加工行业在整体铜产业链中处于中下游位置。铜加工行业的上游为铜矿采选及铜冶炼;铜棒、铜板、铜管、铜线等铜材料加工居中游;铜加工产品用途广泛,行业涉及的下游领域众多,其中用铜量较多的包括电力、家电、交通运输、建筑以及电子等,这些行业的产量表现为对铜加工产品的直接需求,与铜加工行业关联性密切,下游行业的发展状况直接影响铜加工行业的生产经营。

上游领域,芯片供应商包括英特尔、ARM公司等;传感器供应商包括博世、意法半导体、德州仪器、霍尼韦尔等;PCB供应商包括深南电路、欣兴电子、惠亚集团等;电容供应商包括村田、宇阳科技、松下等;通讯供应商包括华为、顺舟智能、泰利特等;智能控制器供应商包括拓邦股份、和尔泰、和晶科技、中颖电子等。

铜加工行业上游铜矿开采及铜冶炼代表企业有江西铜业、铜陵有色、云南铜业、甘肃金川、大冶有色金属公司、白银公司等;中游为铜加工企业,代表企业包括金田铜业、精艺股份、海亮股份等;下游为电力、建筑、电子、交通、家电等生产企业。

行业发展历程:行业进入高质量稳定发展阶段

铜加工是我国有色金属工业的重要组成部分。新中国成立以来,我国铜加工行业快速发展,由最初的计划经济转变为市场经济,铜材产量不断提高。经过多年的发展,目前我国已经成为全球最大的铜材生产国和消费国,行业进入高质量稳定发展阶段。

行业政策背景:受到国家政策大力支持

近年来,中国铜加工行业相关国家政策层出不穷,政策重点包括鼓励铜加工技术进步、推动高性能铜及铜合金材料应用、加快制定向相关安全生产标准等,保障了行业快速良好发展。具体政策如下:

行业发展现状:行业整体保持供需平衡

1、铜加工行业进出口情况

铜加工产品高端市场的供应链主要被欧美、日、韩等发达国家所掌握,已经形成了相对完备的产业供应链系统,例如高端铜箔市场持续被日本、欧洲铜箔厂家占领。目前我国铜加工市场主要以铜管等中低端产品为主,中低端产能过剩但高端产品供应不足,超大规模集成电路用高性能引线框架铜合金带材、高端压延铜箔、高频高速电解铜箔等若干领域仍依赖进口。

——进口

2017-2021年我国铜材进口重量和金额整体呈现波动变化态势,2021年,中国铜材进口重量为56.62万吨,比2020年增加4.12万吨;2021年铜材产品进口金额为77.05亿美元,同比名义增长23.85%。

——出口

2017-2021年我国铜材出口重量逐年增长,但出口金额波动变化。2021年,中国铜材出口重量为66.54万吨,比2020年增加了12.74万吨;出口总额为68.91亿美元,大幅增长66.45%。随着我国铜加工行业技术水平的提高,我国铜材出口量有望进一步提高。

2、铜加工行业供给情况

根据中国有色金属加工工业协会与北京安泰科信息股份有限公司对重点企业进行调查统计后公布的中国铜加工材总产量数据,2013-2021年我国铜加工材综合产量呈现增长趋势,2021年我国铜加工材综合产量为1990.0万吨,比2020年增长约4.90%。

从铜加工细分产品产量来看,铜线材在铜加工产品整体产量中占比最大,2021年达50.50%;铜棒材、铜管材、铜带材产量占比也均在10%以上,2021年分别为10.55%、10.75%和11.46%。此外2021年中国铜加工产品铸造铜合金产品占比为4.02%。

3、铜加工行业需求情况

2013-2021年我国铜加工材表观消费量呈现增长趋势,2021年我国铜加工材表观消费量达到1980.1万吨,同比增长4.45%。

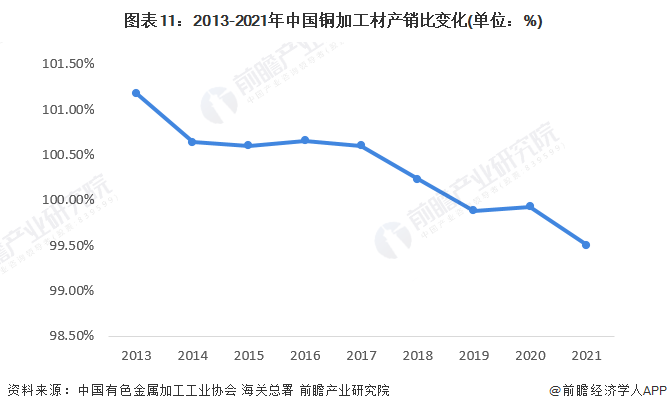

4、铜加工行业供需平衡分析

从我国铜加工行业的产销比情况来看,2013-2021年我国铜加工材产销比呈现小幅下降趋势,数值上整体保持供需平衡,2021年我国铜加工材产销比约为99.50%。

行业竞争格局

1、区域竞争:华东及华南地区发展较好

从区域分布来看,我国铜加工企业数量最多的区域为浙江省,企业数量超过1000家,江苏、河北、江西和广东也均超过500家。

铜加工领先企业主要分布在安徽、浙江、广东、江西、北京、吉林、江苏等地,大多位于华东及华南地区,临近铜矿资源较为丰富的安徽、江西、湖北,且制造业发展基础良好,因而聚集了较多大型企业,是我国铜加工行业发展的摇篮。

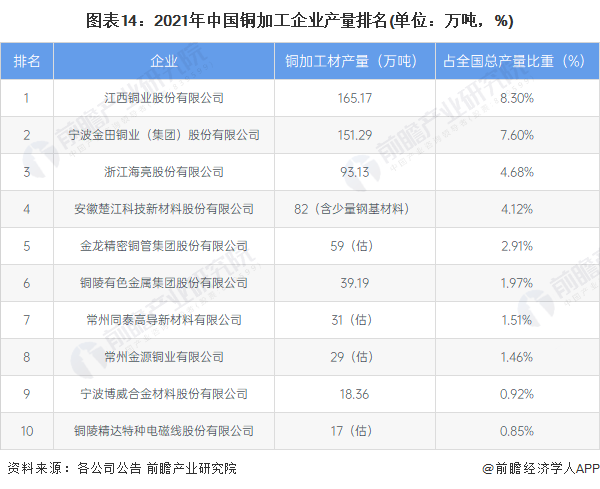

2、企业竞争:江西铜业和金田铜业位列第一和第二

中国铜加工企业竞争格局呈现出企业数量多、中小型企业为主、顶尖厂商数量少的特点。我国铜加工行业龙头企业有江西铜业股份有限公司、宁波金田铜业(集团)股份有限公司、浙江海亮股份有限公司、安徽楚江科技新材料股份有限公司等,产量规模较大,其中江西铜业和金田铜业2021年铜加工材产量均超过150万吨,分别位列全国第一和第二,海亮股份和楚江新材位列第三和第四。

注:表中数据为不完全汇总数据,部分企业为非上市企业,数据可获取程度有限,仅提供产量估计值。

行业发展前景及趋势预测

1、发展前景:政策加持下发展前景向好

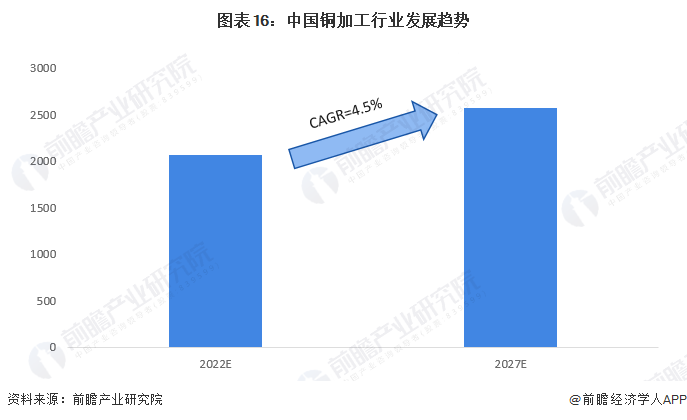

近年来,我国政策鼓励铜加工行业加快产业结构调整与优化升级,大力发展循环经济,实现行业的可持续发展,满足国民经济发展对铜产品不断增长的需求。根据我国铜加工行业市场的往年增长情况以及下游需求情况,预计到2027年我国铜加工材消费量将达到2579万吨,年均复合增长率约为4.5%。

2、发展趋势:产业集中度提高、转型升级、步入国际市场

我国铜加工行业未来发展趋势主要有产业集中度提高、转型升级加速、步入国际市场加快三个方向。

更多本行业研究分析详见前瞻产业研究院《中国铜加工行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务