干货!2022年中国电子化学品行业龙头企业分析——光华科技:PCB电子化学品业务持续增长

行业主要上市公司:新宙邦(300037)、广信材料(300537)、江化微(603078)、光华科技(002741)、西陇科学(002584)、强力新材(300429)等

本文核心数据:电子化学品行业上市公司营业收入、电子化学品行业上市公司毛利率

中国电子化学品行业龙头企业全方位对比

电子化学品是电子工业中的关键性基础化工材料,电子工业的发展,要求电子化学品与之同步发展,不断地更新换代,以适应其在技术方面不断推陈出新的需要。目前电子化学品行业上市公司主要包括光华科技、光华科技、强力新材等。2021年,新宙邦、光华科技电子化学品业务占比均超过90%。

光华科技:电子化学品业务布局历程

广东光华科技股份有限公司是先进的专业化学品服务商,集产品研发、生产、销售和服务为一体。公司以高性能电子化学品、高品质化学试剂与产线专用化学品、新能源材料和退役动力电池梯次利用及再生利用为主导,同时提供其他专业化学品的定制开发及技术服务。

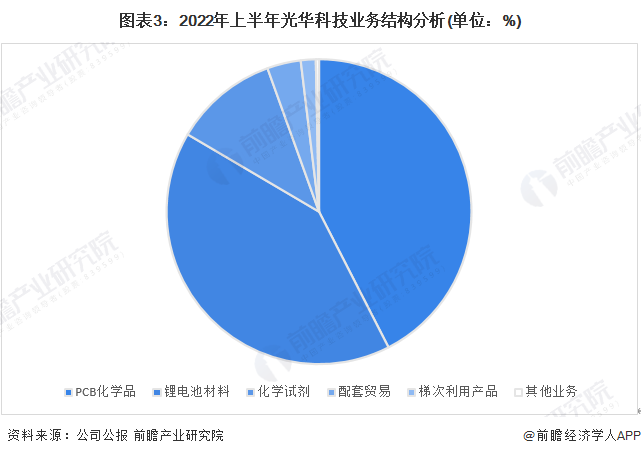

光华科技:业务结构

光华科技经营范围包括PCB化学品、锂电池材料、化学试剂、配套贸易、退役电池等。目前光华科技收入以PCB化学品和锂电池材料业务为主,2022年上半年光华科技PCB化学品业务约为收入7.50亿元,占比42%;锂电池材料收入7.24亿元,占比41%。

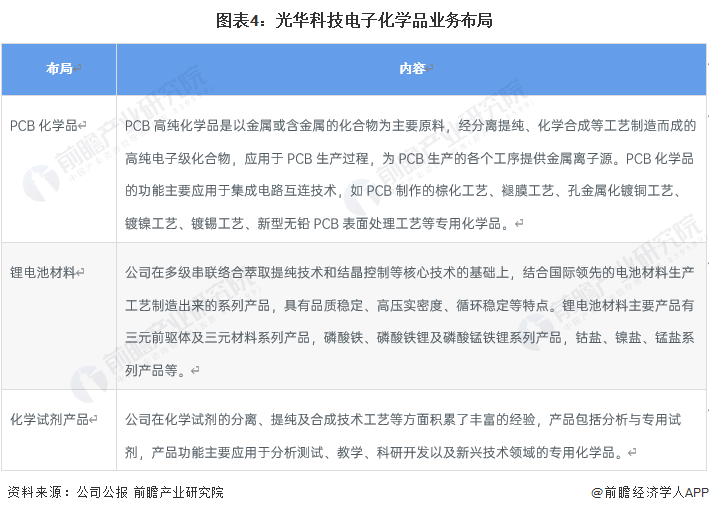

光华科技:电子化学品业务布局

光华科技主营业务是新型电子化学品及功能材料的研发、生产、销售和服务,主要产品包括电池化学品、有机氟化学品、电容化学品、半导体化学品四大系列。电池化学品主要产品分为:锂离子电池化学品(包括锂离子电池电解液、添加剂、新型锂盐、碳酸酯溶剂)、超级电容器化学品、一次锂电池化学品;有机氟化学品主要为六氟丙烯下游的含氟精细化学品。

2019-2021年,光华科技电子化学品产量先小幅下降后恢复上升。2021年,光华科技电子化学品产量9.38万吨,同比上升31.19%,电子化学品生产能力有所提高。

光华科技:经营情况分析

1、经营业绩

从光华科技电子化学品业务经营情况来看,2019-2021年,光华科技电子化学品业务收入总体呈现增长态势,电子化学品业务毛利率水平先上升后有所下降。由此可见,公司营收规模逐渐扩大,市场份额有所增加,同时产品结构和市场竞争的变化导致公司毛利波动增大。

2、销售布局

从销售渠道来看,公司在广州设立营销中心,在上海、香港建立区域销售中心及海外销售中心,并在北京、上海、苏州、昆山、成都、厦门、长沙等地成立办事处,建立起全国的营销网络。2021-2022年,光华科技主要的营业收入来自国内华东和华南地区。

注:由内向外分别是2021年、2022年上半年

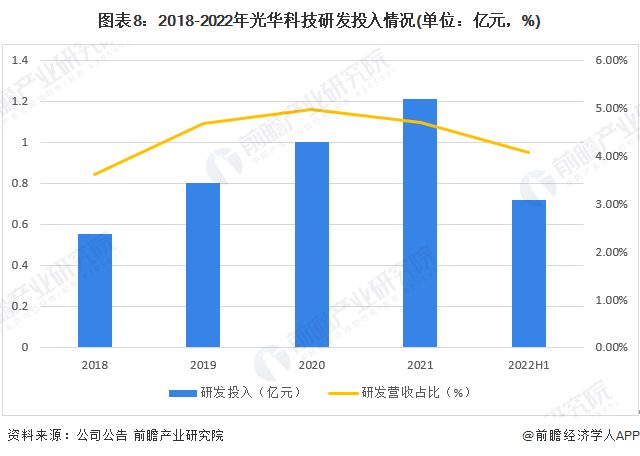

3、研发投入

从研发投入角度看,2018-2022年,光华科技研发投入总体呈现不断上升态势,总体来看,2018-2022年,光华科技研发投入占营业收入的比重在3-5%的区间波动,总体来看公司研发投入比重仍有进一步上升的空间。

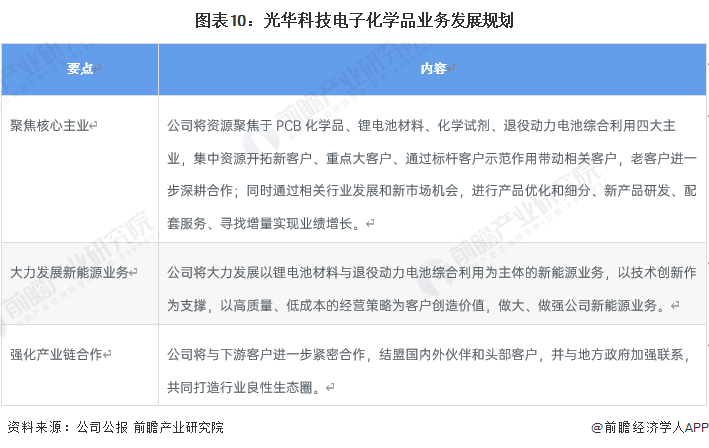

光华科技:电子化学品业务发展规划

面对我国新时期的经济形势和政策机遇,2022年,公司管理层将继续聚焦核心主业、大力发展新能源业务以及强化产业链合作。

更多本行业研究分析详见前瞻产业研究院《中国电子化学品行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务