干货!2022年中国电镀行业龙头企业对比:美畅股份PK东威科技 谁的电镀业务最具竞争力?

行业主要上市公司:美畅股份(002371);东威科技(688012);拓荆科技(688072);盛美上海(688082);至纯科技(603690);芯源微(688037);华峰测控(688200);长川科技(300604);华海清科(688120);正帆科技(688596);京运通(601908);深科达(688328);闻泰科技(600745);新益昌(688383)等。

本文核心数据:产能;产量;毛利率;营收;研发投入占营收比例

1、中国电镀龙头企业全方位对比

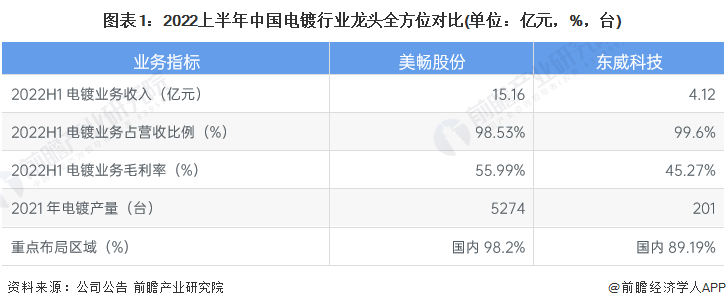

目前在电镀市场上,美畅股份和东威科技综合业务能力排在行业前端,在专业性上都比较强。从电镀业务上看,美畅股份主要利用电镀技术生产和销售电镀金刚线,产品在国内首屈一指。东威科技高端精密电镀设备性能在国内名列前茅,电镀技术不断提升。

2、中国电镀企业业务布局历程

东威科技成立于2005年,公司业已形成以垂直连续电镀技术为核心的技术体系,具备较强的技术延展性,可以为下游PCB及其他新材料制造厂商提供一套成熟的电镀解决方案。2022年8月,公司再获10亿销售订单。

美畅股份成立于2015年,仅一年时间金刚石线月销量破10万公里,2018年被评为中国独角兽企业,2022年被评为2021年中国百强企业,市值同比上升40%。

3、中国电镀企业产品运营现状

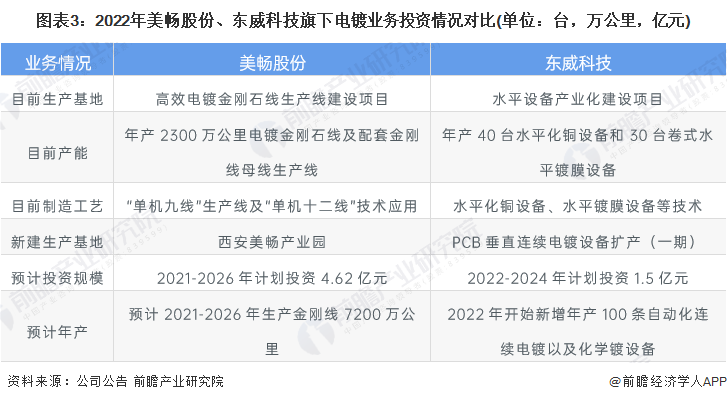

——电镀产业投资:美畅股份投资规模更大

美畅股份目前高效电镀金刚石线生产线建设项目,年产2300万公里电镀金刚石线及配套金刚线母线生产线,新建的西安美畅产业园总投资额接近5亿元,预计年生产金刚线7200万公里;

东威科技水平设备产业化建设项目2022上半年水平设备产业化建设项目已结项,实现年产40台水平化铜设备和30台卷式水平镀膜设备的目标,目前PCB垂直连续电镀设备扩产(一期)预计新增年产100条自动化连续电镀以及化学镀设备。

整体来看两家公司新建生产基地总投资额上,美畅股份的投资规模更大,产能更高。

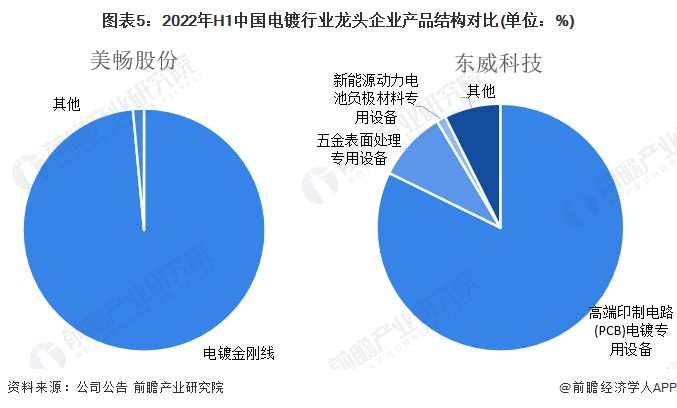

——电镀产品布局:东威科技产品线更丰富

从电镀的产品运营来看,东威科技产品系列更丰富,有PCB电镀专用设备、新能源动力电池负极材料专用设备及光伏领域专用设备、五金表面处理专用设备等,前两者的毛利率水平更高;而美畅股份专注电镀金刚石线的批量生产,针对不同用途分为单晶硅片切割线和多晶硅片切割线。

从产品结构上看,2022上半年美畅股份中98.53%销售的是电镀金刚线产品,产品专业性更强;东威科技电镀占99%以上,其中高端PCB电镀设备占营收比重82%,五金表面处理专用设备占比9%,产品线更多样化。

——电镀研发专利:东威科技在专利数量和研发占比上均比美畅股份高

2022上半年美畅股份及子公司累计已授权专利95余项,新增申请专利7项。东威科技截至2022半年累计已拥有专利170项,新增申请专利10项。总体来看东威科技在专利申请总数和新增专利申请数量上占有优势。

2020-2022年,美畅股份研发投入占营业收入比重逐年下降,由于公司产品类型较单一,对新工艺的开拓有限,但2022上半年研发经费同比下降主要是不同研发项目及不同阶段投入经费的差异。东威科技研发投入占比较稳定,在7%以上,但也有逐年略微下降的趋势。

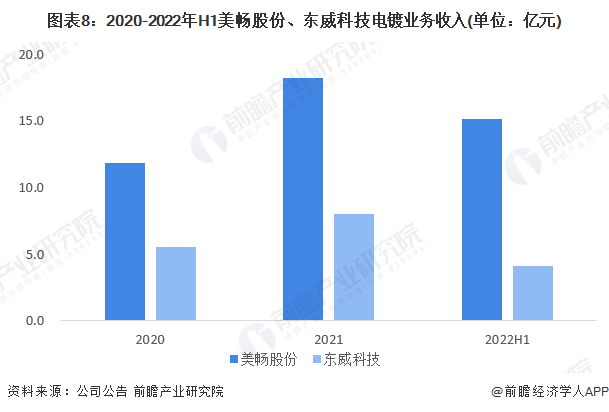

4、电镀业务业绩对比:美畅股份业务收入较多

2020-2022年,美畅股份电镀业务收入逐年上升,2021年实现18.2亿元,2022上半年实现15.2亿元,超过2020全年的收入。东威科技2021年电镀收入8亿元,2022上半年收入4.1亿元。整体来看,美畅股份电镀业务收入高于东威科技。

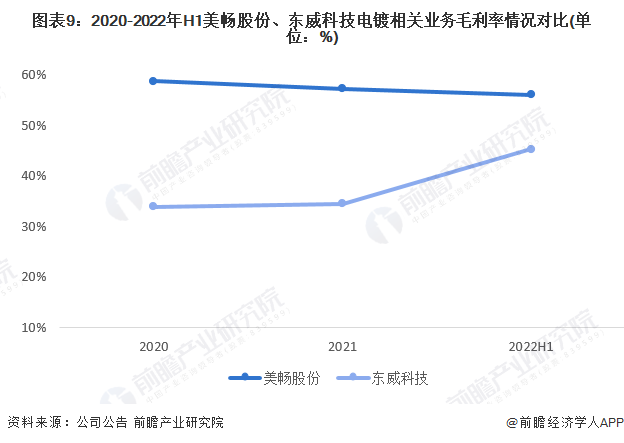

从毛利率来看,2020-2022年,东威科技业务毛利率整体低于美畅股份,单看东威科技高端PCB电镀设备毛利率超过40%,但五金表面处理专用设备毛利率较低,拉低了整体水平。美畅股份电镀业务2021年毛利率57.21%,东威科技毛利率34.5%。美畅股份电镀业务2022上半年毛利率55.99%,东威科技45.27%。

5、前瞻观点:美畅股份的业绩在电镀行业最具竞争力

电镀行业目前处于产业转型关键时期,行业内倡导清洁生产和企业入园,行业在优胜劣汰当中。从美畅股份和东威公司的业绩比较来看,东威公司产品线丰富,高端PCB电镀设备毛利率较高,但由于企业表面处理设备产品线依然存在,相对来看规模小于美畅股份;美畅股份从事的电镀金刚石线业务是国内高端产品业务,在收入和产业园规模上均有较大优势,但科研实力相比仍有改善空间。

更多本行业研究分析详见前瞻产业研究院《中国电镀行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务