【行业深度】洞察2022:中国商业遥感卫星行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:中国卫星(600118);欧比特(300053);航天宏图(688066);中科星图(688568);雷科防务(002413);航天电子(600879)等

本文核心数据:商业遥感卫星行业竞争梯队;商业遥感卫星企业市场份额;商业遥感卫星行业市场集中度;商业遥感卫星企业业务概况;商业遥感卫星行业竞争状态总结

1、中国商业遥感卫星行业竞争派系

商业遥感卫星是我国航空航天体系的重要分支,也是空天信息网络的组成部分。商业遥感卫星行业依据企业产业链覆盖能力可以大致分为商业遥感卫星制造企业和商业遥感卫星运营企业。其中,商业遥感卫星制造代表企业有中国卫星、长光卫星、世纪空间、天辅高分等;商业遥感卫星运营代表企业有欧比特、航天世景、航天宏图、中科星图等。

2、中国商业遥感卫星行业市场份额

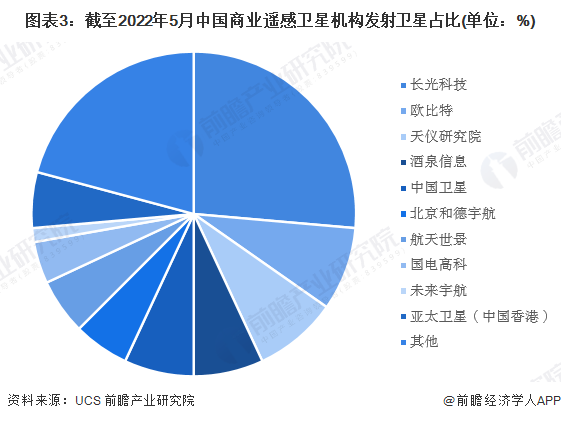

根据UCS截至2022年5月发布的数据,从各机构发射卫星占比角度来看,长光卫星发射的商业遥感卫星占比第一,占比达26%,其次为欧比特、天仪研究院,发射均占8%,酒泉信息、中国卫星各发射占比7%,和德宇航、航天世景、亚太卫星发射各占6%,国电高科发射占4%。

3、中国商业遥感卫星行业市场集中度

目前,我国商业遥感卫星行业由于技术要求较高,行业内企业数量有限,部分企业由于布局较早,在某些细分领域已产生了优势,例如四维图新基于遥感数据开发的电子地图业务国内领先;航天宏图商业遥感卫星运营业务覆盖度位于行业前列;中科星图作为国内最早开展数字地球业务的企业,已开拓了下游诸多行业的应用。截至2022年5月,按照UCS公布的中国商业遥感卫星企业发射情况来看,长光科技发射的商业遥感卫星占比第一,占比达26%,其次为欧比特、天仪研究院,发射均占8%,酒泉信息、中国卫星各发射占比7%,和德宇航、航天世景、亚太卫星发射各占6%,国电高科发射占4%、未来宇航等企业发射占1%。由此得出CR3约为43%,CR5约为57%,CR10更是高达79%。

4、中国商业遥感卫星行业企业布局及竞争力评价

从中国商业遥感卫星行业企业业务布局状况来看,卫星制造企业及运营企业持续加深相关业务深度,针对自身业务状况进行了不同程度的横向及纵向延伸,以提高自身竞争力。如航天宏图业务模式从卫星应用产业链中下游向上游延伸演化,全面启动了分布式干涉雷达卫星星座建设计划建设工作,为突破自主可控数据源瓶颈和云服务规模化推广提供天基能力支持。

5、中国商业遥感卫星行业竞争状态总结

从五力竞争模型角度分析,目前,我国商业遥感卫星行业发展程度有限,属于国内未来重点开拓发展的新兴行业,替代品威胁小;现有竞争者数量较少,竞争激烈程度一般;上游供应商一方面是技术要求较高的卫星和地面设备核心零部件企业,综合看来,议价能力较强;而下游市场主要是企业及政府单位,购买者对于遥感数据、产品及软件需求程度较高,议价能力一般;同时,因行业准入资质、资金、技术门槛较高,潜在进入者威胁较小。

更多本行业研究分析详见前瞻产业研究院《商业遥感卫星行业市场前瞻与投资前景分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务