【全网最全】2022年环境监测仪器行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

行业主要上市公司:聚光科技(300203.SZ);先河环保(300137.SZ);力合科技(300800.SZ);雪迪龙(002658.SZ);蓝盾光电(300862.SZ);皖仪科技(688600.SH);理工能科(002322.SZ);天瑞仪器(300165.SZ);禾信仪器(688622.SH);佳华科技(688051.SH);钢研纳克(300797.SZ);汉威科技(300007.SZ);盈峰环境(000967.SZ);南华仪器(300417.SZ);七一二(603712.SH);海兰信(300065.SZ)等

本文核心数据:环境监测仪器上市企业营收表现;环境监测仪器上市企业业务概况;环境监测仪器上市企业业务业绩状况;环境监测仪器行业上市企业发展规划

1、环境监测仪器产业上市公司汇总

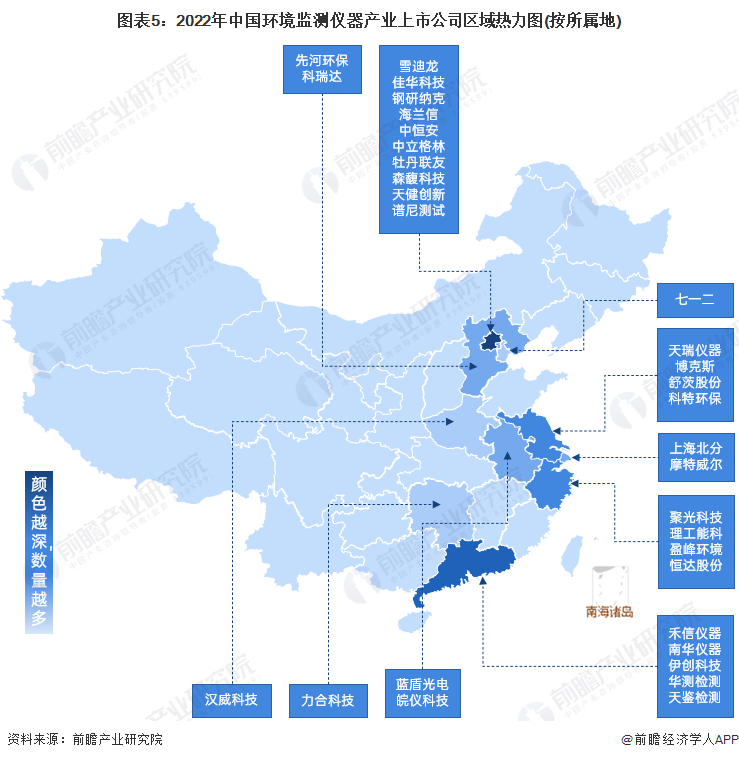

目前我国环境监测仪器产业主要分为上原材料及零部件供应,中游环境监测仪器制造,下游环境监测运营及服务。其中环境监测仪器制造环节上市企业较多,代表企业有聚光科技、先河环保、力合科技、雪迪龙、蓝盾光电、皖仪科技等。环境监测服务领域代表上市企业有华测检测、谱尼测试、天鉴检测等。

2、环境监测仪器行业上市公司业务布局对比

从我国环境监测仪器行业上市公司业务布局状况来看,大部分企业进行了产业链环节延伸,布局成为集环境监测仪器制造及服务为一体的综合解决方案提供商。行业内企业主要业务布局区域集中在国内,国际市场竞争力及市场份额有待提升。从业务占比来看,大型企业环境监测仪器制造业务占比在50%左右,业务横向及纵向延伸成为大型企业新的增长极;中小型企业环境监测仪器制造业务占比较高,专注于细分领域发展为中小企业抢占市场份额提供核心竞争力。

3、环境监测仪器行业上市公司环境监测仪器业务业绩对比

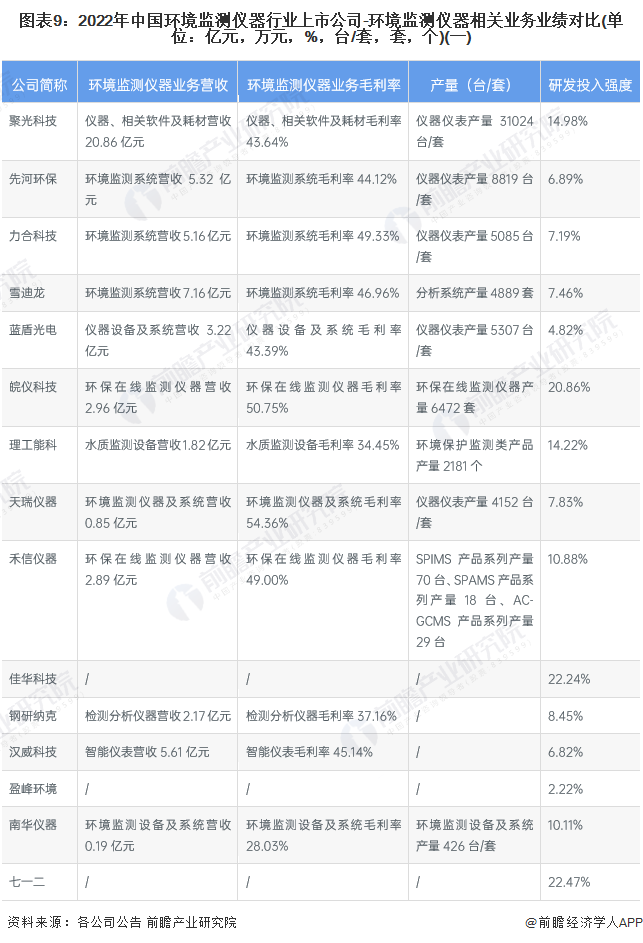

从环境监测仪器行业上市公司环境监测仪器相关业务业绩来看,A股上市企业环境监测仪器相关业务营收在大多在1-10亿元之间,新三板上市企业环境监测仪器相关业务营收多在1亿元以下。从业务毛利率水平来看,环境监测仪器行业整体毛利率水平较高,代表性企业环境监测仪器相关业务毛利率水平大多保持在40%-60%之间。环境监测仪器行业作为技术密集型行业,研发需求较高,行业内上市企业整体研发投入强度保持在较高水平,例如2021年,聚光科技研发投入强度为14.98%;皖仪科技研发投入强度为20.86%;理工能科研发投入强度为14.22%。

4、环境监测仪器行业上市公司环境监测仪器业务规划对比

从行业内上市公司环境监测仪器业务相关发展规划来看,在政策导向、市场需求提高等有利因素加持下,大多数企业采取了积极的业务布局策略。规划内容及方向集中在开拓新市场、开发新产品、提高技术水平、进行横向及纵向业务布局等,从而提升企业环境监测相关业务竞争力,进而在未来市场竞争中抢占更大的份额。

更多本行业研究分析详见前瞻产业研究院《中国环境监测仪器行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务