【行业深度】洞察2022:中国铝加工行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

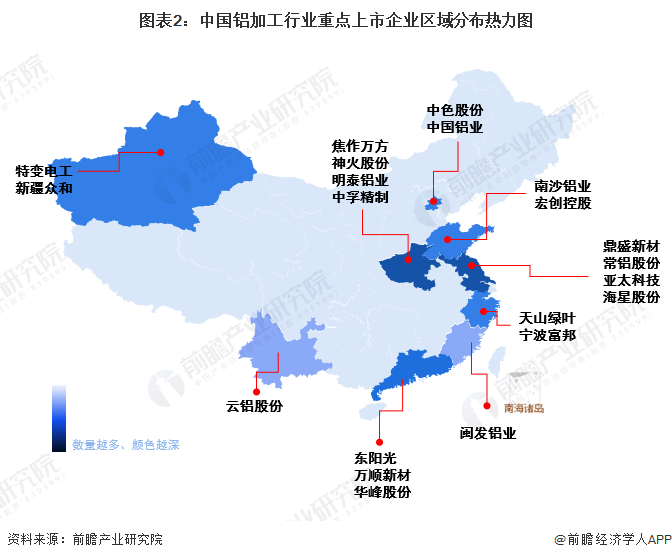

行业主要上市公司:天山铝业(002532)、明泰铝业(601677)、中国铝业(601600)、南山铝业(600219)、云铝股份(000807)、新疆众和(600888)、神火股份(000933)、宏创控股(002379)、东阳光(600673)等

本文核心数据:铝加工行业上市企业业务占比、铝加工行业企业竞争梯队、铝加工行业市场份额等

1、中国铝加工行业竞争梯队

铝加工行业企业数量众多,头部企业的产量相对更高。从铝加工企业的2021年产量情况来看,主要分为三个竞争梯队:第一梯队的产量超过100万吨,代表企业有南山铝业、明泰铝业和云铝股份等;第二梯队产量在40万吨至100万吨之间,代表企业有宏创控股、中孚实业和鼎胜新材等;第三梯队铝加工制品产量小于40万吨,代表性企业有亚太科技和万顺新材等。

2、中国铝加工行业竞争格局

据不完全统计,2021年我国铝加工企业中,南山铝业产量较高,其铝加工制品产量达216.46万吨,占2021年我国铝加工制品产量的4.84%;云铝股份铝加工制品产量亦超过百万吨,铝加工制品产量占比达2.78%;明泰铝业铝加工制品市场份额达2.59%。

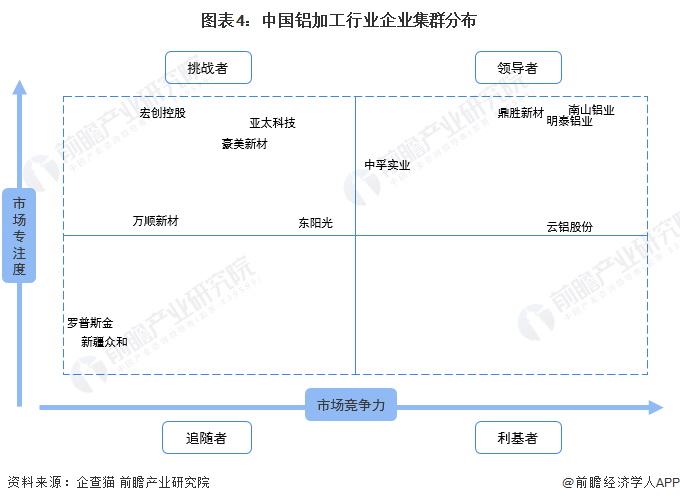

3、中国铝加工行业企业集群分布

依据市场竞争力及战略执行力,我国铝加工行业可分为四大竞争集群,即领导者、挑战者、追随者和利基者。

整体来看,我国铝加工行业的领导者和挑战者数量较多,利基者数量非常少,主要是由于行业市场容量大、拥有新增长点,经过多年发展竞争格局已较为成熟,头部企业规模较大且仍有扩产空间。其中,南山铝业、明泰铝业、鼎胜新材、云铝股份和中孚实业以强大的市场竞争力和专注度占据了铝加工行业的领导者象限;挑战者象限则主要分布了亚太科技、豪美新材和东阳光等老牌铝加工企业;追随者象限中有罗普斯金和新疆众和等企业,铝加工业务占比相对较小。

注:①横坐标代表市场竞争力,根据2021年各铝加工企业相关业务营收得出;

②纵坐标代表市场专注度,依据2021年企业铝加工业务占总营收比例得出。

4、中国铝加工行业企业布局及竞争力评价

铝加工行业的上市公司中,明泰铝业、南山铝业、亚太科技、宏创控股、鼎胜新材和利源精制的铝加工业务占比最高,均超过90%。从内销比来看,大部分企业的主要下游市场在国内地区,其中,南山铝业的国外业务占比最高,内销比达54.02%。从业务竞争力来看,明泰铝业、南山铝业、云铝股份和鼎胜新材的竞争力更强。

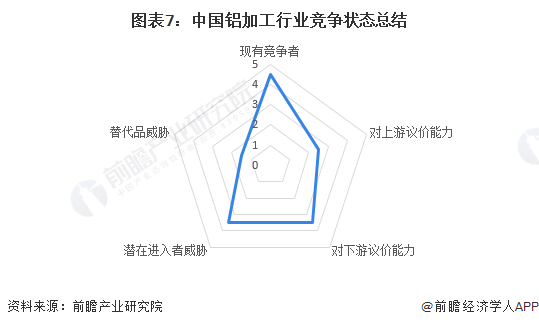

5、中国铝加工行业竞争状态总结

从五力竞争模型角度分析,可以看到铝加工行业竞争相对激烈。前瞻对铝加工行业各方面的竞争情况进行量化,5代表最大,0代表最小,我国铝加工行业的竞争情况如下图所示。其中,行业进入壁垒不高,潜在进入者威胁相对较大;目前,铝加工制品为钢的主要替代品,铝加工行业的替代品威胁较小;行业龙头企业大多拥有上游产业链,中游加工成本相对稳定,但在高通胀影响下,铝价高涨,对没有涉足上游的铝加工企业来说影响较大;铝加工制品需求较高,对下游购买者的议价能力较强。

更多本行业研究分析详见前瞻产业研究院《中国铝加工行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务