干货!2022年中国中式快餐行业龙头企业对比:老乡鸡VS乡村基 一哥之争胜负难料

餐饮行业主要上市公司:目前国内餐饮行业相关上市企业有同庆楼(605108)、全聚德(002186)、西安饮食(000721)、广州酒家(603043)、湘鄂情(002306)、华天酒店(000428)等。

本文核心数据:中国中式快餐龙头企业营收数据;中国中式快餐行业龙头企业主营业务数据等

1、中国中式快餐行业龙头企业全方位对比

随着社会经济发展和人民生活水平的不断提高,人们的餐饮消费观念逐步改变,外出就餐更趋经常化和理性化,消费者对餐饮消费质量要求不断提高,更加追求品牌质量、品位特色、卫生安全、营养健康和简便快捷。人们对餐饮业的需求也越来越大,餐饮业也迎来了多元化的时代,业态层出不穷,产品细分化程度越来越深。中式快餐以中国人餐饮习惯为基础,以独特的适合国人的“中国味道”吸引着大量消费者。目前,我国中式快餐行业参与者众多,其中老乡鸡及乡村基等连锁中式快餐企业具有一定的领先优势。

2、中国中式快餐行业龙头企业中式快餐业务布局历程

从中式快餐业务布局发展历程来看,老乡鸡成立于本世纪纸初,而乡村基则发源于上世纪末。自2010年以来,随着连锁餐饮的快速发展,老乡鸡与乡村基业务扩张速度明显提升。

由核心地区外延至全国的布局思路已成为老乡鸡和乡村基的共同发展方向,两家企业在中式快餐业务上的业务布局发展历程对比如下:

3、中式快餐业务布局及运营现状对比

——经营情况对比:营收规模在伯仲之间

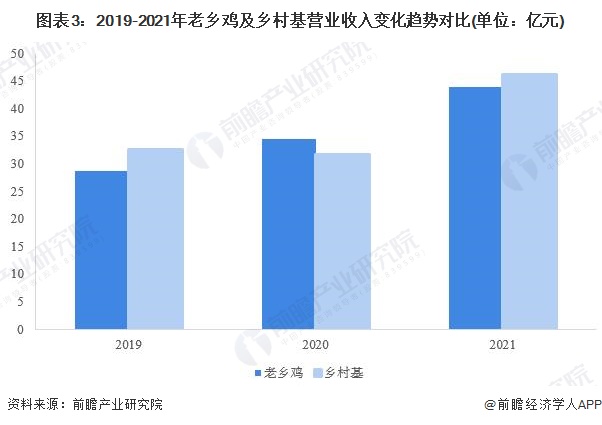

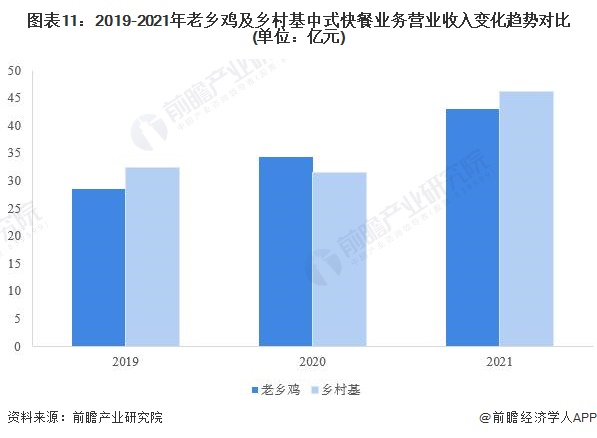

近年来,随着餐饮连锁化的发展,乡村基和老乡鸡营收均取得快速增长,到2019年,两者营收总规模均在3亿元上下。2020年,凭借在疫情影响下的强势表现,老乡鸡在营收方面实现对乡村基的反超,到2021年,随着疫情的控制,乡村基营收重回上涨通道,全年营收规模为46.18亿元,小幅领域与老乡鸡的43.93亿元。

与营收对比不同,在盈利方面,老乡鸡近几年的净利润走势明显强于乡村基,2019-2021年,老乡鸡净利润均在1亿元以上,而乡村基则仅在2021年实现净利润突破1亿元,其中2020年甚至出现亏损。

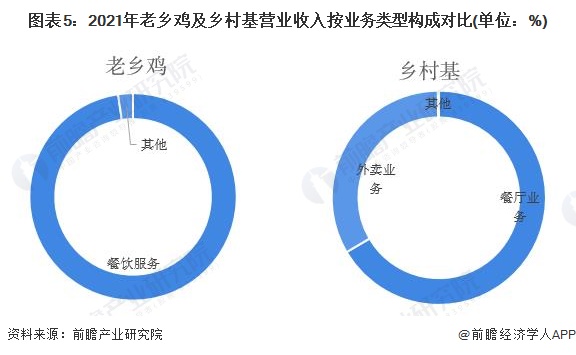

——业务布局情况对比:中式快餐均为核心业务

具体到营业收入构成方面,老乡鸡和乡村基主营业务布局都是主要以中式快餐业务为主,2021年,老乡鸡中式快餐业务营收占总收入的比重为97.69%;乡村基中式快餐业务营收占总收入的比重为99.86%,其中餐厅业务占比66.53%,外卖业务占比33.33%。

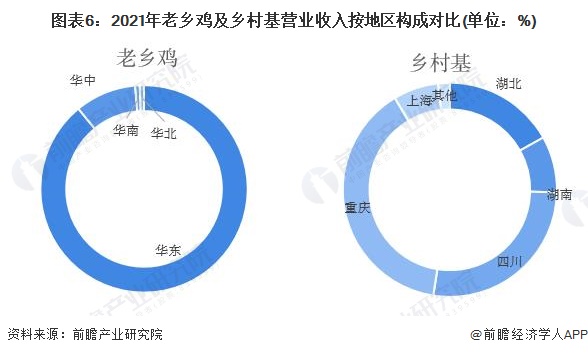

——地区布局情况对比:重点区域各有侧重

从地区布局情况来看,尽管老乡鸡与乡村基均在推广全国布局,但从目前来看,两家企业仍以核心业务地区为主。其中,老乡鸡主要以华东地区以及湖北地区,2021年,老乡鸡在华东地区营收占比为89.1%,湖北地区占比为9.5%;而乡村基旗下乡村基则主要以川渝地区为主,大米先生以湖南、湖北、川渝和上海地区为主,综合来看,2021年,老乡鸡在重庆营收占比为38.9%;四川营收占比为27.1%。

——中式快餐产品销售渠道对比:均以直营门店为主

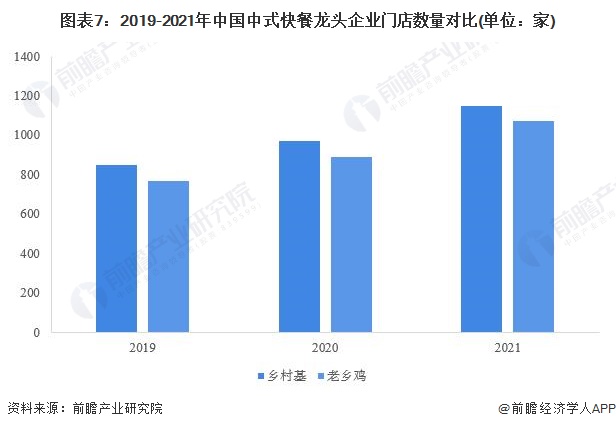

门店布局方面,以乡村基和老乡鸡等企业为主的中式快餐连锁企业近年来发展迅速,到2021年,旗下拥有“乡村基”以及“大米先生”两大品牌的乡村基门店数量为1149家,稳居全国第一;老乡鸡紧随其后,门店数量为1073家。

从门店分布来看,截至2021年底,老乡鸡在安徽地区总门店数量达到673家,远超其他地区;而乡村基门店则主要分布在川渝地区,在重庆及四川门店数量分别为412家和316家。

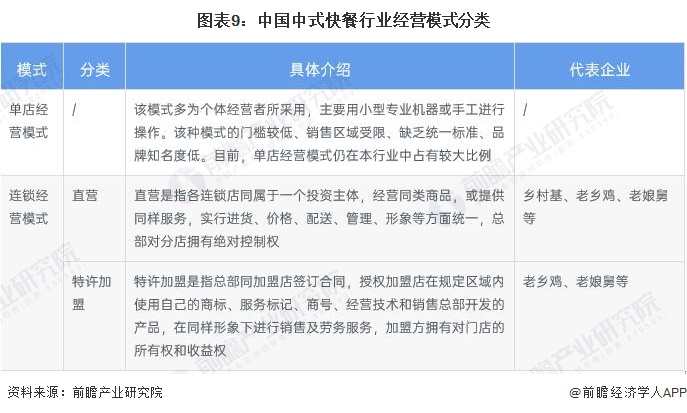

门店经营模式方面,目前,我国中式餐饮行业主要有单店经营和连锁经营两种模式,其中,连锁经营在迅速占领市场、充分利用品牌和服务优势、节约成本等方面具有单店经营不可比拟的优势,是国际餐饮企业通行的经营模式,也是我国餐饮企业发展的方向。两种模式的具体内容如下:

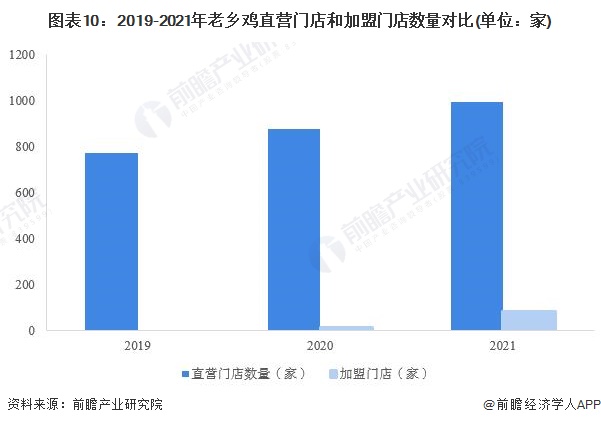

具体到老乡鸡及乡村基来看,自2020年以来,老乡鸡以开始涉足加盟模式,而乡村基则依旧采用全部直营的经营模式。到2021年,老乡鸡直营门店数量为991家,加盟门店数量为82家。

4、中式快餐业务经营业绩对比

——中式快餐业务营收对比:核心业务营收交替领先

具体到中式快餐产品营收情况来看,2019-2021年,老乡鸡和乡村基中式快餐营收交替领先,总体相差较小。到2021年,老乡鸡中式快餐收入增长至42.91亿元,低于乡村基的46.12亿元。

——中式快餐业务盈利能力对比:老乡鸡领先于乡村基

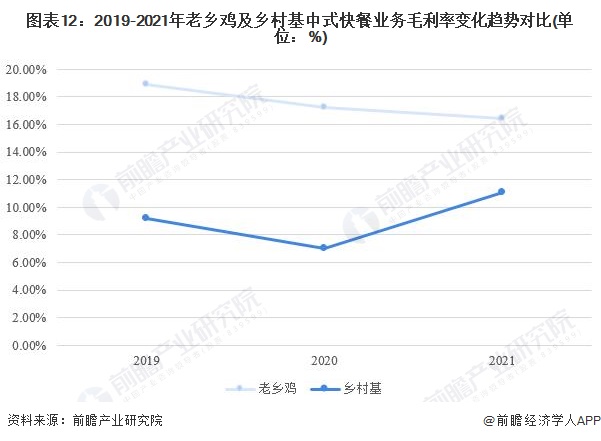

从两公司中式快餐产品盈利能力来看,目前,两公司中式快餐盈利能力均处于较高水平,但总体来看,老乡鸡中式快餐盈利能力要强于乡村基。2019-2021年,老乡鸡中式快餐产品毛利率均在16%以上,而乡村基中式快餐毛利率仍在10%左右,远低于老乡鸡中式快餐产品毛利率。

5、前瞻观点:老乡鸡和乡村基各有优势

基于前文分析结果,前瞻认为,老乡鸡和乡村基在中式快餐领域各有优势,在中式快餐盈利方面,老乡鸡优势明显;在营销网络布局及营收增长能力上,乡村基则仍具有优势。

更多本行业研究分析详见前瞻产业研究院《中国快餐行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务