【投资视角】启示2022:中国电子元件行业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

行业主要上市公司:鹏鼎控股(002938);东山精密(002384);深南电路(002916);沪电股份(002463);景旺电子(603228);方正科技(600601);胜宏科技(300476);超声电子(000823)等

本文核心数据:电子元件投资事件数量、电子元件投资主体分布

1、电子元件行业重焕活力

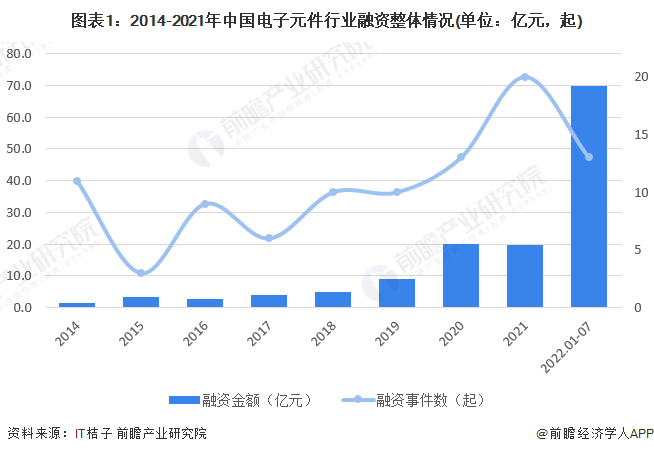

根据IT桔子数据库,2014-2021年中国电子元件行业融资规模和融资事件均波动上升。2020年中国电子元件行业融资规模为近几年最大值,超过20亿元。而2021年电子元件行业融资事件是近几年最多,达到20起,融资规模为19.7亿元。截至2022年7月,中国电子元件融资事件为13起,融资金额猛增至69.7亿元。电子元器件制造业是国家长期重点支持发展的重点产业,随着《基础电子元器件产业发展行动计划(2021-2023年)》和十四五规划的发布,中国电子元件行业融资热情再度被点燃。

注1:上述统计时间截止2022年7月20日,下同。

注2:此图表包含国内一级市场投融资事件统计数据(不含并购、上市及上市后融资),下同。

2、电子元件行业投融资热情被点燃

从单笔融资金额来看,2014-2021年中国电子元件行业呈现波动上升趋势,但始终保持在2亿元以下。2015年中国电子元件行业单笔融资首次超过1.0亿元,2020年单笔融资金额首次超过1.5亿元。截至2022年7月,中国电子元件行业单笔融资金额猛增至约5.4亿元。

从电子元件的投资轮次分析,目前电子元件行业的融资轮次仍然处于早期阶段,C轮后的融资相对较少。行业融资轮次有从早期向中后期阶段过渡的趋势,2014-2019年中国电子元件行业融资轮次主要集中在天使轮、A轮及A轮追加轮次上,而2020年后C轮及C轮后融资轮次有所增多,发生多起战略融资事件,展现出资本对于电子元件赛道的看好与支持。

3、电子元件行业投融资集中在江苏、广东和上海

从电子元件行业的企业融资区域来看,目前江苏的融资企业最多,2014-2022年累计达到27起,其中2022年1-7月累计达到7起,而2022年1-7月度全国整个电子元件行业仅发生融资事件13起,由此江苏区域的电子元件投融资活跃度可见一斑。

4、电子元件行业投融资集中在整体解决方案和组件制造上

2020年-2021年我国电子元件行业的主要投融资事件如下:

汇总2020年至今业内融资企业的主营产品情况,对中国电子元件行业融资产品变化情况进行分析。从产业链环节布局上看,电子元件投资事件主要有整体制造、包装、组件和服务四个方面,电子元件整体解决方案逐渐成为行业融资热点。从近三年的融资产品结构来看,整体制造和组件制造一直都是行业融资热点,近两年电子元件整体解决方案逐渐取代电子元件组件制造成为行业融资重点。整体来看,我国电子元件行业融资产品较为集中。

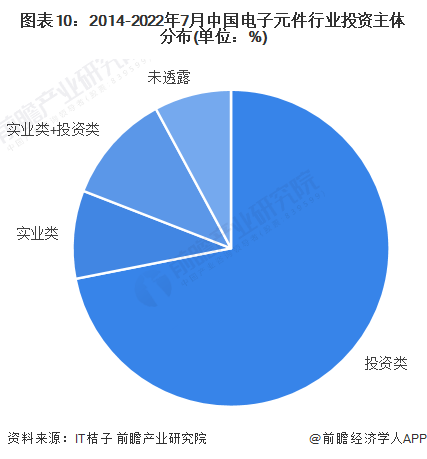

5、电子元件行业的投资者以投资类企业为主

根据对电子元件行业投资主体的总结,目前我国电子元件行业的投资主体主要以投资类为主,代表性投资主体有势能资本、科兴创投、新微资本、国中创投和真格基金、顺为资本等等;实业类的投资主体有长电科技、兴森科技、长盈精密和歌尔股份等。

6、电子元件行业的产业投资基金

目前国内专业的电子元件行业的产业投资基金比较少,目前在中国证券投资基金业协会中查询到的电子元件行业相关的产业基金共11家,分别为:广东粤澳半导体产业投资私募基金管理合伙企业(有限合伙)、光荣半导体照明投资基金管理(北京)有限公司、上海半导体装备材料产业投资管理有限公司、陕西半导体先导基金管理有限公司、安徽省集成电路产业投资管理有限公司、宁波市集成电路产业基金管理有限公司、金砖(厦门)集成电路产业投资基金管理有限公司、上海集成电路产业投资基金管理有限公司、中电中金(厦门)电子产业私募股权投资管理有限公司、盘锦中泽电子产业投资管理有限公司和中山火炬电子产业基金管理有限公司。具体情况如下:

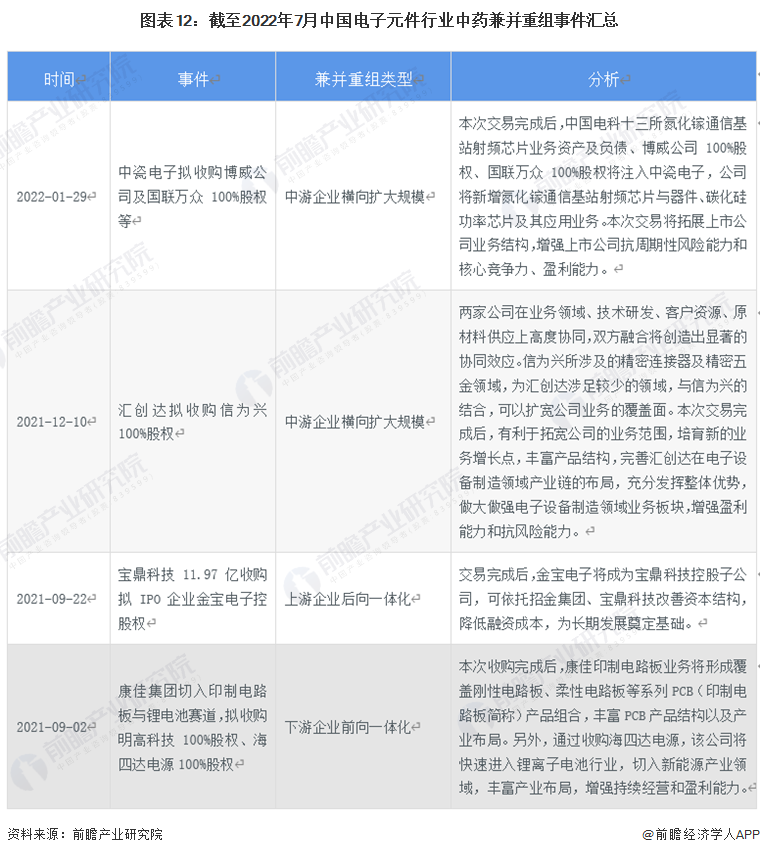

7、电子元件企业横向收购扩大规模

目前中国电子元件行业的兼并重组事件较多,多为同业间通过横向并购形式扩大企业业务版图。

8、电子元件行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国电子元件行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务