【行业深度】洞察2022:中国铝箔行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

本文核心数据:铝箔行业竞争梯队、铝箔行业市场份额、铝箔行业市场集中度

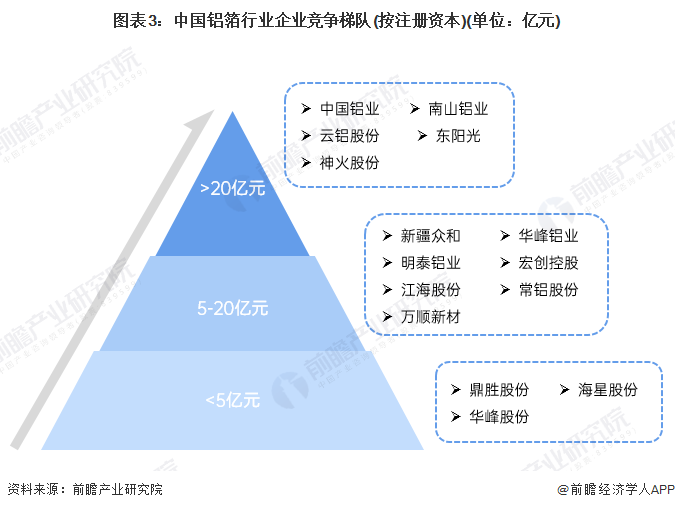

1、中国铝箔行业企业竞争梯队

在通常意义上,把铝或铝合金带卷经轧制后形成的厚度小于或等于0.2毫米的铝带材称为铝箔。铝箔按用途可分为包装箔、空调箔、电子箔、电池箔、其它等,除因出色的屏蔽性被广泛应用于包装行业外,铝箔也被广泛用于汽车制造、纺织、电子工业、机电、航空航天、建筑、造船等行业,是一项重要的工业原材料。

我国铝箔行业主要上市公司包括:中国铝业(601600)、云铝股份(000807)、南山铝业(600219)、神火股份(000933)、明泰铝业(601677)、鼎胜新材(603876)、东阳光(600673)、中孚实业(600595)、新疆众和(600888)、万顺新材(300057)、常铝股份(002160)、华峰铝业(601702)、江海股份(002484)、宏创控股(002379)、海星股份(603115)、华锋股份(002806)等。

铝箔生产企业依据注册资本划分,可分为3个竞争梯队。其中,注册资本超过20亿元的企业有:中国铝业、南山铝业、云铝股份、东阳光、神火股份;注册资本在5-20亿元之间的企业有:新疆众和、华峰铝业、明泰铝业、宏创股份、江海股份、常铝股份、万顺新材;鼎胜新材、海星股份、华峰股份的注册资本在5亿元以下。

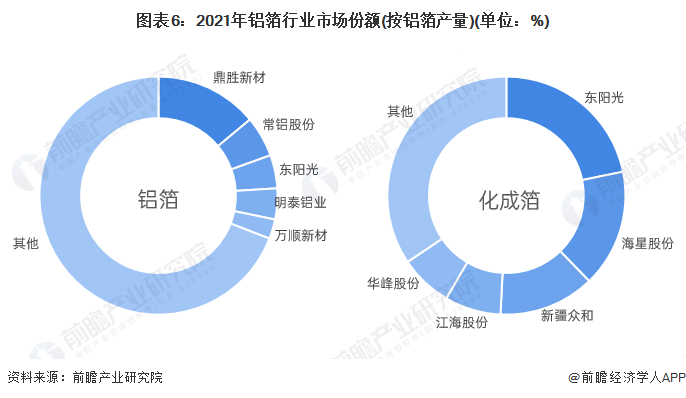

2、中国铝箔行业市场份额

我国铝箔企业的年产量主要集中在1万吨-20万吨区间,20万吨以上年产量的企业占比较少。在铝箔行业企业年产量最大的是江苏鼎胜新能源材料股份有限公司,2019年鼎胜新材的年产量约为42.3万吨,远超其他企业的铝箔产量;2020年鼎胜新材铝箔年产量约为51.7万吨,拉大了与其他企业铝箔产量差距;2021年鼎胜新材的铝箔年产量增至63.5万吨,行业龙头地位进一步巩固。

3、中国铝箔行业市场集中度

总体来看,我国铝箔行业企业的市场集中度较高,尤其是化成箔领域,市场份额前五的企业占据了60%以上的市场。2021年,我国铝箔行业CR5为30.88%;化成箔CR5为65.86%。

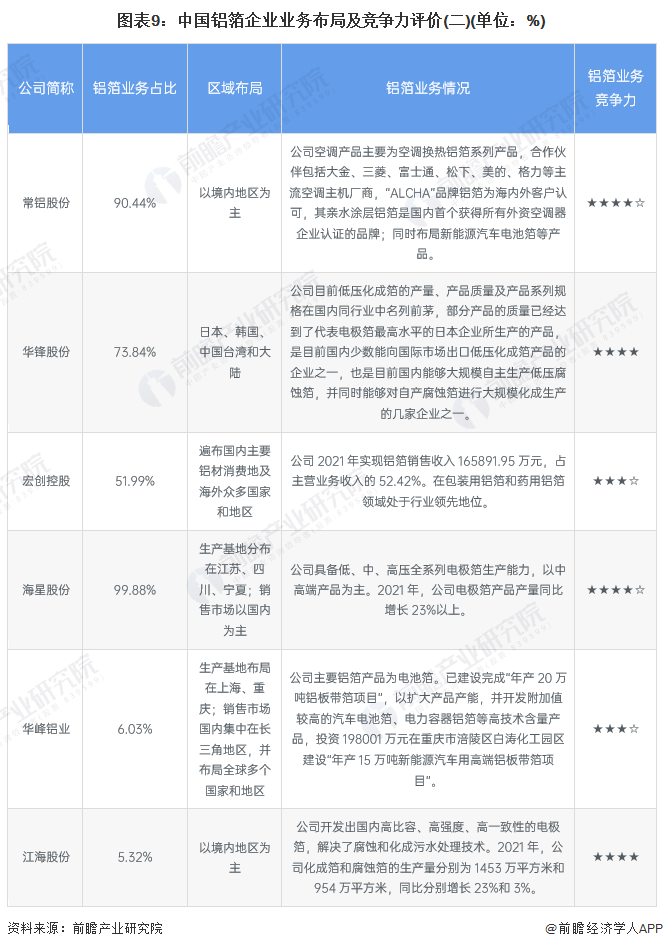

4、中国铝箔行业企业布局及竞争力评价

铝箔行业上市公司中,鼎胜新材、东阳光在业务布局上更为全面,铝箔业务竞争力较强;海星股份、常铝股份的铝箔业务占比超过90%;华峰股份、鼎胜新材的铝箔业务国际竞争力较强。

5、中国铝箔行业竞争状态总结

从五力竞争模型角度分析,铝箔属于新材料行业,是技术密集型产业,替代品威胁较小;现有竞争者数量不多,但市场集中度较高;上游供应商为原材料供应企业,议价能力适中,而下游消费市场涉及领域广泛,议价能力一般;同时,因行业资金、技术门槛及环保要求较高,潜在进入者威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国铝箔行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务