预见2022:《2022年中国空气压缩机产业全景图谱》(附市场现状、竞争格局和发展前景等)

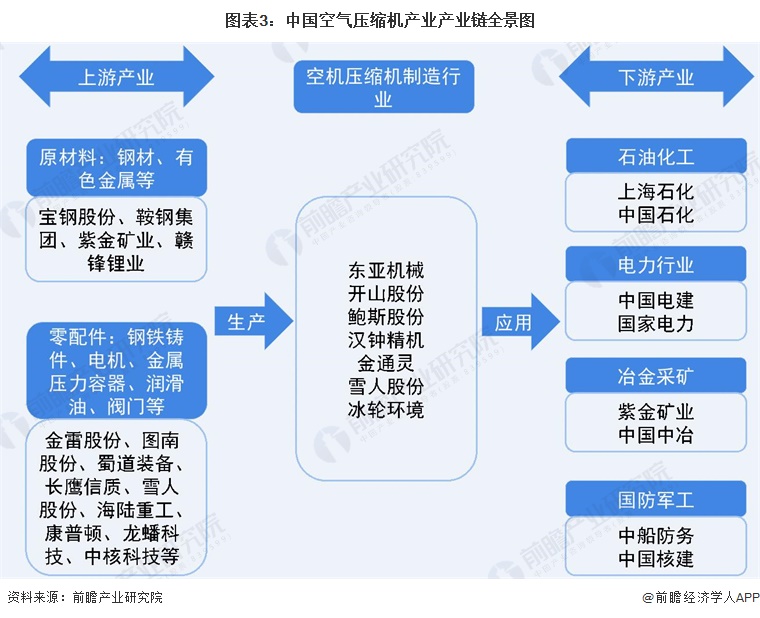

空气压缩机产业主要上市公司:目前国内空气压缩机产业的上市公司主要有东亚机械(301028)、开山股份(300257)、鲍斯股份(300441)、汉钟精机(002158)、金通灵(300091)、雪人股份(002639)、冰轮环境(000811)等。

本文核心数据:中国空气压缩机产量、空气压缩机销量与价格、空气压缩机制造业企业数量

产业概况

1、定义

气体压缩机械制造指对气体进行压缩,使其压力提高到340kPa以上的压缩机械的制造。其大部分产品均为空气压缩机。根据压缩机网定义,空气压缩机(Air Compressor)是气源装置中的主体,它是将原动机(通常是电动机)的机械能转换成气体压力能的装置,是压缩空气的气压发生装置。

空气压缩机属于制造业下的“通用设备制造业”(行业代码为C34)。空压机作为提供气源动力的工业现代化基础机械,具体作用主要包括提供空气动力、气体合成及聚合、气体输送、制冷和气体分离等类别,其中提供空气动力是其最为广泛的应用领域,涉及机械制造、石油化工、矿山冶金、服装纺织、电子电力、医药食品等国民经济各大重要行业,是仅次于电力的普遍+性能源之一。

空气压缩机产品的主要分类方式如下表所示:

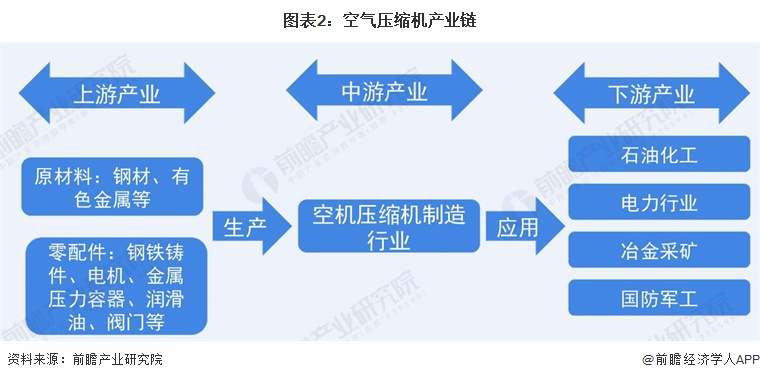

2、产业链剖析

空气压缩机行业的上游为基础原材料(钢材、铸造、润滑油)行业、电动机行业和标准件行业等,金属类的零部件在空气压缩机的整体成本中占据较大比重,其他的零部件是以标准化的机电产品为主。

目前,我国空气压缩机制造行业上游原材料市场主要有宝钢股份、鞍钢集团、紫金矿业、赣锋股份等;上游零配件市场代表企业有金雷股份、图南股份、蜀道装备、长鹰信质、雪人股份、海陆重工,康普顿、龙蟠科技、中核科技等;中游空气压缩机制造业代表企业有东亚机械、开山股份、鲍斯股份、汉钟精机、金通灵、雪人股份、冰轮环境等;下游应用领域主要是石油化工、电力行业、冶金采矿、国防军工等。

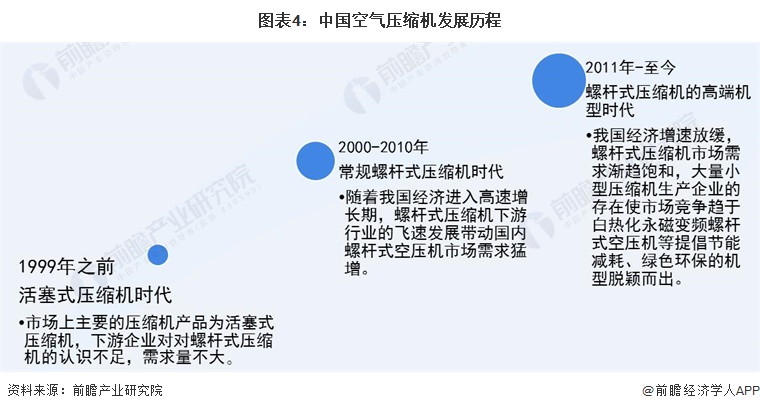

产业发展历程:螺杆式压缩机时代

我国压缩机行业经过数十年发展,随着国民经济水平不断提高,整个行业不断成长壮大。随着中国逐渐成为全球制造业中心,国际主要的压缩机生产企业纷纷进入中国市场,我国已成为压缩机领域全球第二大市场。空气压缩机在我国大致经历了三个发展阶段:

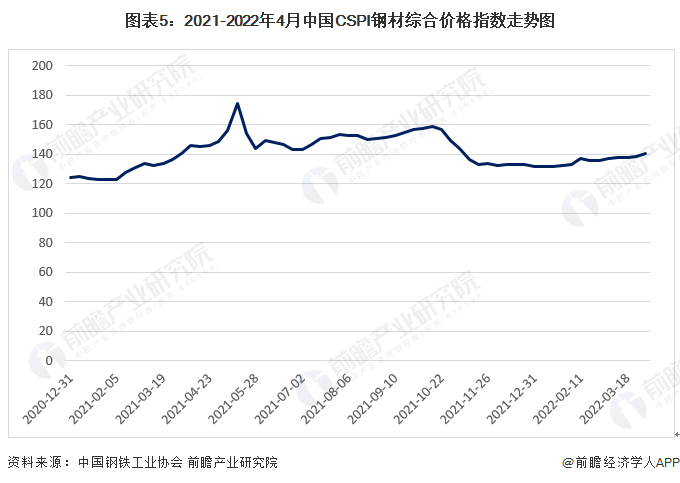

上游供给情况:原材料与零配件价格上涨,空压机成本上升

空气压缩机原材料由钢铁的有色金属组成,其余零配件主要为钢铁铸件、电机、金属压力容器、润滑油和阀门等。中国钢铁工业协会数据显示,2021-2022年,中国钢材价格呈波动递增趋势,由2020年12月31日的124.52增长至2022年4月1日的140.69。其中,在2021年5月14日增长至174.81的最高值后开始波动下降,总体下降趋势较为平稳。

注:CSPI钢材综合价格指数每周披露一次,1994年4月=100。

空气压缩机零部件制造业需要的有色金属主要包括铜、铝、锡、铅、锌以及稀有金属等。国家统计局数据显示,2012-2021年,我国十种有色金属产量一直呈增长趋势,增速有所放缓,2021年,我国十种有色金属产量为6454.3万吨,且据生意社价格监测,2021年大宗商品价格涨跌榜中有色板块环比上升的商品共20种,其中涨幅5%以上的商品共19种,占该板块被监测商品数的86.4%。

电动机价格指数可以依据永康五金市场机电交易价格指数反映,2019-2022年3月,机电价格指数呈波动上升的趋势;2021年初以来,机电价格指数上升较为明显。可以看出2019年-2022年电动机价格处于上升的趋势。在此期间,指数最低时出现在2019年11月12日,为99.44点;最高值出现在2021年10月22日,为108.51点。截至2022年4月1日,机电价格指数为108.23点。

注: 数据统计截止至2022年4月1日。

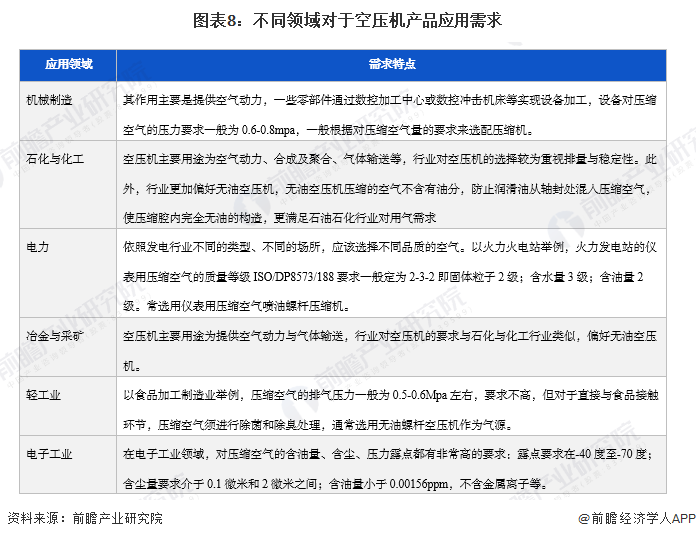

下游发展情况:政策助力促进下游市场需求扩大,空气压缩机前景广阔

空压机作为通用设备,其下游应用行业广泛,应用量大。近年来,空压机下游应用领域发展存在如下特点:

工业自动化的发展带动空压机需求增长。空压机能够根据使用需求提供压缩空气,是工业自动化控制的主要动力来源之一。在人口红利减弱,产业升级和效率提升的背景下,工业自动化产业趋势长期向好,带动空压机行业需求增长。

节能要求带动高能效空压机销售增长。2020年1月,工信部制定了《2020年工业节能监察重点工作计划》,要求对空压机重点用能产品设备使用企业实施专项监察,督促企业淘汰达不到强制性能效标准限定值的低效产品。不论是企业出于降低生产成本的利益诉求,还是政府要求节能的强制性规定,均催生出企业对高能效空压机的需求。

医疗、食品、半导体等行业的发展带动无油螺杆机市场需求增长。随着中国制造业的转型升级,制药、食品、饮料和纺织品等传统行业为提升产品品质,将加大对洁净空气动力的投资。同时,国内半导体等高端产业的崛起也将大力带动无油螺杆机的市场需求。尤其在半导体行业,由于受中美贸易战以及美国对中国半导体产业限制升级的趋势影响,国内半导体产业正在大力推进整个产业链的自主可控,半导体产业投资不断增长,并不断推进半导体装备的国产化。据SEMI预测,2020年、2021年中国大陆半导体设备销售额增速将分别达16%、10%,作为半导体生产必备的基础动力设备,无油螺杆机将迎来发展良机。

产业发展现状

1、供给:由于疫情影响与上游价格上升,供给小幅下跌

2016-2019年,我国空气压缩机行业供给处于波动变化当中。截至2019年12月末,中国通用机械工业协会压缩机分会共有会员单位203家,其中,压缩机制造企业103家(动力用空压机企业61家、气体压缩机企业42家),相关配套企业85家。2019年,参与统计的会员企业共生产一般动力用容积式空压机161.79万台,同比下降25.75%。参考2020年与2021年行业上下游行业趋势与近几年产量变化,初步核算2020年我国一般动力用容积式空压机产量达158万台,2021年产量为155万台左右,产量仍会发生小幅度下跌。

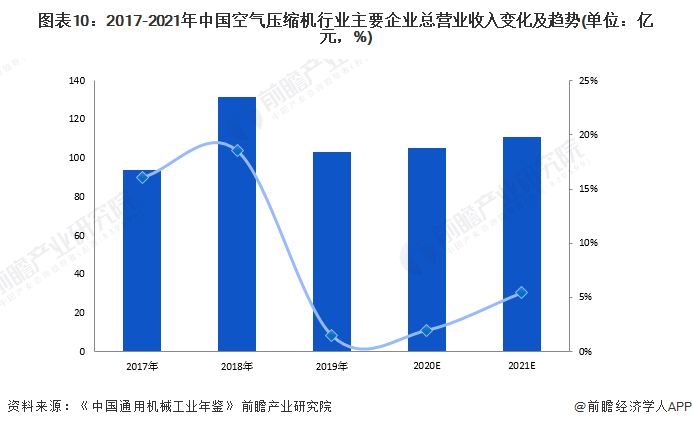

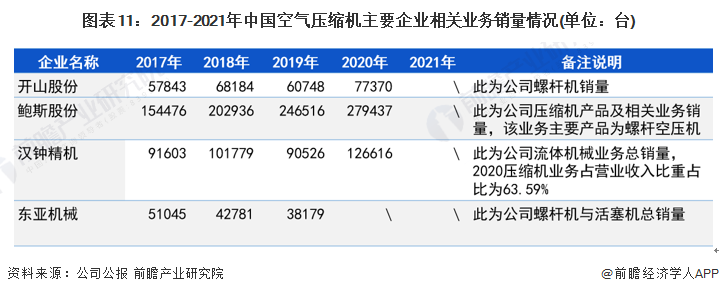

2、需求:市场总需求处于上升的趋势中

2017-2019年,我国空气压缩机行业需求处于上升的趋势当中。截至2019年12月末,中国通用机械工业协会压缩机分会2019年,一般动力用空气压缩机板块的32家企业实现主营业务收入103.35亿元,在相同统计口径下同比增长1.50%,从同比增长率来看,近几年同比增长率均为正值,说明主要企业的总营业收入处于上升的趋势,且从行业主要企业的空压机业务销售情况来看,2017-2021年行业主要上市企业除东亚机械由于开始转向高端产品线,导致总销量在逐渐递减外,其余主要上市企业销量整体均处于上升趋势中,再结合行业政策变化,初步核算2020年总营业收入达105.40亿元,2021年总营业收入为111.12亿元。

注1:2021年与2022年的《中国通用机械工业年鉴》暂未公布,因此2020和2021年为测算数据测算数据。

注2:由于年鉴每年统计口径不同,上图数据增长率为同口径下的比率。

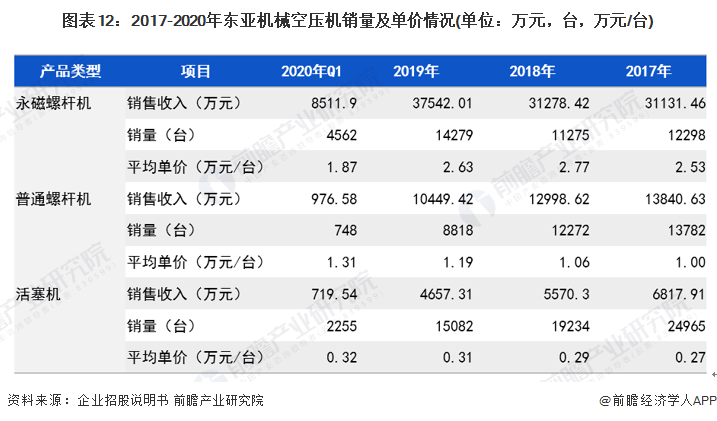

3、价格:市场竞争促使高端线产品价格下降,中低端线产品受成本影响价格上升

在空气压缩机行业中,前瞻选取了国内具有代表性的东亚机械工业股份有限公司进行价格分析。东亚机械产品主要分为永磁螺杆机、普通螺杆机和活塞机,其中永磁螺杆机平均单价最高,活塞机平均单价最低。2017-2020年一季度,公司永磁螺杆机价格年略有下降,原因是公司推出了更具竞争性价格的“福星”系列。“福星”系列永磁螺杆机是公司面向中小型空压机市场推出的产品,该系列在保证质量的前提下,对产品配置进行了简化,产品定价低于原有机型,拉低了永磁螺杆机的平均单价。而公司普通螺杆机、活塞机受成本上升影响,单价略有上调。

产业竞争格局

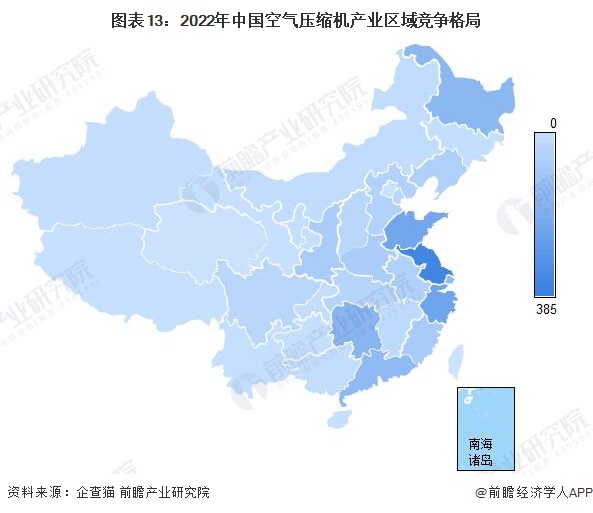

1、区域竞争:企业集中于华东与华南地区,江苏空气压缩机企业数量最多

通过在企查猫上查询经营范围为“空气压缩机”、注册资本在1000万元及以上的存续或在业的企业共有2563家,这些企业主要分布于华东和华南地区,其中江苏省企业数量最多,有385家,其次是浙江省,拥有257家,第三是山东省,分布着247家空气压缩机企业。

2、企业竞争:国际企业在高端市场处于优势地位,国内优质空压机企业持续冲击高端空压机市场

目前,我国空压机市场形成这样的竞争格局:以阿特拉斯、英格索兰为代表的国际企业因为进入空压机市场时间较长,专有产品、专有技术等实现了部分市场垄断,树立了良好的品牌形象,在我国空压机高端市场处于优势地位;以开山股份、东亚机械等为代表的国内优质空压机企业具备螺杆主机设计制造能力,凭借价格优势和良好的售后服务,实现了对外资产品的部分替代,并持续冲击高端空压机市场;在空压机低端市场,存在众多不具备螺杆主机设计生产能力的中小企业,这些企业仍停留在购置主机进行组装生产的阶段,受制于产品结构单一、技术附加值低等因素,往往依靠价格战来争夺市场份额。

在空气压缩机行业中,我们选取了国内四家最具代表性企业进行行业竞争格局分析,分别为浙江开山、宁波鲍斯能源、上海汉钟精机和厦门东亚机械,这四家企业主营业务均为空气压缩机产品。

从空气压缩机业务收入看,2018-2020年,各可比公司的空气压缩机业务均整体呈现增长趋势,其中浙江开山空气压缩机业务规模最大,;从空气压缩机业务毛利率看,2018-2020年各可比公司的毛利率除汉钟精机外,均较为稳定,未发生大幅波动,其中宁波鲍斯能源表现最好。

注:汉钟精机空压机业务在2020年发生较大变化,原因是公司自2020年开始将空压产品与制冷压缩机产品合并统计,未做单独区分。

产业发展前景及趋势预测

1、能效要求日趋提升,行业进入转型升级新阶段

空气压缩机作为工业领域重点用能设备,其能效水平对工业节能目标的实现有着重要影响。空气压缩机设备生产企业已被工信部《2019年工业节能监察重点工作计划》列入实施专项监察对象范畴,对空气压缩机行业的节能要求日趋严格,对空气压缩机能效等级的追求也进入新的阶段。未来,随着国家节能环保政策的有效实施以及行业技术水平的不断进步,对空气压缩机设备的能效要求会日益提高,并成为行业发展的重要趋势之一。

随着国家供给侧改革的深入推进以及环保监察力度的不断加强,各下游领域对于高能效空气压缩机设备的需求迅速提升,低端产品置换及淘汰的速度显著提升。未来,高端产品凭借品牌、品质优势将占据更多的市场份额,落后产能将逐渐被市场所淘汰,创新意识强、研发技术水平高、资金规模雄厚的企业将成为行业的主导力量。

无油螺杆式空压机,可以很好地满足制药、食品、饮料、电子产品和纺织品等行业对空气的高质量需求。随着下游应用领域对无油空气压缩机的接受度不断提升,需求逐渐增加,业内企业必将更加注重对无油螺杆空压机的研发投入,进一步扩大无油空气压缩机的市场规模。此外,随着智能化与信息化要求不断提升。随着工业领域智能化与信息化融合程度的不断提高,空气压缩机设备的智能化和信息化要求也日益提升。

2、未来市场规模将稳中带增,主要增量市场来自于机械制造业与电子工业,主要需求出于节能改造

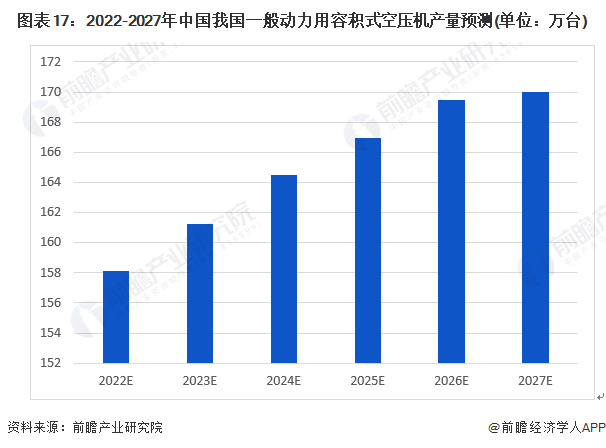

2021年通用机械行业发展的外部环境良好,特别是近两年来国家产业政策越来越重视实体经济,扶持实体经济逐步深入。从市场方面看,投资项目信息较多,新型行业不断出现,后续的配套设备需求也会陆续释放,高质量发展、装备智能化信息化的升级和技术改造都将对通用机械行业带来稳定的需求。预计2022年通用机械行业经济运行将保持稳中有升的态势,生产、销售、利润将保持3-5%的增速。此外,环保形势趋严,空气压缩机下游供给侧改革持续,空气压缩机销量增长的主要因素在于节能机型置换。前瞻产业研究院保守预计,2022-2027年,我国一般动力用容积式空压机产量

增长将较为稳定并且逐渐放缓,增量市场来自于机械制造业与电子工业,主要需求出于节能改造,2027年产量将达到170万台。

以上数据来源于前瞻产业研究院《中国空气压缩机制造行业产销需求预测与转型升级分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务