2022年在华外资企业投资迁移动向分析 轻工及金属冶炼为重点布局领域

跨国企业投资重点从欧洲转向亚洲

从全球跨国投资趋势来看,全球跨国投资重心逐步从欧洲转向亚洲,中国成为跨国企业的重要投资目的地,除中国外,东南亚、南亚、西亚等国家近年来利用外资规模也快速增长。

2000-2021年,亚洲FDI(跨国直接投资)流入占全球总流量的比重从11.7%上升到42.3%,上升30.5个百分点;欧洲FDI流入量占全球总流量的比重从52.4%下降到18.5%,下降33.9个百分点。

从亚洲地区跨国投资趋势来看,亚洲跨国投资重心逐步从东亚转向东南亚、南亚和西亚(中东地区)。2000-2021年,东亚FDI流入占亚洲总流量的比重从75.5%下降为51.4%,下跌24.1个百分点;东南亚FDI流入量占亚洲总流量的比重从13.7%上升到26.4%,上升了12.7个百分点。

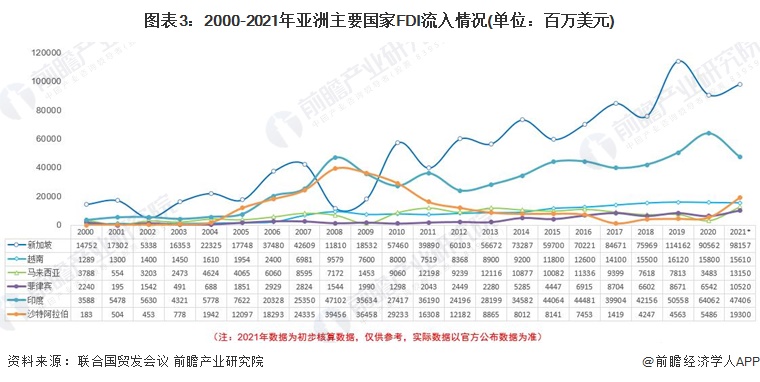

新加坡、越南、印度、沙特FDI流入快速增长

2000-2021年,新加坡、越南、印度、沙特阿拉伯的FDI流入分别增长了6.7倍、11.1倍、12.2倍和104.5倍。

新加坡作为作为一个投资避风港,以及充满竞争力的资本密集型制造业与数码活动频繁的地点,吸引了全球跨国企业的大额投资。

沙特在2016年4月颁布《沙特2030年愿景》,提出到2030年将沙特建设成为阿拉伯与伊斯兰世界心脏。同年6月,沙特内阁批准了《国家转型计划2020》,该计划是《愿景》的有机组成部分,核心目标是大幅提高非石油经济的收入。沙特在经济层面改变“石油依赖型”结构,追求多元化发展,促进了当地外资投资的快速增长。此外,美国将战略重心从中东转向亚太,中东开始追求国家经济安全稳定,独立自主发展也是外资投资增长的原因之一。

越南和印度的投资增长,更多的是国家放开投资限制,依赖其低廉劳动力成本优势,承接劳动密集型产业。此外当地尚待开发的消费市场也吸引了大量的投资者。

轻工及金属冶炼加工为东南亚、南亚外商重点投资领域

轻工(电气设备、电子设备、纺织服装、制鞋、橡胶制品、木制品、家具、塑料制品等)及金属冶炼加工为东南亚、南亚外商重点投资领域。东南亚、南亚、西亚国家的出口产品的全球市场份额变化,一定程度上也反映了当地的产业结构变化。而这些变化,多数时候与外国投资进入当地市场有关。例如2017-2021年越南的钢铁、机械设备、电子设备、木制品、服装、制鞋产品的出口持续增长,当地大力发展基础建设吸引全球钢企在当地投资钢铁生产企业或钢材深加工企业;三星超50%的手机出口以及1/3的电子产品出货量,都由越南生产;耐克超50%的鞋类及30%的产品在越南完成。除了国外企业,国内企业如立讯精密、歌尔股份、蓝思科技在越南也有设厂。

截至2021年,外商在越南的制造业和加工业总投资181亿美元占注册投资总额的58.2%。电力生产和配电新项目虽少,但规模大,投资额57亿美元,占注册总投资额的18.3%,位居第二。越南的制造业和电力行业正在吸引越来越多的外国投资者。

更多数据参考前瞻产业研究院《中国对外贸易行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务