【行业深度】洞察2022:中国空气压缩机行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

空气压缩机行业主要上市公司:目前国内空气压缩机行业的上市公司主要有东亚机械(301028)、开山股份(300257)、鲍斯股份(300441)、汉钟精机(002158)、金通灵(300091)、雪人股份(002639)、冰轮环境(000811)等。

本文核心数据:空气压缩机行业竞争梯队、市场排名、企业竞争力

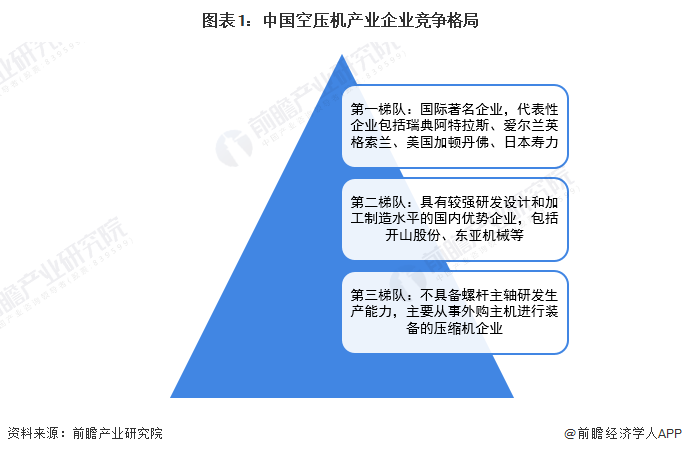

1、中国空气压缩机行业竞争梯队

目前,我国空压机市场形成这样的竞争格局:第一梯队为以阿特拉斯、英格索兰为代表的国际企业,因为进入空压机市场时间较长,专有产品、专有技术等实现了部分市场垄断,树立了良好的品牌形象,在我国空压机高端市场处于优势地位;国内企业可划分为第二梯队和第三梯队,其中第二梯队以开山股份、东亚机械等为代表,属于国内优质空压机企业,具备螺杆主机设计制造能力,凭借价格优势和良好的售后服务,实现了对外资产品的部分替代,并持续冲击高端空压机市场;第三梯队主要是在空压机低端市场的众多不具备螺杆主机设计生产能力的中小企业,这些企业仍停留在购置主机进行组装生产的阶段,受制于产品结构单一、技术附加值低等因素,往往依靠价格战来争夺市场份额。

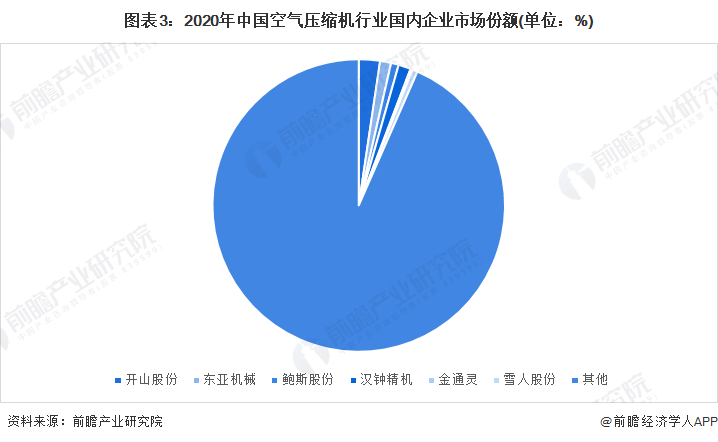

2、中国空气压缩机行业市场份额

我国空气压缩机行业市场集中度低,根据空气压缩机市场销售额来看,2020年,国内企业中开山股份市场份额最大,企业空气压缩机业务销售收入占市场总销售额的2.34%,其次是汉钟精机,空气压缩机业务销售额占比为1.37%;东亚机械市场空气压缩机市场销售额占据第三席位,占比为1.22%。

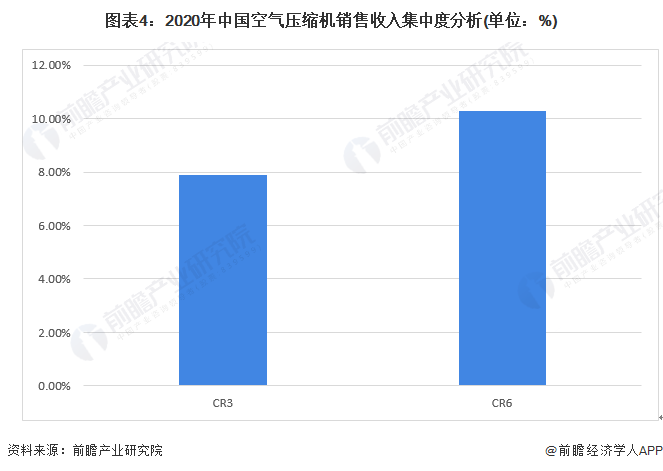

3、中国空气压缩机行业市场集中度

目前,中国空气压缩机行业的市场集中度较低,产品竞争较为激烈,且外资企业占据主导地位,这就导致龙头企业市场占有率较低。根据压缩机网统计数据显示,2019年我国空气压缩机行业规模以上企业销售收入达到566亿元,同比增长5.6%;同时,考虑我国节能环保相关政策日益严格的发展趋势,各行业节能改造需求将逐渐增加,我国空气压缩机市场规模平均增速可保持在4%左右,初步核算2020年中国空气压缩机规模以上企业销售收入为591亿元,根据2020年主要上市公司公布的空气压缩机营业收入,市场占有率前三名分别是开山股份、汉钟精机与鲍斯股份,中国空气压缩机市场销售收入CR3为7.88%。

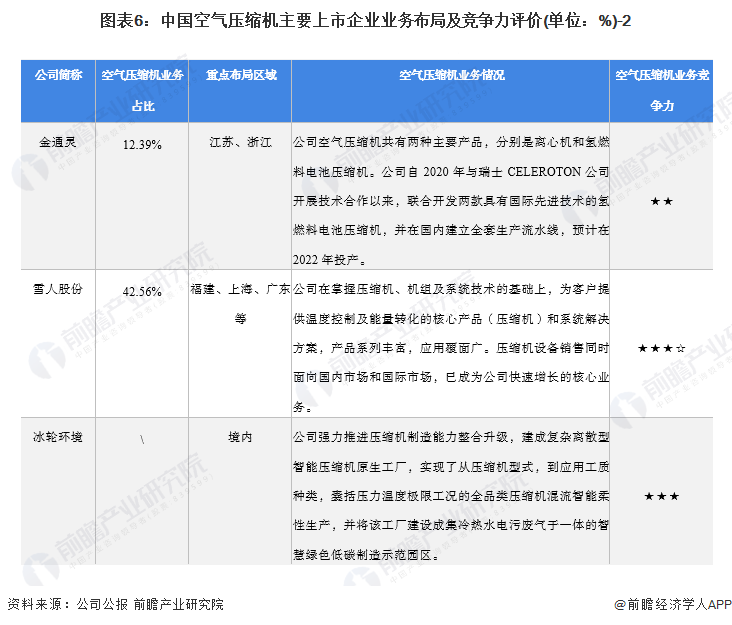

4、中国空气压缩机行业企业布局及竞争力评价

中国空气压缩机行业代表性企业主要有开山股份、东亚机械、鲍斯股份与汉钟精机,其中开山股份与东亚机械处于行业领先地位,空气压缩机业务的市场竞争力较强,开山股份主要布局与境内与境外地区,业务布局向全球化靠拢,东亚机械业务专注于空气压缩机,业务布局集中于华东、华南地区。

5、中国空气压缩机行业竞争状态总结

我国空气压缩机行业处于较快发展阶段,集中度低,市场竞争激烈;压缩空气是仅次于电力的第二大动力能源,因此空气压缩机替代品威胁较较小;虽然空气压缩行业前向一体化的能力较弱,但是其原材料标准化程度较高,因此行业供应商议价能力较弱;由于空气压缩机产品同质化程度较高,同时厂商的后向一体化能力较弱,使其下游企业的议价能力较强;同时,因行业存在严格的一定的进入壁垒、技术门槛较高,潜在进入者威胁较小。

运用波特的“五力”模型,对各方面的竞争情况进行量化,5代表最大,0代表最小,空气压缩机行业的竞争情况如下图所示:

更多行业相关数据请参考前瞻产业研究院《中国空气压缩机制造行业产销需求预测与转型升级分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务