【行业深度】洞察2022:中国钢铁行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:目前国内钢铁行业的上市公司主要有宝钢股份(600019)、河钢股份(000709)、沙钢股份(002075)、鞍钢股份(000898)、安阳钢铁(600569)、山东钢铁(600022)、华菱钢铁(000932)、马钢股份(600808)、本钢板材(000761)、包钢股份(600010)等。

本文核心观点:中国钢铁行业竞争梯队、中国钢铁行业市场份额、中国钢铁行业市场集中度、中国钢铁行业企业布局及竞争力评价、中国钢铁行业竞争状态总结

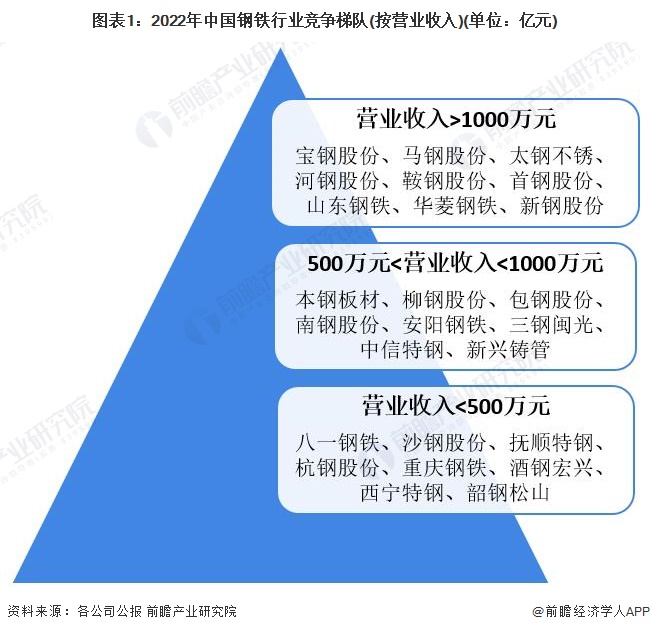

1、中国钢铁行业竞争梯队

钢铁工业是国民经济的重要基础产业,是建设现代化强国的重要支撑,是实现绿色低碳发展的重要领域。截至2021年末,我国营业收入大于1000亿元的大型钢铁企业有宝钢股份、马钢股份、太钢不锈、河钢股份、鞍钢股份、首钢股份、山东钢铁、华菱钢铁和新钢股份,上述企业营收规模庞大,铁、钢、材及相关钢铁产品生产能力强,相关产业链条完善,位列我国钢铁行业的第一竞争梯队;营业收入在500亿元和1000亿元之间的企业有本钢板材、柳钢股份、包钢股份、南钢股份、安阳钢铁、三钢闽光、中信特钢和新兴铸管,上述企业营收规模较大,铁、钢、材及相关钢铁产品生产能力较强,位列我国钢铁行业的第一竞争梯队,铁、钢、材及相关钢铁产品生产能力较强,位列我国钢铁行业的第二竞争梯队;营业收入在500亿元以下的企业有八一钢铁、沙钢股份、抚顺特钢、杭钢股份、重庆钢铁、酒钢宏兴、西宁特钢和韶钢松山,上述企业位于我国钢铁行业的第三竞争梯队。

从我国钢铁行业上市企业区域分布来看,钢铁行业上市企业主要分布在华北地区,例如北京市、河北省和山西省;其次分布在东南沿海城市,例如山东省、江苏省、浙江省等地。

2、中国钢铁行业市场份额

截至2021年末,中国钢铁行业营业收入排名前五的企业分别是宝钢股份、华菱钢铁、河钢股份、鞍钢股份和首钢股份。按营业收入计,2021年五大钢铁行业龙头企业的市场份额占比分别为16.29%、7.65%、6.69%、6.11%和5.99%,前五家钢铁行业企业市场份额合计42.73%。

3、中国钢铁行业市场集中度

钢铁行业的产业集中度不高也是中国钢铁行业发展中遇到的一个重要问题。中国钢铁工业协会数据显示,我国前10家钢铁企业粗钢产量占全国比重由2016年的35.9%提升到2021年的41.5%,但整体仍处于较低水平,低于美国、日本、韩国等国。

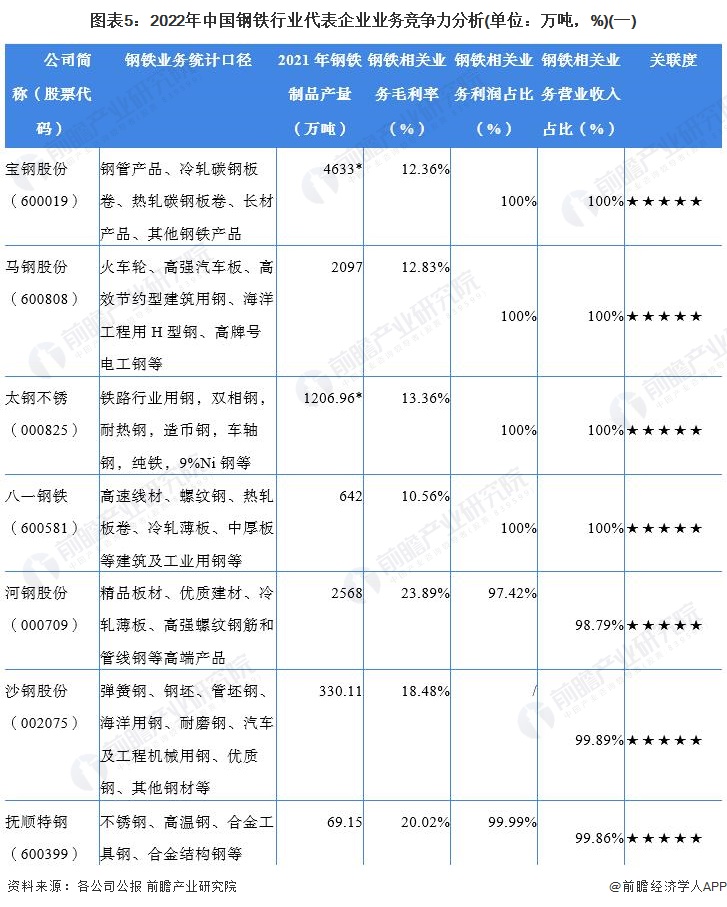

4、中国钢铁行业企业布局及竞争力评价

注:*代表各公司冷、热轧碳钢板卷、不锈钢、碳钢、钢管产品、长材产品等主要钢铁产品合计产量;其公司产量均默认为粗钢产量;★为一星,☆为半星,满分为5星。

5、中国钢铁行业竞争状态总结

从五力竞争模型角度分析,由于目前,我国钢铁行业的竞争者较多,且各派系都处于稳步发展中,现有企业间的竞争较为激烈;就上游议价能力来看,我国钢铁行业的上游供应商一般为铁矿石、煤粉和焦炭企业,上游(尤其是铁矿)的议价能力较强。国内的铁矿价格跟随国际价格,而国际铁矿供需方垄断程度的不平衡(铁矿供给方垄断程度更高)使得钢铁企业成为铁矿价格的被动接受者。钢铁行业对焦炭议价能力稍高,因为焦炭供应商并不集中,且钢铁行业几乎是其唯一的重要客户导致焦炭企业议价能力较弱。综合来看,钢铁行业上游议价能力适中。钢铁下游需求行业主要为建筑、机械、汽车、能源等,用钢、铁等制品需求量大;由于目前我国钢铁行业集中度不高,致使钢铁行业下游议价能力较强;

由于钢铁的应用范围非常广泛,同时还是可再生的资源,性能价格比相对其它材料也具有较大的优势;从目前材料科学发展状况看,在可预见的将来,钢铁仍是人类社会的最主要的材料。从价格性能比看,钢铁最为经济;从生产规模看,钢的供给能力最强,没有一种材料能够全面替代钢。此外,由于钢铁行业的进入门槛相对较高,行业内企业的技术优势和量产能力拥有较强的反击优势,因此钢铁行业的新进入者威胁较小。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,中国钢铁行业的竞争情况如下图所示:

以上数据参考前瞻产业研究院《中国钢铁行业发展前景与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务