【干货】美妆工具行业产业链全景梳理及区域热力地图

美妆工具上市公司:目前国内本土美妆工具产业的上市公司较少如,完美日记(YSG)

本文核心数据:美妆工具淘宝月销量、美妆工具价格阈值等

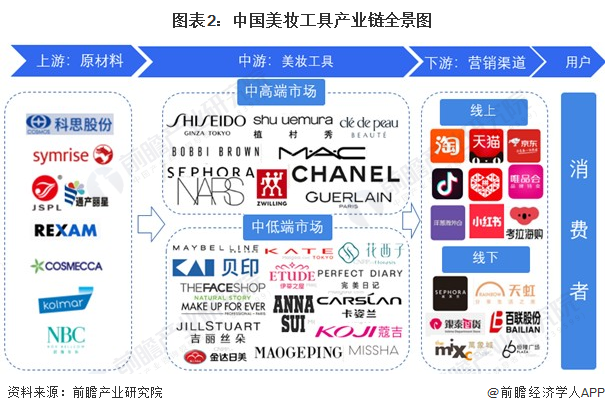

美妆工具产业链全景梳理:涉及的细分行业繁多

美妆工具的制作原材料主要可为动物毛、塑料、日用五金、人造纤维、海绵等;中游可通过工具的使用部位分为底妆工具、眼妆工具、唇妆工具、美甲工具及其他;美妆工具行业的下游可通过渠道的不同分为线上渠道和线下渠道,线上渠道主要为各类电商,线下渠道则主要为专卖店、美妆集合店和商场专柜等。

目前,我国上游主要为一些大宗商品加工企业,中游则可分为中高端市场和中低端市场,其中中高端市场几乎均为国际企业,而中国美妆工具企业主要集中在中低端企业,以大量的中低端产品占据市场,但也有部分中国企业和国外企业在布局少量中高端美妆工具产品。

美妆工具产业链区域热力地图:粤江浙鲁分布最集中

从我国美妆工具链企业区域分布来看,美妆工具产业链企业主要分布在广东、江苏、浙江和山东地区,均为沿海地区的制造业大省;其余内陆省份虽有零星布局,但是数量相对较少。

从代表性企业分布情况来看,广东和江浙沪一带具有较多美妆工具制造上中下游企业,其中,江浙沪一带具备较好的电商渠道优势以及上游和中游的原材料和制造业大省的便利。此外,北京主要是美妆工具制造下游行业的“温床”,例如,京东和抖音。

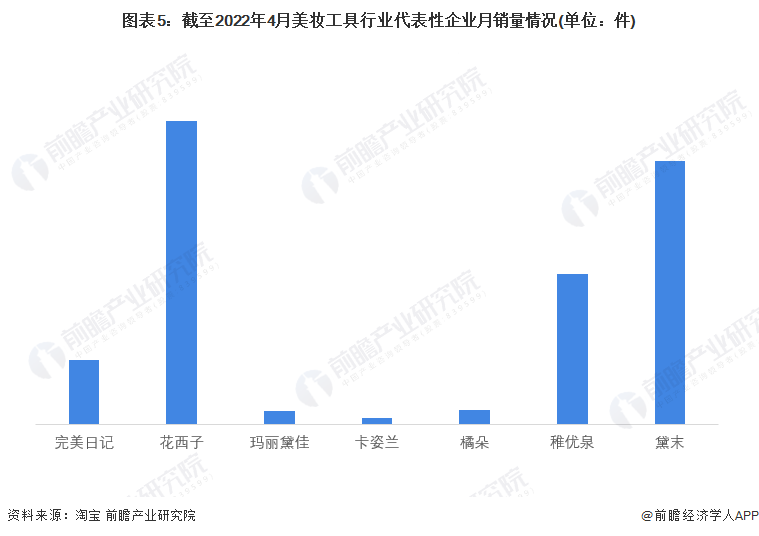

美妆工具代表性企业销量情况:花西子和黛末销量较高

从美妆工具代表性企业的淘宝月销量数据来看,花西子和黛末的美妆工具销量较多,其中,花西子主营产品是美妆产品,但其美妆工具亦有较好的销量表现;而黛末的主营产品即美妆工具,但其美妆产品的月销量却低于花西子。

美妆工具代表性企业产品和市场定位布局

——产品布局

在企业美妆工具产品布局方面,前瞻根据完美日记的产品多样性、研发创新能力和包装设计能力进行相对评分,再结合其渠道布局对业务竞争力进行评价。综合来看,在中国美妆工具行业代表性企业中,黛末和花西子略胜一筹,因两者在包装设计上较为突出。

值得注意的是代表性企业的选取主要为市面上常见品牌的归属企业,但有些中小型企业是在为品牌做代工生产,而其自有品牌的知名度却较低。

注:产品多样性不仅指代产品多少,还指代种类的综合产品多样性。研发能力仅仅代指美妆工具的研发能力。

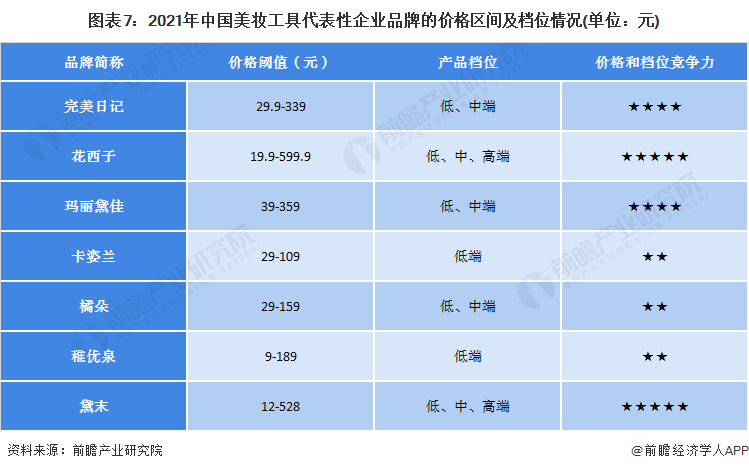

——价格布局

目前中国美妆工具行业市场企业数量众多,但产品同质化竞争日趋严重,产品间差异化较小,创新性稍显不足,导致产品面临着严重的价格战问题。

从代表性企业品牌的价格阈值和产品档位进行分析可知,花西子和黛末的价格和档位竞争力较高,其原因主要为花西子和黛末的价格布局较广,且产品档位遍布低、中、高端。

注:以上价格或为套装价格和单品价格,因较难分开对比,故以综合阈值进行对比分析。

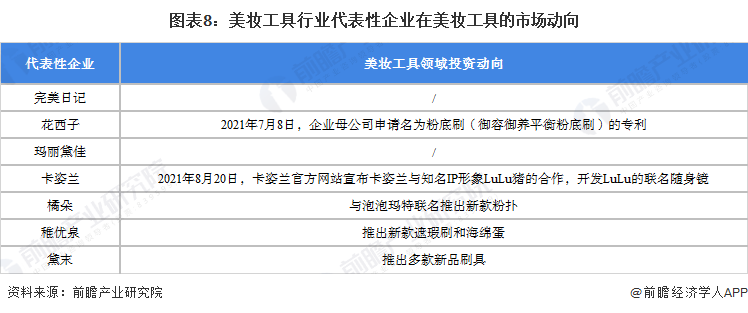

美妆工具代表性企业最新市场动向

2021年以来,美妆工具行业代表性企业的市场动向主要为推出新款美妆工具,其中,卡姿兰和橘朵还通过与热门IP合作的方式推出新款。不仅如此,2021年7月,花西子母公司申请了名为御容御养平衡粉底刷的专利。

以上数据参考前瞻产业研究院《中国美妆工具行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务