预见2022:《2022年中国有机硅行业全景图谱》(附市场现状、竞争格局和发展趋势等)

有机硅行业主要上市公司:合盛硅业(603260)、东岳硅材(300821)、兴发集团(600141)、三友化工(600409)、新安股份(600596)等

本文核心数据:有机硅行业市场规模、应用情况、企业市场份额、市场规模预测

行业概况

1、定义

有机硅又称硅酮或硅氧烷,是由硅氧互相交联而成的硅氧烷有机聚合物。有机硅被定义为含有Si-C键、且至少有一个有机基是直接与硅原子相连的一大门类化合物,包括各类小分子化合物和高分子聚合物。在这些有机硅的化合物中,以硅氧键(-Si-O-Si-)为骨架组成的聚硅氧烷由于其自身的特殊结构特点,应用领域尤为广泛,约占有机硅总用量的90%以上。

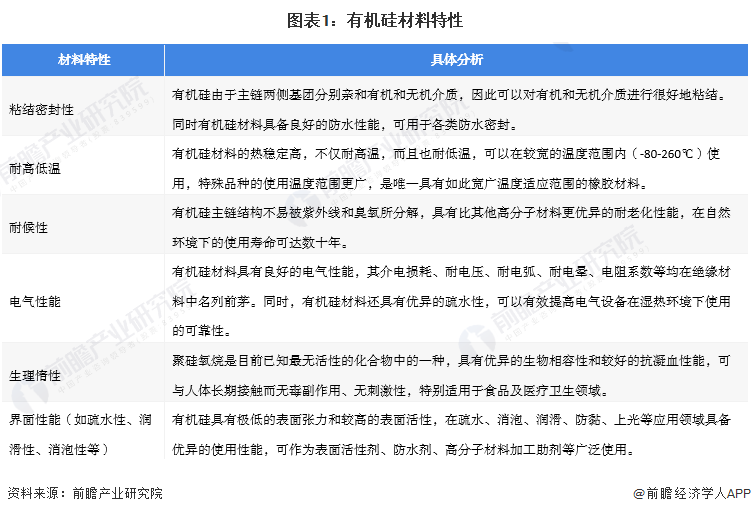

有机硅材料的基本结构单元由硅氧(Si-O-Si)链节构成,侧链通过硅原子与其他有机基团相连。因此,在有机硅产品的结构中既含有“有机基团”,又含有“无机结构”,这种特殊的组成和分子结构使其集有机物的特性与无机物的功能于一身,独特的分子结构赋予了有机硅材料优越的性能。

按照所处产业链位置的不同,有机硅产品可分为有机硅单体、中间体以及下游深加工产品。有机硅下游深加工产品主要包括硅橡胶、硅油、硅树脂和硅烷偶联剂,其中硅橡胶和硅油在我国较为常见。

2、产业链剖析:中游产品分为单体和中间体两类

有机硅产业链分为有机硅原料、有机硅单体、有机硅中间体和有机硅深加工产品四个环节。有机硅产品繁多,主要为根据不同用途研发的有机硅深加工产品,上游有机硅原料、有机硅单体和有机硅中间体品种规格较少。其产业链如下图所示:

我国有机硅上游原料供应商包括巨化股份(600160)、江天化学(300927)、鲁北化工(600727)、清水源(300437)等。

中游有机硅单体及中间体生产龙头企业包括合盛硅业(603260)、东岳硅材(300821)、兴发集团(600141)、三友化工(600409)、新安股份(600596)等。其中,合盛硅业、东岳硅材、新安股份拥有全产业链优势,业务覆盖有机硅行业上中下游多个环节。

下游有机硅深加工产品生产企业包括回天新材(300041)、天赐材料(002709)、宏达新材(002211)、集泰股份(002909)等。

行业发展历程:行业进入蓬勃发展时期,生产能力显著提升

建国初期,在面临严密技术封锁的环境下,为满足国防与军工产业发展需要,我国自1951年开始有机硅产品的研究和工业生产,并在20世纪50年代末初步掌握搅拌床合成甲基单体技术。从20世纪50年代末开始,我国有机硅工业在继续完善搅拌床工艺的同时开展流化床工艺的研发。

在原化工部晨光化工研究院、上海树脂厂等研究院所和工厂的共同努力下,经过十多年探索实践,于1971年成功开发我国第一台合成甲基单体流化床,从而奠定了国内流化床直接法合成甲基单体的技术基础。

1995年,原化工部在江西星火化工厂建成国内首套使用流化床工艺合成甲基单体的万吨级生产装置,使我国有机硅生产能力迈上了一个新台阶。1997年,我国甲基单体总产量首次突破1万吨大关,2003年首次突破10万吨。

进入21世纪,随着国内企业不断完善工艺、增建和扩建装置,有机硅生产形势不断向好。同时,我国国民经济的快速发展成为有机硅工业发展的强劲动力,国家陆续出台一系列政策支持行业发展,我国有机硅工业进入蓬勃发展时期。

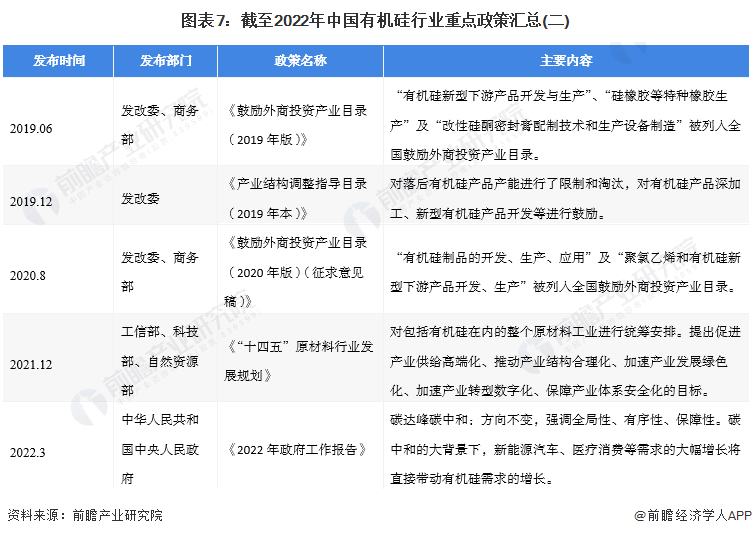

行业政策背景:政策加持,重点突破先进结构材料等领域关键技术

有机硅材料属于高性能新材料,产业关联度大,对促进相关产业升级和高新技术发展十分重要,有机硅材料不仅是国家战略性新兴产业新材料行业的重要组成部分,也是其他战略性新兴产业不可或缺的配套材料。有机硅材料一直是国家重点鼓励发展的新材料,先后出台了一些列政策予以扶持和鼓励。

行业发展现状

1、行业供给情况:有机硅产量呈增长趋势

根据卓创资讯统计数据,2013-2015年中国有机硅单体产量不断扩大,2016年受环保督察的影响,有机硅单体产量有所下降。2017-2021年有机硅单体产量回升,2021年有机硅单体产量为306万吨。

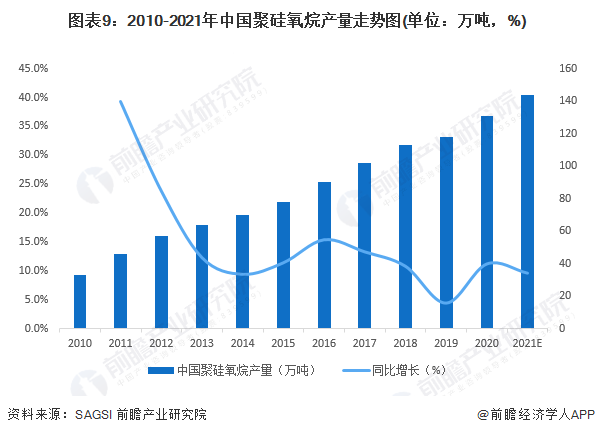

有机硅中以硅氧键为骨架的组成的聚硅氧烷约占总用量的90%以上,狭义上有机硅材料主要指聚硅氧烷。

根据全国硅产业绿色发展战略联盟(SAGSI)统计数据,2010-2019年中国聚硅氧烷产量不断增长,2019年中国聚硅氧烷产量为118.0万吨,同比增长4.42%。前瞻结合有机硅单体产量情况测算(根据不同生产水平,有机硅单体和聚硅氧烷折算比约在0.45-0.47之间),2020-2021年,中国聚硅氧烷产量持续增长,2021年中国聚硅氧烷产量达144万吨,同比增长9.6%。

2、行业需求情况:产品应用领域拓宽,推动有机硅消费增长

从需求端看,近十余年,我国的有机硅产品需求较为旺盛,需求量保持了快速增长。根据SAGSI统计数据,2019年,我国聚硅氧烷表观消费量(包含产量+净进口)达109万吨,同比增长4.81%。经初步核算,2021年我国聚硅氧烷表观消费量为120万吨,同比增长4.17%。

3、进出口现状分析:国产化进程快速推进,净出口达新高

2008年以前,中国有机硅市场需求高速增长,产品主要依赖进口。此后,随着国内产能的快速扩张,国内有机硅技术工艺逐步成熟,国产质量不断升级,有机硅国产化进程快速推进,有机硅进口量呈现持续下降的趋势,进口替代效应显著。

与此同时,随着世界产能向中国国内的转移,本土优势企业亦逐步拓展海外市场,我国有机硅出口量快速增长。2021年国外疫情导致开工降低,有机硅供应出现缺口;东南亚等地区基建、电力行业的高速发展使得需求持续增加;另外相关税费政策的变化也利好有机硅的出口。

根据海关总署统计数据,2008-2021年初级形状的聚硅氧烷进口数量波动下降,进口数量波动上升,其中2014年我国初级形状的聚硅氧烷首次实现净出口。2021年我国初级形状的聚硅氧烷进口数量为13.4万吨,出口数量为37.6万吨,实现净出口24.2万吨,达近年最大值。

行业竞争格局

1、区域竞争:代表性企业主要分布于浙江、山东、新疆等石化大省

从代表性企业分布情况来看,有机硅行业代表性企业分布于浙江、山东、新疆等石化大省。其中,浙江及山东有机硅产业链较为完整,下游企业数量较多,辐射作用较强,更贴近客户和市场;新疆则具有原材料、能源等资源丰富,价格较低的优势。

2、企业竞争:合盛硅业有机硅单体产能超过90万吨/年,在行业中遥遥领先

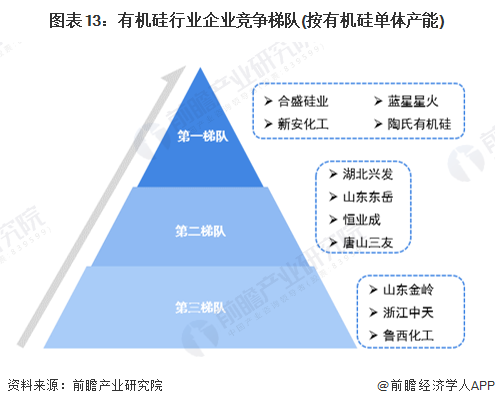

近年来,随着国内企业技术水平和生产能力的提升,行业中出现了一批优质的本土企业。目前国内本土有机硅行业企业超过370家,总体看来,我国有机硅行业市场竞争较为激烈。

从龙头企业有机硅单体产能来看,合盛硅业、蓝星星火、新安化工以及陶氏有机硅单体产能在40万吨/年以上,属于第一梯队;湖北兴发、山东东岳、恒业成以及唐山三友有机硅单体产能在20万吨/年以上,属于第二梯队;山东金岭、浙江中天以及鲁西化工有机硅单体产能在20万吨/年以下,属于第三梯队。

行业发展趋势及前景预测

1、预计产能成本导向性转移、技术水平升级、研发投入加大、集中度提升、国际竞争力增强

近几年来,我国有机硅行业快速发展,有机硅产品的产能、产量都已占到全球较高比例。但我国在成为有机硅行业大国的同时,还未成为有机硅行业强国。与行业领先企业相比,我国有机硅行业还存在低水平同质化竞争激烈、结构性低端产能过剩、行业整体技术水平还需进一步提高等问题。因此,未来我国有机硅行业的发展存在如下趋势:

展望“十四五”,中国氟硅有机材料工业协会有机硅专家委员会副主任朱庆增表示,行业要抢抓人工智能、3D打印、5G等新应用领域,填补关键材料领域的市场空白,促进我国有机硅材料向高性能化、多功能化、复合化、精细化、环境友好和低成本、高附加值方向发展。

2、预计至2027年有机硅行业需求量或接近226万吨

有机硅对石油和天然气依赖度低,是石油基合成材料理想的替代品。加快有机硅对石油基合成材料的取代,既有广阔的市场前景,也有十分重要的战略意义。未来,随着中国经济转型的逐步推进,居民收入水平的快速提升,以及“中国制造2025”、“一带一路”国家战略的稳健实施,预计未来五年我国聚硅氧烷消费量将继续保持中高速增长。

在有机硅众多的下游应用领域中,建筑、电子电器、纺织、个人护理等仍将是有机硅材料的主要应用领域;光伏、新能源等节能环保产业对有机硅材料的市场需求将保持中高速增长;超高压和特高压电网建设、3D打印、智能可穿戴设备及其他新兴领域将是有机硅材料未来的市场增长点和突破点之一;此外有机硅材料对国家重大工程具有不可替代性,主要为高可靠性、高稳定性、高性能的特种有机硅材料,虽然用量不大,但种类多,技术要求高,未来发展前景乐观。

未来,受益于有机硅应用范围的不断拓展以及新兴市场国家的巨大需求潜力,SAGSI预计中国聚硅氧烷消费量将继续保持中高速增长,到2023年中国聚硅氧烷消费量将达到156万吨。前瞻在此基础上进一步测算,预计到2027年中国聚硅氧烷消费量将达到226万吨左右。

以上数据参考前瞻产业研究院《中国有机硅行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务