预见2022:《2022年中国机场建设行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要公司:中国民航机场建设集团、东部机场集团有限公司、四川省场道工程有限公司、中国电建集团航空港建设有限公司等。

本文核心数据:机场建设产业链、竞争格局、前景预测

行业概况

1、定义

国际民航组织将机场(航空港)定义为:供航空器起飞、降落和地面活动而划定的一块地域或水域,包括域内的各种建筑物和设备装置。机场建设包括机场选址、机场总体规划、机场工程初步设计、机场工程施工图设计、机场建设实施、机场工程验收等内容。

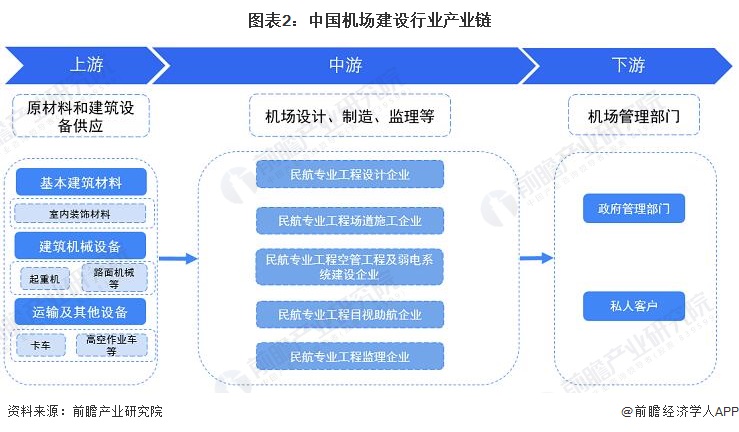

2、产业链剖析:中游为产业链核心环节

机场建设行业产业链上游主要为建设材料供应商和建筑设备供应商,中游主要参与者为机场建设企业,另外还包括机场设计机构、工程监理机构等。下游主要为机场的管理部门。

从行业的主要参与者看,行业上游建筑装饰材料供应商主要有海螺水泥、菲利华、大亚圣象等,建筑设备供应商主要包括润邦股份、中联重科、三一重工等。中游参与企业包括机场设计企业,主要有上海民航新时代机场设计研究院有限公司等;机场建设企业包括西北民航机场建设集团有限责任公司、中国电建集团航空港建设有限公司等;工程监理企业包括广州中南民航工程咨询监理有限公司等。

行业发展历程:行业处在智慧化发展阶段

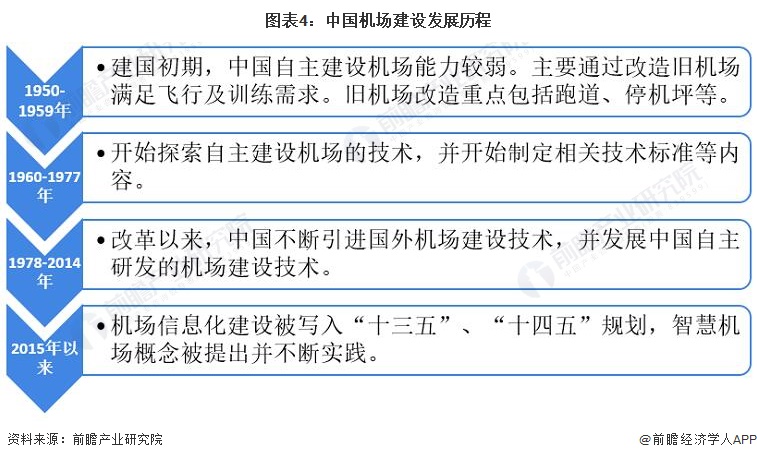

1950-1959年是新中国机场建设的第一个阶段。建国初期,中国自主建设机场的能力较弱,主要是通过改造国民党时期修建的机场和伪满日本人修建的旧机场,以满足飞行或训练的需要。当时对于机场改造的重点在于跑道、滑行道和停机坪等设施的改造。

1960年-1977年间,是中国开始独立自主建设机场的时期。在总结第一阶段机场改造经验的基础上,中国开始研究自主建设机场的技术,逐步摆脱原苏联过时的模式,探讨制定了与中国机场建设有关的技术标准等内容。

1978年-2014年,随着改革开放的步伐逐渐扩大,中国不断引进和消化发达国家机场建设技术的同时,也加快了对新技术和新材料的研究,极大地丰富和发展了中国自主研发的机场建设技术。在此期间,中国机场建设行业快速发展,民航机场建设成为重点发展领域。

2015年以来,智慧机场建设被多次提及,并被写入“十三五”、“十四五”规划中,建设智慧化现代综合机场体系成为中国机场建设行业未来的主要目标之一。

行业政策背景

2021年以来,机场作为国家强力支持的战略性新兴产业,国家和地方不断释放各种政策红利,主要政策包括《“十四五”民用航空发展规划》、《国家综合立体交通网规划纲要》等,极大地调动了社会各地建设机场的热情。

行业发展现状

1、截至2021年底中国境内运输机场(不含香港、澳门和台湾地区)共有248个

截至2021年底,我国境内运输机场(不含香港、澳门和台湾地区)共有248个,比2020年底净增7个。2021年新增机场有运输机场有:湖北荆州沙市机场、江西九江庐山机场、山东菏泽牡丹机场、安徽芜湖宣州机场、四川成都天府机场、湖南郴州北湖机场、广东韶关丹霞机场。青岛流亭机场迁至青岛胶东机场,连云港白塔埠机场迁至连云港花果山机场。

2、主要省市在建机场数量已超25个

截至2021年底,新疆、西藏、黑龙江等省市在建机场数量超过25个,机场建设情况及预计通航时间如下:

3、民航固定资产投资总额

航空机场行业属于资金密集型行业,建设所需资金金额大,2019年9月《交通强国建设纲要》的发布,将加快推进机场行业固定资产投资。在投资拉动经济以及基建补短板政策背景下,机场行业持续保持较大规模的固定资产投资,为行业的稳定发展奠定了良好基础。2019年,我国民航固定资产投资总额1819.9亿元,其中机场系统完成固定资产投资751.4亿元。2020年,我国民航固定资产投资总额达1627.59亿元,根据近几年机场系统固定投资额占比测算,2021年,我国机场建设投资规模约697.4亿元。

下游:机场行业供需分析

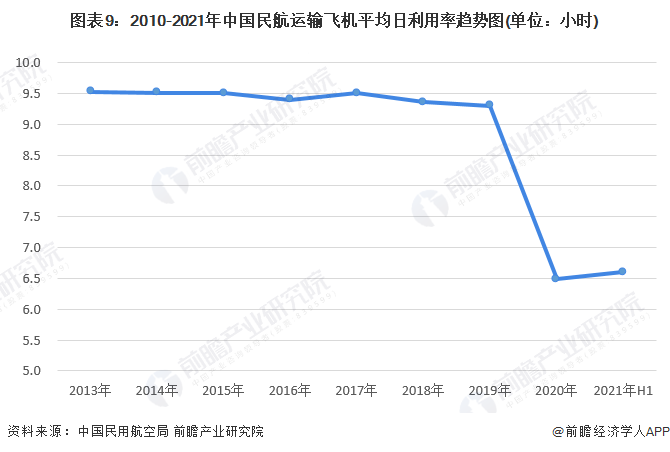

——民航运输飞机日利用率:2021年较2020年提升0.1小时

2013-2019年,民航运输飞机平均日利用率基本保持在9.2小时以上,2020年受疫情影响下降至6.5小时。2021年民航在册运输飞机平均日利用率为6.6小时,较2020年同期提高0.1小时。

——民航正班客座率:2021年累计平均客座率较2020年下降0.2%

2010-2019年,我国民航正班客座率整体呈上升趋势,2019年正班客座率平均为83.2%,2020年下降至72.9%,2021年累计平均客座率为72.7%,较2020年下降0.2%。

——民航正班载运率:2021年平均载运率较2020年上升0.4%

2015-2018年中国民航正班载运率基本维持在72%以上,2019年为71.6%,到2020年下降至66.5%,2021年平均载运率为66.9%,较2020年上升0.4%。

——旅客运输量:2021年较2020年增长5.5%

2016-2019年中国民航旅客运输量逐渐增加,2019年曾达到6.6亿人次。2020年新冠疫情发生以来,旅客运输量出现较大下降,2020年为4.18亿人次,2021年上升至4.41亿人次,较2020年增长5.5%。

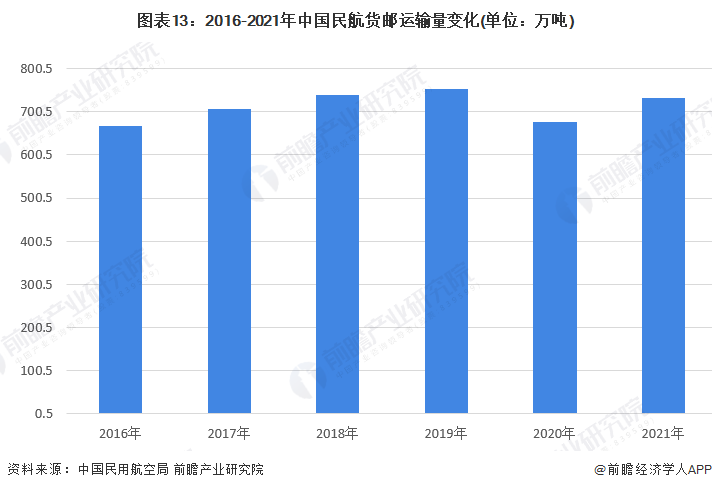

——货邮运输量:

2016-2019年中国民航货邮运输量也呈现上升趋势,2019年达到753万吨,2020年下降为677万吨,2021年货邮运输量上升至732万吨,较2020年增长8.12%。

行业竞争格局

1、 区域竞争:西部地区民用机场数量最多

截止2021年年底,中国民用机场最多的前三个省份分比为新疆、内蒙古和四川省,分别有22个、19个和16个机场。云南、黑龙江、贵州等省市的民用机场数量也排名前列。

2、企业竞争:2021年中国电建和民航成都电子技术分别在场道工程和空管弱电工程中领先

从2021年民航专业工程场道工程中标企业中标金额看,中国电建集团航空港建设有限公司以33.50亿元排名第一,排名第二和第三的分别是西北民航机场建设集团有限责任公司和西部机场集团建设工程(西安)有限公司,中标金额分别是28.52亿元和19.59亿元。

从2021年民航专业工程空管弱电工程中标企业中标金额看,民航成都电子技术有限责任公司、北京京航安机场工程有限公司以及南京禄口国际机场空港科技有限公司分别以12.79亿元,5.33亿元和4.13亿元排名前三。

行业发展前景及趋势预测

1、发展趋势分析:

机场工程建设工程中,场道建设工程仍将作为最主要的细分行业。随着新建机场项目的数量下降,未来智能化、绿色化改造项目或将占据更大的份额。智慧机场被写进“十四五”规划中,新机场的智能体系构建将成为工程建设中的重要组成部分,另外传统机场的智能化改造也将加快进程。另一方面,随着国家环保节能规划的推进,机场绿色化转型将成为机场建设行业的重要任务,能源低碳化、排放清洁化等将成为机场发展趋势。

2、市场前景预测:

中国航空运输行业发展潜力较大,随着居民收入的提升,消费观念的改变,乘坐飞机的旅客将持续增长;另外,中国电商行业不断壮大,依赖航空货物运输业的发展。且国务院印发的《国家综合立体交通网规划纲要》提出,到2035年,中国民用机场数量将增加约190个,旅客和货物吞吐量将创造新高。智慧机场等概念的提出,将加大现有机场的改造升级。因此,机场新建和改造还有较大的空间。2020年,我国民航固定资产投资总额达1627.59亿元,根据近几年机场系统固定投资额占比测算,2021年,我国机场建设投资规模约697.4亿元。假定未来14年我国机场数量匀速增长至400个,且我国机场数量与机场固定资产投资增速保持同步,得出2027年我国机场建设固定投资规模超过870亿元。

以上数据参考前瞻产业研究院《中国机场建设行业市场前瞻与投资可行性分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务