【干货】磁性材料行业产业链全景梳理及区域热力地图

磁性材料产业主要上市公司:目前国内磁性材料行业的上市公司主要有横店东磁(002056)、中科三环(000970)、金力永磁(300748)、宁波韵升(600366)等

本文核心数据:磁性材料产业链,磁性材料全景图,磁性材料企业区域分布,磁性材料代表性企业布局

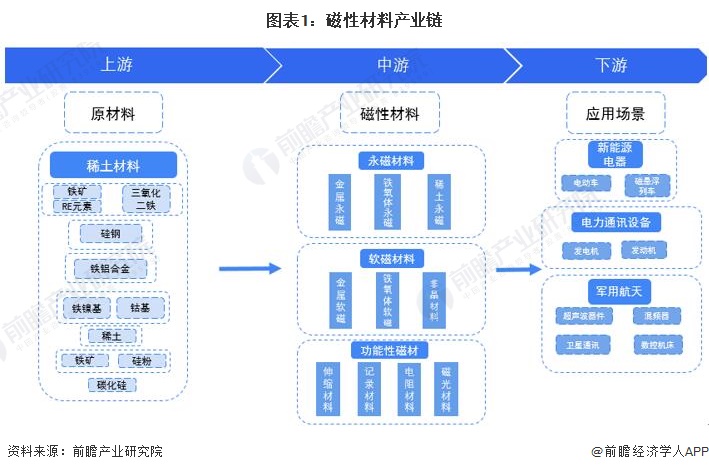

磁性材料产业链全景梳理:主要应用于新能源及电力设备

中国磁性材料产业链上游主要是稀土矿开采、分离及冶炼,中游是钕铁硼的精深加工企业,下游是消费电子和基础工业等传统应用领域,以及新能源和节能环保等新兴应用领域。稀土永磁材料原料是稀土金属和稀土氧化物,也是稀土产业链下游的主要应用领域。

整体来看,中国稀土永磁材料行业产业集中度较低,企业两极分化严重。目前,中国大约有二百多家钕铁硼永磁生产企业,大部分企业生产规模较小,研发能力较弱,产品以中低端产品为主,竞争力不强。从高性能稀土永磁材料生产规模、市场影响力以及技术研发实力来看,中科三环、银河磁体、大地熊、正海磁材、金力永磁、宁波韵升等在高性能稀土永磁材料领域拥有较强的竞争力,属于行业优势企业。

磁性材料产业链区域热力地图:安徽浙江具有企业集中优势

从行业内的企业区域竞争来看,上市企业主要聚集在我国长江三角洲地带,安徽和浙江在磁性材料行业拥有更多的区位优势。

从代表性企业分布情况来看,上市企业主要聚集在我国长江三角洲地带,安徽和浙江在磁性材料行业拥有更多的区位优势,安徽、浙江和北京的企业营收和企业竞争也有明显的规模优势。

磁性材料产业代表性企业产能/产量情况

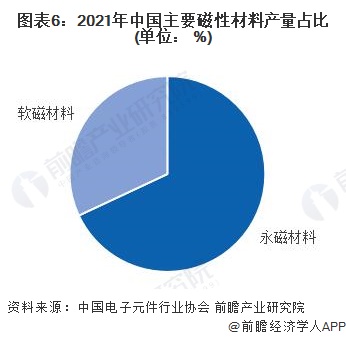

根据对中国磁性材料中永磁和软磁各个细分行业的产量统计汇总得到中国磁性材料行业的总体产量规模,从趋势来看,2018年及以后中国磁性材料产量迎来了较为明显的增长,2021年中国磁性材料生产规模达到112.9万吨,较上年同期水平有较大的增长趋势。

2021年中国磁性材料行业总体保持稳定,磁性材料分为永磁材料和软磁材料,永磁材料中,铁氧体和稀土永磁为主要的两大细分产品,而软磁材料中,软磁铁氧体占据绝大部分的产量规模,其他软磁材料如纳米晶软磁虽然体量较小,但是近年来行业增幅较快,具有良好的市场前景。据中国电子元件行业协会磁性材料与器件分会初步统计,中国永磁材料2021年产量为76.8万吨,产量占比达到中国磁性材料的68.05%,软磁材料2021年产量36.1万吨,占比达到31.99%。

磁性材料产业代表性企业最新投资动向

从行业内的投融资并购事件来看,目前行业内的并购趋势都为规模较大企业对中小型企业的横向并购整合,收购方的企业规模和业务范围正在进一步扩大,行业内的整体集中度正在不断提高。

以上数据参考前瞻产业研究院《中国磁性材料行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务