预见2022:《2022年中国白银产业全景图谱》(附市场供需情况、竞争格局、发展前景等)

白银行业主要上市公司:目前国内白银行业的上市公司主要有金贵银业(002716.SZ)、白银有色(601212.SH)、盛达资源(000603.SZ)、豫光金铅(600531.SH)、驰宏锌锗(600497.SH)、恒邦股份(002237)、西部矿业(601168.SH)、江西铜业(600362.SH)、紫金矿业(601899)、云南铜业(000878.SZ)、贵研铂业(600459.SH)等。

本文核心数据:中国白银采选行业竞争梯队、中国白银行业市场份额、中国白银行业市场集中度

产业概况

1、定义

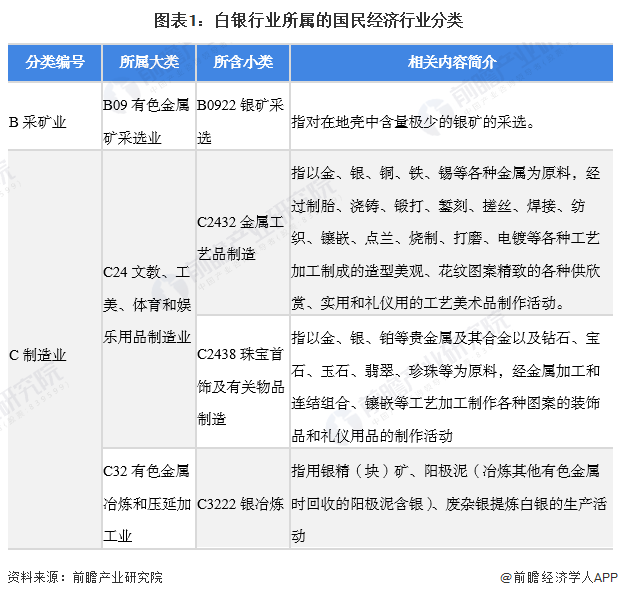

白银是一种特殊的贵金属,具有商品和金融双重属性,白银需求主要分为商品制造消费和市场投资需求两大类。根据国家统计局《国民经济行业分类》(2019年修订版)(GB/T4754-2017)标准,白银行业主要包含银矿采选行业、银冶炼行业以及珠宝首饰及有关物品的制造行业等。银矿采选行业属于采矿业类别,所属大类为“有色金属矿采选(B09)”,指对在地壳中含量极少的银矿的采选;银冶炼行业属于制造业,大类为“有色金属冶炼和压延加工业(C32)”,指用银精(块)矿、阳极泥(冶炼其他有色金属时回收的阳极泥含银)、废杂银提炼白银的生产活动;珠宝首饰及有关物品的制造行业同属于制造业,所属大类为“文教、工美、体育和娱乐用品制造业(C24)”,指以金、银、铜、铁、锡等各种金属为原料,经过制胎、浇铸、锻打、錾刻、搓丝、焊接、纺织、镶嵌、点兰、烧制、打磨、电镀等各种工艺加工制成的造型美观、花纹图案精致的各种供欣赏、实用和礼仪用的工艺美术品制作活动。

2、产业链剖析

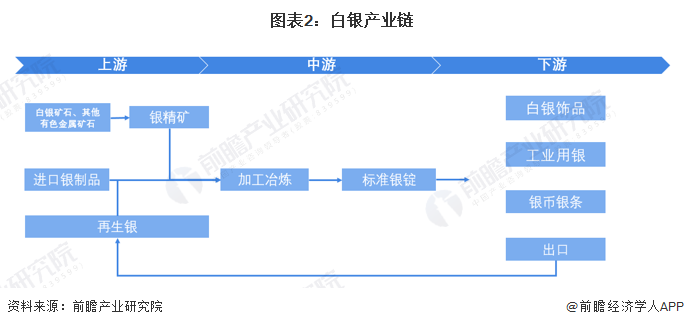

从产业链来看,白银的上游是采矿业,中游是冶炼业,下游为则涉及白银首饰、工业和储备等,除此以外,白银回收再利用在冶炼也是行业重要环节之一。

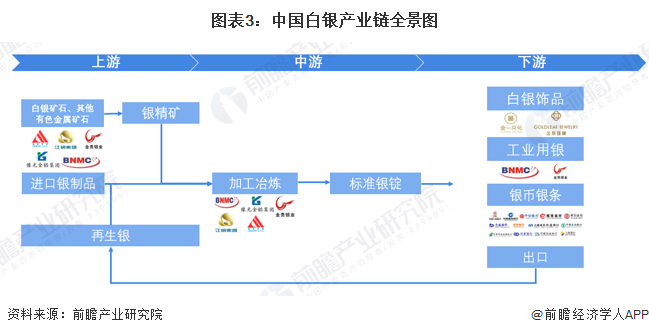

目前,我国白银行业参与者众多,且参与企业基本为综合性企业,大部分白银企业均涉及白银上中游多个环节及细分产品。

产业发展历程

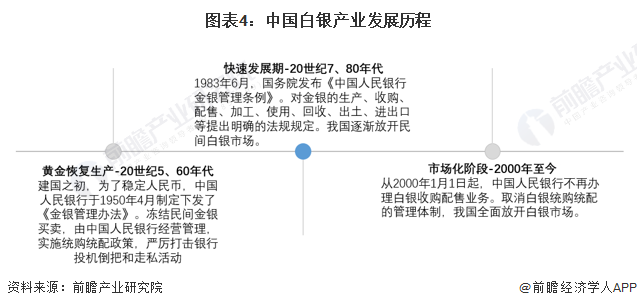

新中国成立前,由于受到战争的影响,我国大量白银外流,国内白银产业也受到较大的冲击,在新中国成立以后,我国白银行业发展大致经历了三个阶段,从最早新中国刚成立初期,为了稳定人民币,中国人民银行于1950年4月制定下发了《金银管理办法》。冻结民间金银买卖,由中国人民银行经营管理,实施统购统配政策,严厉打击银行投机倒把和走私活动,在这一阶段我国民间白银行业是完全禁止的到80年代,改革开放以后,国务院发布《中国人民银行金银管理条例》。对金银的生产、收购、配售、加工、使用、回收、出土、进出口等提出明确的法规规定,我国才逐渐放开民间白银市场;再到后来2000年1月1日起,中国人民银行不再办理白银收购配售业务。取消白银统购统配的管理体制,我国全面放开白银市场。

上游供给情况

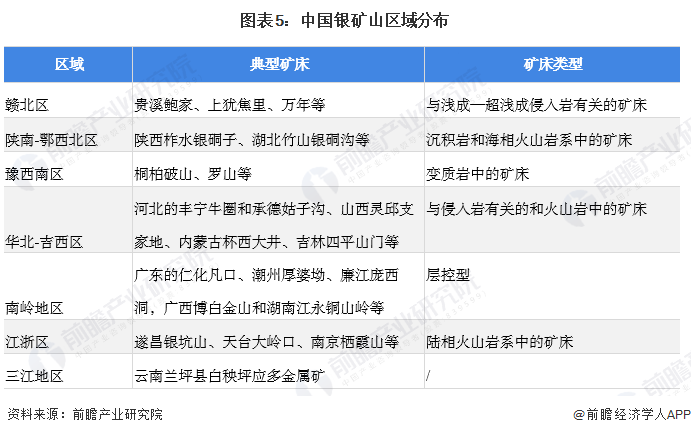

目前我国白银探明储量超4万余吨,国内拥有约800座银矿。除西部唐古拉山、昆仑山等工作程度极低地区外,北从黑龙江、大兴安岭,向南到海南岛,西至滇西、藏东,西北到天山、阿勒泰,都有银矿床分布。银矿资源富集区如下表所示:

下游发展情况:工业需求占比最大

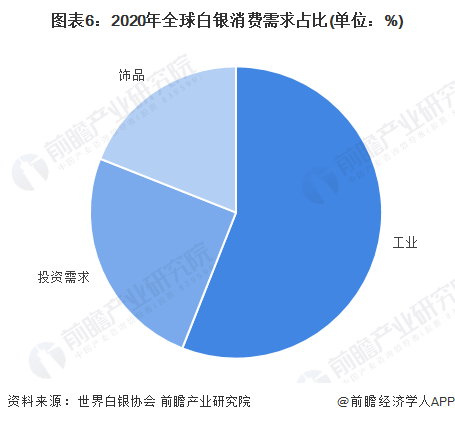

根据世界白银协会的数据显示,2020年全球白银需求主要被工业占据,工业对于白银的需求占比达到了56%;其次是投资需求,占比达到了25%;再者是银饰银器领域,占比达到了19%。

而在这些工业应用领域中,近年来随着新能源的全面布局,光伏、新能源汽车等新兴产业成为了白银新的增量需求。根据世界白银协会的数据显示,工业行业中光伏发电行业对白银的需求占比为20%左右;其次是电力,占比达到了16%;再者是汽车,占比达到了14%。

产业发展现状

1、供给:白银产量有所回暖

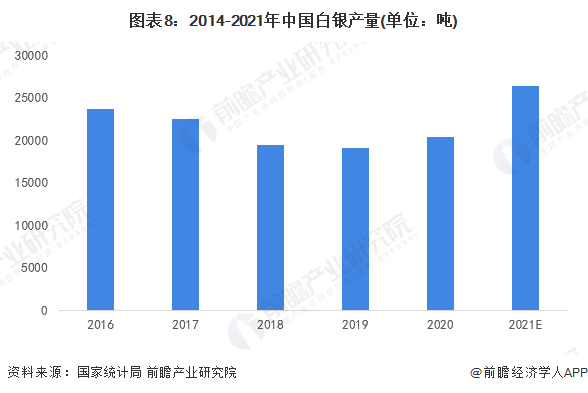

从我国白银产量数据来看,我国白银产量从2016年以来进入下降通道,2020年起有所回暖,2020年我国共生产白银20338吨,小幅回暖。根据相关协会估计,2021年预计全年我国白银产量将进一步回暖至26000吨上方。

注:该数据包含矿产和非矿产产量

2、需求:销量有所回暖

从我国白银消费需求来看,我国白银消费数量呈现波动变化,2017年,全国白银消费量达24337吨,为近年来最高。随后两年我国白银消费需求有所回落,2020年虽受疫情影响,但在新能源需求的驱动下,全年白银消费需求有所回暖至20890吨。2021年全年,前瞻预计我国白银消费量将进一步回暖至23000吨左右。

3、价格:持续波动增长

从白银价格走势来看,2015年以来,全球白银价格呈波动 增长态势,尤其是2020年年初以来,全球白银价格进入上升通道,2020年底达近30美元每盎司的高位,目前白银价格处于高位震荡水平,但预计未来受需求增长和全球通胀以及区域局势影响白银价格长期将保持增长态势。

产业竞争格局

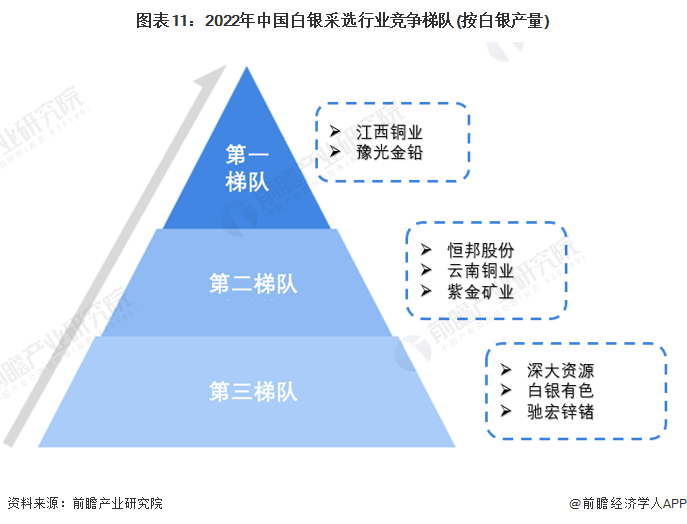

目前我国白银行业依据企业的产量水平划分,可分为3个竞争梯队。其中,产量大于1000吨的企业仅有江西铜业和豫光金铅;产量在200-1000吨之间的企业有:恒邦股份、云南铜业和紫金矿业等;其余大部分企业的白银产量在200亿元以下

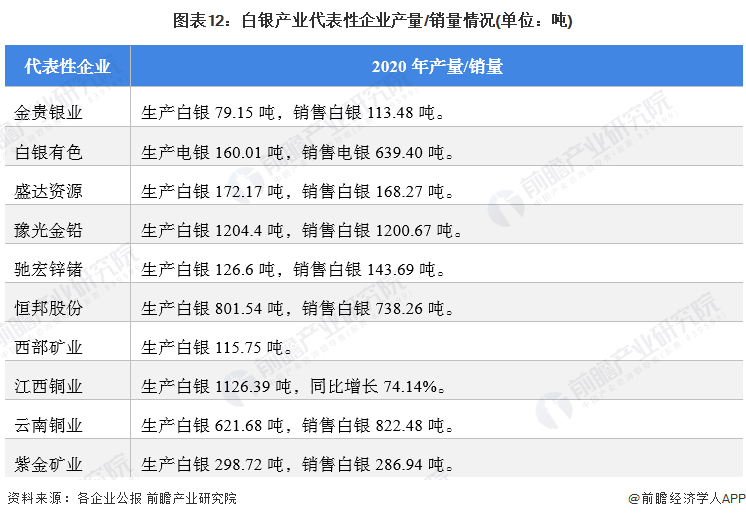

目前,布局了白银相关业务的上市企业中,豫光金铅和江西铜业在白银产量上遥遥领先于其它企业。白银产业链上的其它代表性企业产量/销量情况如下:

注:统计的企业为公布相关产能/产量数据的上市企业,未公布具体产能/产量数据的上市企业未纳入统计中。

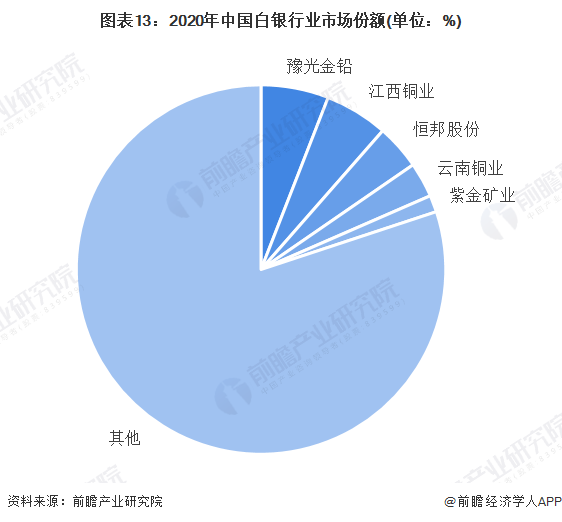

目前,中国白银行业龙头企业分别是豫光金铅和江西铜业。2020年,按白银产量来看,豫光金铅的市场份额达5.9%,江西铜业的市场份额达5.8%。

产业发展前景及趋势预测

1、消费需求将进一步回暖

由于近两年受疫情影响,全球经济受到重创,各国为了促进经济的快速恢复,全球各国都采取了宽松的货币政策,这导致了全球各地都出现了明显的通货膨胀,且未来预计仍将保持高通胀的发展趋势。在这样的宏观大背景下,白银具有一定的投资价值和抗通胀能力,预计未来价格将保持稳定增长,而国内白银消费需求预计将持续回暖增长。

2、白银需求预计将持续增长

基于前文对白银行业发展趋势的分析,前瞻认为未来随着工业端的需求不断增加,我国国内白银需求将持续回暖并长期保持增长,预计2022年国内白银需求量将回暖至24000吨,到2027,这一数值可能进一步增长为28000吨。

以上数据来源于前瞻产业研究院《中国白银行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务