【行业深度】洞察2022:中国智慧停车行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:捷顺科技(002609)、五洋停车(300420)、立方控股(833030)、蓝卡科技(834515)、安居宝(300155)、道尔智控(832966)、狄耐克(300884)等

本文核心数据:营业收入,市场份额,市场集中度

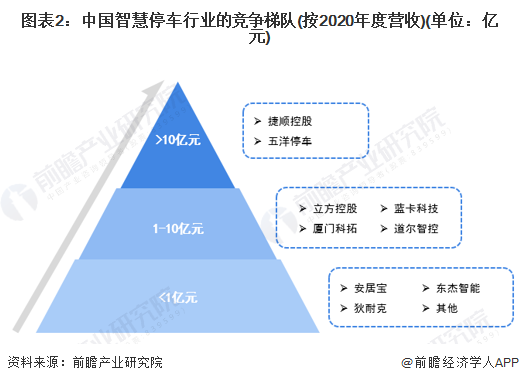

1、中国智慧停车行业竞争梯队

智慧停车是将无线通信技术、GPS定位技术、GIS技术等运用于城市停车位的采集、管理、查询、预定等服务,实现停车位资源的实时更新、预定、导航等服务,实现停车位资源利用率的最大化、停车场利润的最大化和车主停车服务的最优化。

目前,我国智慧停车行业的上市公司数量不多,代表性的上市公司包括:捷顺科技(002609)、五洋停车(300420)、立方控股(833030)、蓝卡科技(834515)、安居宝(300155)、道尔智控(832966)等。

目前国内智慧停车行业按照营业收入规模,可以分为三个梯队。其中,捷顺科技、五洋停车智慧停车相关的业务2020年度营业收入规模达到10亿元以上,属于第一梯队企业; 立方控股、蓝卡科技、厦门科拓、道尔智控年度营收在10亿元以下,归属于第二梯队;安居宝等其他企业智慧停车业务营收在1亿元以下,归属于第三梯队。

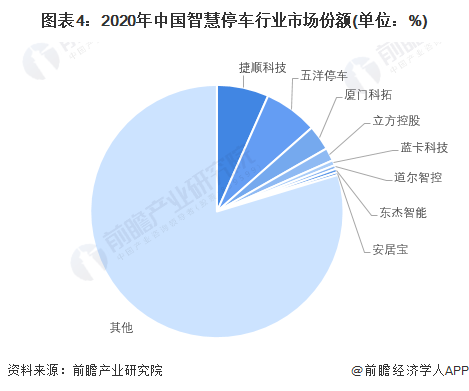

2、中国智慧停车行业市场份额

根据智慧城市网数据显示,2020年中国智慧停车市场规模约156亿元,采用中国智慧停车上市企业该项业务2020年度营业收入分析各企业市场份额占比。

总体上看,当前中国智慧停车行业市场仍处于快速发展阶段,市场未形成垄断性企业,整体处于市场开拓阶段。2020年,中国智慧停车企业市场份额排名靠前的是捷顺科技、五洋停车,二者合计市场规模占比约13.48%。此外,厦门科拓、立方控股市场市场占有率也相对较高。

3、中国智慧停车行业市场集中度

目前,国内智慧停车行业整体的市场集中度还有待提升,2020年,CR2为13.48%,而CR8也仅为20.32%,市场集中度较低。第一梯队企业在当前智慧停车市场占有率较高,市场布局较广;而第二梯队企业大体上仍以区域性市场为主。

4、中国智慧停车行业企业布局及竞争力评价

从业务布局来看,捷顺科技、五洋停车、厦门科拓、立方控股布局较广,主要集中在华东、华南、西部等地,布局的城市具有经济基础较好、汽车保有量较高的特点。

从产品类型来看,现有智慧停车产品主要集中在出入口场景,包括智能道闸、停车缴费机、道闸扫码付一体机、道闸广告等。龙头企业捷顺科技产品业态齐全,囊括出入口管理场景、车位检测、车位引导、车位控制、车场外围、停车场运营等业务,业态十分齐全完备。

从企业智慧停车业务的竞争力来看,目前捷顺科技、五洋停车在智慧停车行业的市场份额较大,且智慧停车业务比例达到65%以上的较高水平,其竞争力相对较强。此外,厦门科拓业务竞争力也相对较强,其销售布局绝大多数省会城市,产品业态较为丰富。

5、中国智慧停车行业竞争状态总结

从五力竞争模型角度分析,当前中国智慧停车企业数量较多达1500余家,但总体呈现规模小、市场集中度不高的局面,市场仍处于开拓阶段,行业内部竞争较小;从上游供应商角度分析,上游软件服务类产品标准化程度较低、企业的前向一体化能力较强,因而上游议价能力较大;从下游客户端角度分析,下游的停车场经营者或政府部门,由于现有智慧停车产品同质化程度较高,因此下游议价能力较大;智慧停车行业处于快速发展阶段,政策持续鼓励行业发展且行业进入壁垒不高,因此潜在进入者威胁较大;与智慧停车相对应的是传统的IC卡取卡收费模式,当前IC卡模式市场规模仍较大,但由于智慧停车系统有众多优势,未来将逐步替代传统模式,因此替代品威胁程度较小。

以上数据参考前瞻产业研究院《中国智慧停车行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务