2022年中国反光材料行业企业竞争格局及市场份额分析 中高端材料国产化替代或将加速

反光材料行业主要上市公司:道明光学(002632)、星华反光(301077)、领航科技(831706)、苏大维格(300331)、水晶光电(002273)等

本文核心数据:反光材料布局、市场集中度、竞争趋势

反光材料包括反光膜与反光布

反光材料属于特种光学应用薄膜型材料,由树脂、颜料和玻璃微珠等材料制作而成。反光材料包括反光膜与反光布。按照产品级别划分,反光布可分为高可视性反光布及一般反光布。反光膜主要可分为两大类:道路标志标牌类反光膜,包含超强级、高强级、工程级和广告级反光膜,交通运输设备类反光膜,包含车牌反光膜、海事反光膜、车身反光标识等。

国外反光材料布局时间较早

从全球与中国反光材料发展历程来看,国外反光材料布局时间较早。全球反光材料起源于上世纪的20年代,人们根据猫眼受夜间灯光照射而反射强烈黄光的原理,发明了猫眼石来制作路标的反光标志;1939年,第一块反光标志牌在美国明尼苏达州使用,一些中低亮度的反光产品之后相继投入市场;1950年美国研发出定向玻璃微珠,1968年美国ROWLAND兄弟发明了微棱镜逆反射工艺。

1980年代,我国研发出高折射率玻璃微珠;至1990年代,工程级、高强级、车牌级、广告级反光膜等中高端反光膜产品形成产业化生产;2009年,我国推出第一代微棱镜型反光膜,实现国产代替进口;2010年以来,反光材料生产工艺提升,产品结构逐步优化,微棱镜反光膜实现国产替代。

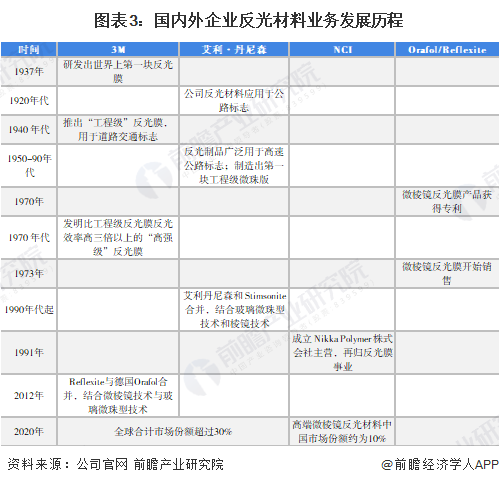

从企业发展历程看,国外企业在中高端反光材料及其制品领域布局较早。1937年,3M研发出世界上第一块反光膜;1940年代推出“工程级”反光膜,用于道路交通标志;1970年代,3M发明出比工程级反光膜反光效率高三倍以上的“高强级”反光膜;1970年,Reflexite获得微棱镜反光膜产品专利并开始销售。

从国内企业反光材料业务发展历程来看,2002年,苏大维格玻璃微珠型反光材料实现量产;道明光学、星华反光与苏大维格分别于2009年、2019年以及2014年实现微棱镜型反光材料技术研发突破。

全球反光材料市场集中度较高

从市场份额来看,根据Market Watch披露,全球反光材料市场集中度较高。截至2021年,3M与艾利·丹尼森合计市场份额超过30%。同时,根据Allied Market Research,2020年全球反光材料市场规模在86亿美元,据此测算,2020年,全球反光材料行业企业中,日本恩希爱、道明光学、星华反光、领航科技、苏大维格、水晶光电市场份额基本不超过2%。

在高端的微棱镜型反光膜产品领域,国内市场份额主要被美国3M、德国ORAFOL等大型跨国企业所垄断,国内完全掌握该技术工艺并进行规模化生产的企业还很少。道明光学为国内首家突破微纳米棱镜型反光膜技术壁垒的公司,市占率为9%。

细分领域国产化替代或将加速

目前,反光材料技术已从第一代玻璃微珠技术、第二代微棱镜技术发展至第三代全棱镜技术。随着国内企业在反光材料技术领域不断取得技术突破,中高端反光材料细分领域国产化替代或将加速。

以上数据参考前瞻产业研究院《中国反光材料行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务