2022年中国高值医疗器械行业市场规模及竞争格局分析 国内企业多处于第二梯队【组图】

高值医疗器械行业主要上市公司:目前国内高值医疗器械制造行业的上市公司主要有蓝帆医疗(002382)、乐普医疗(300003)、鱼跃医疗(002223)、威高骨科(688161)、微创医疗(00853)等。

本文核心数据:高值医疗器械行业分类、中国高值医疗器械市场规模、中国医疗器械行业上市公司生产企业区域分布情况

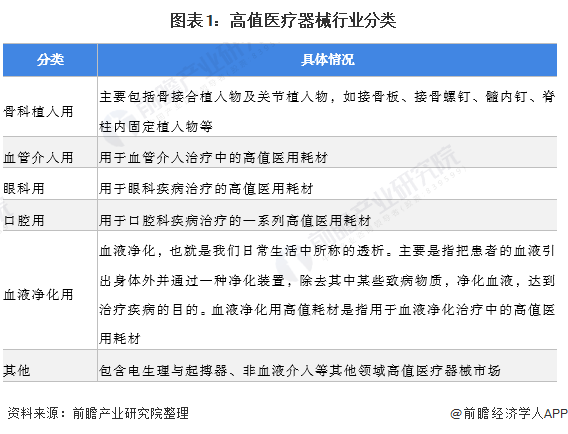

市场规模超1300亿元

由于目前行业并没有对高值医疗器械的准确定义,广义上高值医疗器械为全部高价格的医疗器械,前瞻则根据《中国医疗器械蓝皮书(2021版)》中的定义将狭义的高值医用器械定义为一般对安全至关重要、生产使用必须严格控制、限于某些专科使用且价格相对较高的医疗耗材。高值医疗器械细分市场可以分为:骨科植入用、血管介入用、眼科用、口腔用、血液净化用和其他用高值医疗器械市场。

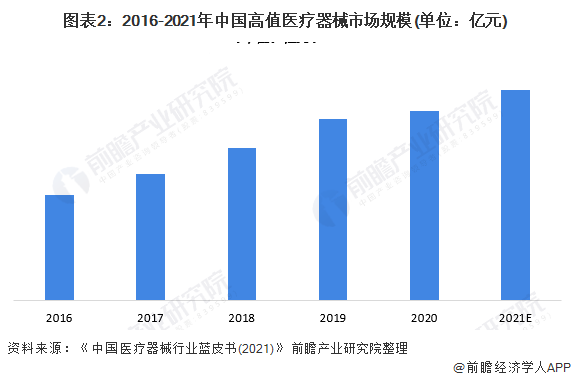

受益于经济水平的发展,健康需求不断增加,我国高值医疗器械市场也迎来了巨大的发展机遇。近年来,我国高值医疗器械市场保持着稳步增长。根据《中国医疗器械行业蓝皮书(2021)》数据显示,2020年我国高值医疗器械行业市场规模为1305亿元,受疫情影响仅同比小幅增长4.07%。随着我国高值医疗器械行业的整体技术革新及产业链成熟,市场容量将会不断扩大。

区域竞争格局:广东省上市企业较多

从区域角度来看,我国医疗器械行业多分布于东部沿海地区。根据国家药品监督管理局公布的《药品监督管理统计年度报告(2020年)》,从医疗器械生产上市企业的区域分布来看,我国医疗器械行业生产企业主要分布在广东、江苏、山东、浙江和河北,这五个省的医疗器械生产企业的区域集中度达54%。

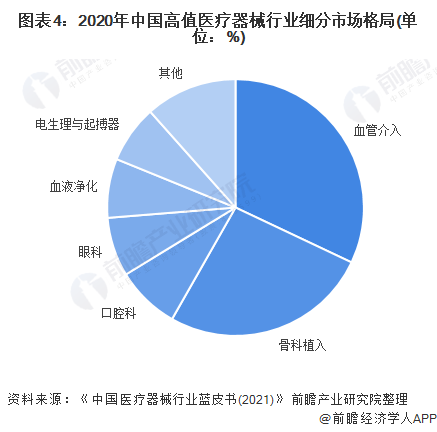

产品竞争格局:血管介入类产品需求最大

2020年我国高值医疗器械细分领域中,血管介入领域占比最大,2020年我国血管介入领域高端医疗器械行业市场规模达418亿元,占总高值医疗器械市场规模的32.03%,是最主要的细分领域之一,其次为骨科植入、口腔类和眼科类,分别占比26.21%、8.05%和7.43%。

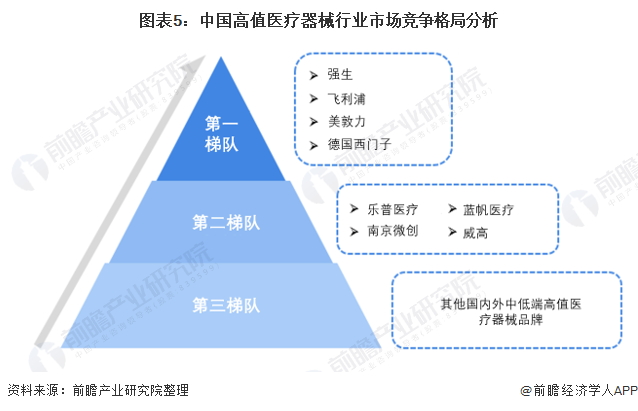

品牌竞争格局:我国企业仍处于第二梯队

我国高值医疗器械行业我国骨科起步较晚,相较于进口企业,在产品研发、生产工艺及市场开拓上,与国际先进水平仍存在一定差距。目前国内医疗器械生厂商约26000余家,但其中绝大部分集中于中低端产品,高值医疗器械生产厂家数量较少。进口企业凭借较强的技术优势、品牌影响力在国内市场牢牢占据主导地位。

综合来看,广东省国内上市医疗企业数量较多;从产品类型来看,我国对血管介入类高值医疗器械产品需求最大;从企业竞争来看,我国企业多处于行业第二梯队,仍有较大的发展空间。

以上数据来源于前瞻产业研究院《中国高值医疗器械行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务