预见2022:《2022年中国工程塑料行业全景图谱》(附市场现状、竞争格局和发展趋势等)

工程塑料行业主要上市公司:金发科技(600143)、普利特(002324)、道恩股份(002838)、国恩股份(002768)、沃特股份(002886)、南京聚隆(300644)等

本文核心数据:工程塑料行业市场规模、应用情况、企业市场份额、市场规模预测

行业概况

1、定义

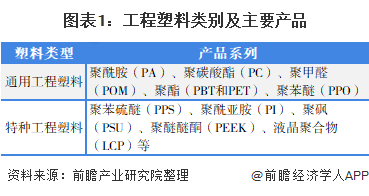

工程塑料是指被用作工业零件或外壳材料的工业用塑料,是强度、耐冲击性、耐热性、硬度及抗老化性均优的塑料。与通用塑料相比,工程塑料在机械性能、耐热性、耐久性、耐腐蚀性等方面能达到更高的要求,而且加工更方便并可替代金属材料。根据各种塑料不同的使用特性,通常将工程塑料分为通用工程塑料与特种工程塑料。

通用工程塑料包括聚酰胺(尼龙,PA)、聚碳酸酯(聚碳,PC)、聚甲醛(POM)、聚酯(PBT和PET)、聚苯醚(PPO)。特种工程塑料是综合性能较高,长期使用温度在150摄氏度以上的一类工程塑料,但目前大部分品种生产规模较小,包括聚苯硫醚(PPS)、聚酰亚胺(PI)、聚砜(PSF)、聚醚酮(PEK)、液晶聚合物(LCP)等。

2、产业链剖析:中游产品分为通用工程塑料和特种工程塑料两类

工程塑料属于石油化工产业链中的中间产品,其上游包括石油产品、甲醛、PA66、双酚A等化工原料、塑料阻燃剂等。工程塑料可分为通用工程塑料和特种工程塑料两类。目前,工程塑料广泛应用于汽车、电气设备、消费电子、家用电器、机械制造、航空航天等领域,其产业链如下图所示:

我国工程塑料上游产品生产商包括中国石化、茂华实华、沈阳化工等;工程塑料原料生产商包括江天化学、神马股份、鲁西化工等;此外,工程塑料阻燃剂生产商包括雅克科技、万盛股份等。

中游工程塑料生产企业以外资与国企为主,龙头企业包括金发科技、普利特、道恩股份、国恩股份、沃特股份、南京聚隆等,上述企业工程塑料类产品包括改性塑料、改性工程塑料、工程塑料、工程塑料合金等。

行业发展历程:行业处于稳步发展阶段,有效生产能力尚不能满足国内需求

我国工程塑料起步较晚,但发展迅速,目前已逐步形成了具有树脂合成、塑料改性与合金、加工应用等相关配套能力的完整产业链,产业规模不断扩大,并且出口不断增长;企业规模持续壮大,产品品种不断增加;科技水平日益提高,部分产品技术、质量指标也已接近国外先进水平。近年来,PPS、PI、PEEK等特种工程塑料及下游制品的产业化发展提速,聚砜类、聚芳酯、特种聚酰胺等小品种处于技术开发和应用研究阶段,产业化进程较慢。

目前,我国工程塑料行业处于稳定发展阶段。各品种工程塑料发展程度不一,部分实现产业化且产能闲置,部分品种处于技术开发和应用研究阶段。整体来看,有效生产能力尚不能满足国内需求,需从国外大量进口。

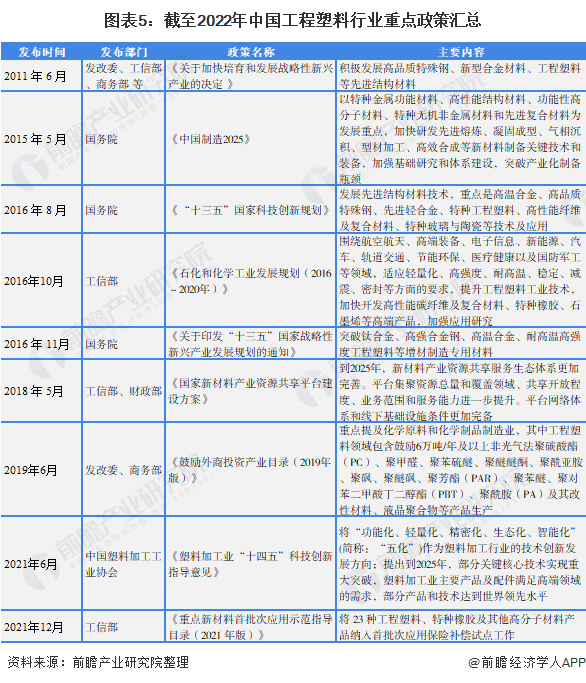

行业政策背景:政策加持,重点突破先进结构材料等领域关键技术

2010年以来,国务院、工信部、发改委等陆续出台工程塑料行业相关政策,主要政策内容围绕积极发展包括工程塑料在内的先进结构材料、发展包括特种工程塑料制备技术在内的高性能高分子结构材料的制备技术、加强应用研究、鼓励外商投资工程塑料领域等方面。

行业发展现状

1、行业整体情况:工程塑料行业总体需求量呈增长趋势

工程塑料是化工新材料产业的重要组成部分,也是其中较具活力和发展潜力的领域。2017年国家工信部等多部委联合发布的《新材料产业发展指南》,提出先进基础材料、关键战略材料、前沿新材料三大重点发展方向,其中,将工程塑料列入先进基础材料重点发展领域,并予以支持发展。

目前,我国工程塑料行业处于稳定发展阶段,随着我国汽车、电子电器和建筑等行业发展迅速,当前,我国已成为全球工程塑料需求增长最快的国家。2015-2020年,中国工程塑料行业需求量呈增长趋势。根据中国塑料工业协会披露数据,2020年,中国工程塑料需求量达627万吨,较上年增长37万吨。初步统计,2021年,中国工程塑料需求量达665万吨,同比增长6%。

2、行业细分市场情况:主要工程塑料品类消费量总体呈增长趋势

——尼龙66工程塑料消费量提高受改性技术提高推动

聚酰胺(PA,俗称尼龙)是美国Du Pont公司最先开发用于纤维的树脂,于1939年实现工业化。20世纪50年代开始开发和生产注塑制品,以取代金属满足下游工业制品轻量化、降低成本的要求。PA产品品种繁多,应用于注塑加工的常用尼龙6、尼龙66、尼龙12等。

近年来,国内工程塑料由于改性技术不成熟,大多以进口为主。而随着改性技术的提高和下游汽车、电子电器行业原材料的国产化进程,国内尼龙66工程塑料消费量大幅提高。工程塑料将是未来国内尼龙66消费的主要增长点。

目前,国内尼龙产业竞争力近年来提升较快,消费量保持稳定增长,2020年中国聚酰胺(PA)消费量为488.5万吨,同比增长1.10%。初步统计,2021年我国聚酰胺(PA)消费量达到537万吨。

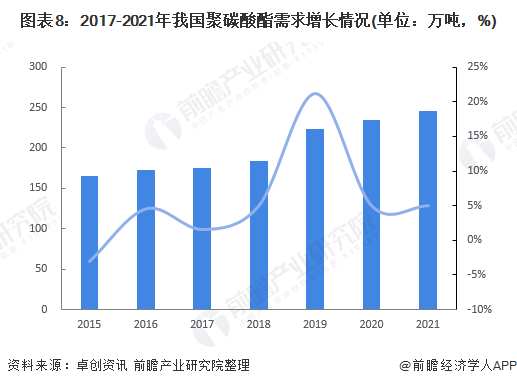

——聚碳酸酯(PC)于汽车车窗方面应用助力消费量增长

2005年我国首套规模化聚碳酸酯(PC)装置投产以来,我国聚碳酸酯开启了进入较大规模的工业化生产阶段。此后,拜耳公司、日本三菱化学、日本MGC以及三菱工程塑料公司等国外知名企业纷纷在我国独资或合资建厂进行聚碳酸酯生产。2018年1月23日万华化学宣布公司建设的年产能7万吨光气法PC装置建成投产,显示界面缩聚光气法在我国已具有完全自主知识产权。

近年来,中国聚碳酸酯市场消费快速增长,2020年,我国聚碳酸酯表观消费量达到234万吨,同比增长4.9%。初步统计,2021年我国聚碳酸酯(PC)消费量达到246万吨。从终端行业来看,PC的增长主要基于其在汽车车窗方面的突破性应用。

——聚甲醛(POM)表观消费量较为平稳

随着经济形势的发展,国内聚甲醛总消费需求急速增加。目前国内聚甲醛消费一部分依赖进口。需求上来看,聚甲醛(POM)被誉为“超钢”,这是由于它具有优越的机械性能和化学性能,可用作许多金属和非金属材料所不能胜任的材料,用途广泛。目前,我国POM消费主要集中在电子电器、消费品和汽车制造业。

中国聚甲醛消费主要集中在东部和南部,从2017-2020年数据来看,我国聚甲醛需求量总体较为平稳,2020年,我国聚甲醛消费量约为61万吨。初步统计,2021年我国聚甲醛(POM)表观消费量达约70万吨。

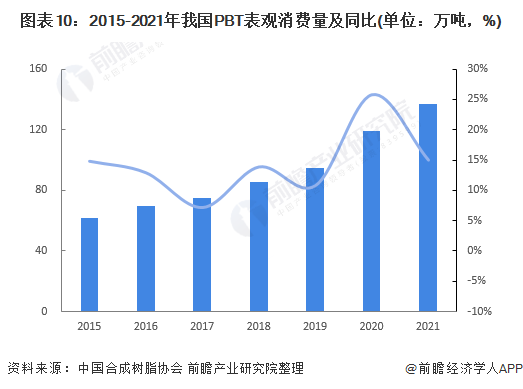

——PBT表观消费量呈增长态势

我国汽车工业、电子电器行业、机械设备等下游行业的快速发展将对PBT 树脂产生巨大的市场需求。在电子电器行业中,电子计算机散热器、电子设备的连接器是PBT最典型的应用领域。未来我国计算机产量将保持稳定增长,同时通讯行业的发展也将对连接器等电子元器件产生巨大的市场需求。另外,节能灯的普及应用及我国禁止白炽灯的使用,将成为PBT树脂在电子电器领域市场消费量的一个巨大增长点。

PBT具有优良的综合性能和良好的加工性能,以及突出的耐化学性能、电性能,被广泛应用于电子电气行业、通讯行业、汽车行业、电缆行业、纤维行业。2020年我国PBT表观消费量达119.04万吨,同比增长25.84%。初步统计,2021年我国PBT表观消费量达约137万吨。

——特种工程塑料仍有较大发展空间

近年来,我国聚苯硫醚(PPS)、聚酰亚胺(PI)、聚醚醚酮(PEEK)、通用型聚砜(PSF)等特种工程塑料的产业化发展迅速,聚芳酯、特种聚酰胺、其他聚砜等小品种处于技术开发和应用研究阶段,产业化进程相对较慢。由于规模化供应不足,且产品较高,目前国内特种工程塑料的市场远未打开。

根据中国合成树脂协会数据显示,2019年我国特种工程塑料主要品种产量约为6万吨,消费量为14万吨,自给率不足50%。同时,我国特种工程塑料产量和消费量均占工程塑料总量的2%左右,与国外发达国家超10%的比重比较而言,仍有较大的发展空间。根据特种工程塑料占工程塑料消费量的比例进行测算,2021年,我国特种工程塑料销量约达25万吨。

行业竞争格局

1、区域竞争:代表性企业主要分布于江苏、广东、山东等石化大省

从代表性企业分布情况来看,工程塑料行业代表性企业分布于江苏、广东、山东等石化大省,上述地区在产业链上、中游均有行业内上市企业。

2、企业竞争:获得三甲资质的代表企业有达实智能、延华智能、佳华科技、中电兴发等

目前,工程塑料行业企业数量较多,上市企业中,会通股份、国恩股份、普利特未披露业务毛利率数据。从披露工程塑料类业务毛利率的上市企业来看,国立科技、金发科技、南京聚隆、道恩股份、同益股份业务毛利率在20%以上,属于第一梯队;三房巷、江苏博云、云天化业务毛利率在15%以上,属于第二梯队;其他企业属于第三梯队。

从市场份额来看,我国工程塑料行业代表企业市场份额普遍较小。根据中国塑料工业协会披露数据,2020年,中国工程塑料需求量达627万吨,较上年增长37万吨。根据上市公司披露的工程塑料业务销量情况进行测算,云天化、普利特、顺威股份市场份额分别达约1.6%、0.8%与0.8%。

行业发展趋势及前景预测

1、预计产品改性化、环保化,企业集中度提升,自给率提升

技术发展方面,随着行业对于产品要求的不断提高,预计工程塑料将朝着性能更高的改性化塑料发展;同时,在化工产业严防落后产能背景下,预计工程塑料生产技术将趋向环保化。

产品发展方向方面,汽车、现代轨道交通、航空航天等领域对轻量化、高强度等方面的要求对提高工程塑料的适用性提出要求,预计工程塑料向高性价比细分市场如改性工程塑料等方向发展。

企业竞争方面,目前,我国工程塑料行业的规模化企业仍较少,加上工程塑料行业的技术壁垒较高,需要大量的研发资金,大型生产企业在资金能力方面具有竞争力。目前行业内技术研发企业集中在大型生产企业,预计行业集中度将提升。

应用领域方面,目前,我国的工程塑料自给率仅为60%,在新材料领域明显处于偏低水平。其中,特种塑料自给率不足50%。随着国内企业研发进程加快,以及国内企业对高技术企业进行收购,预计工程塑料自给率水平提升。

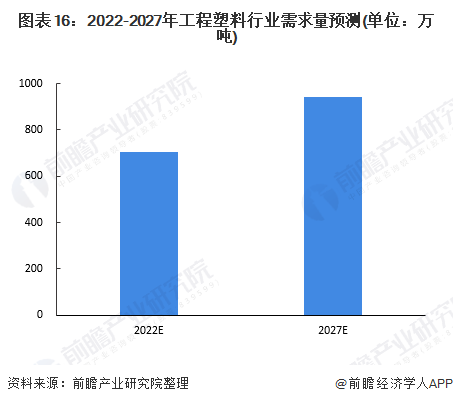

2、预计至2027年工程塑料行业需求量或接近950万吨

工程塑料凭借其性能和成本优势,以及“以塑代钢”、“以塑代木”等应用趋势,在下游行业的应用愈发广泛,主要包括汽车、轨道交通、电子电气、家用电器、建筑建材、电动工具等产品制造业。此外,政策上,由于工程塑料的性能优异,其技术发展水平已被列入国家中长期科技发展纲要中高新技术的重点选项,受政府相关政策的影响,工程塑料的市场需求也会得到一定程度的增加,对行业的发展十分有利。

综合而言,工程塑料是电子信息、交通运输、航天航空、机械制造及国防建设等行业不可缺少的基础材料。由于我国汽车、电子和建筑等行业的迅速发展,当前,我国已成为全球工程塑料需求增长最快的国家。今后,随着国内经济的不断发展,工程塑料的需求将会进一步得到增长,我国工程塑料的发展前景十分广阔。根据市场发展现状进行预测,保守估计,2022-2027年,我国工程塑料需求年均复合增速为6%,到2027年,我国工程塑料需求量或接近950万吨。

以上数据参考前瞻产业研究院《中国工程塑料行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务