2022年中国婴幼儿奶粉市场供需现状与竞争格局分析 高端国产替代加速

母婴行业上市公司:孩子王(301078)、若羽臣(003010)、爱婴室(603214)、宝宝树(01761.HK)、好孩子(01086.HK)等

本文核心数据:中国婴幼儿奶粉行业发展历程 成本构成 原奶供应情况 市场集中度 国产替代率等

发展历程:我国婴幼儿奶粉行业进入复苏期

纵览本土奶粉的发展,国产品牌经历了三聚氰胺事件冲击下的行业低谷,而后随着品牌力的提升以及消费者意愿的恢复,以及国家政策的鼓励,开始步入复苏期:

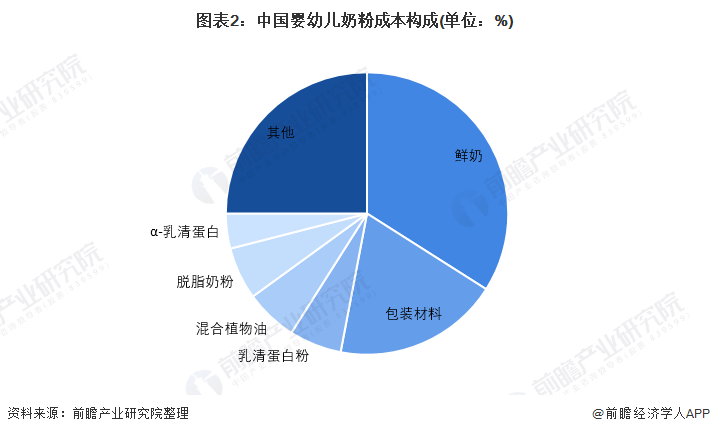

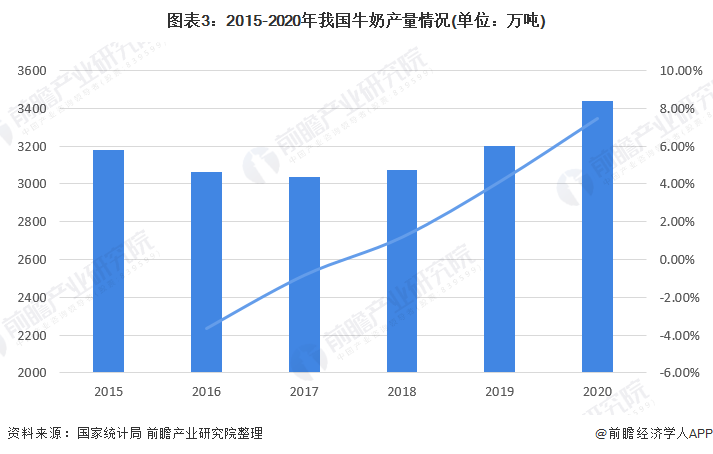

成本结构与原料供应:鲜奶作为主要原材料 近年供应加速

婴幼儿配方奶粉中,鲜奶是其主要原材料,约占到奶粉产品成本的34%;其次是奶粉的包装材料,构成其总成本的19%;婴幼儿奶粉的主要原材料还有乳清蛋白粉、混合植物油、脱脂奶粉、α-乳清蛋白,其分别占总成本的6%、6%、6%和4%。

近年来,我国奶牛存栏量呈下降幅度,但牛奶产量受此影响较小。2020年,我国牛奶产量仍然实现了较大幅度的增长,产量达到3440.14万吨,较2019年增长7.46%。

需求规模:行业市场规模增速不断趋缓

从需求来看,近年来,出生人口红利逐渐消逝,婴幼儿奶粉竞争进入红海时代,产品逐渐过剩,乳企开始将目光投向高端市场领域,如有机奶粉、羊奶粉、特殊配方奶粉等,以满足不同消费者的个性需求和痛点需求。

根据Euromonitor统计数据,2020年中国婴幼儿配方奶粉市场总规模为1885亿元人民币,增速降至7.4%。虽然全面放开三胎政策对未来新生儿数量增长会有一定的助推作用,但预计作用幅度不会太大,从而婴幼儿奶粉市场的增速将持续趋缓。

行业竞争情况:行业竞争激烈 国产替代加速

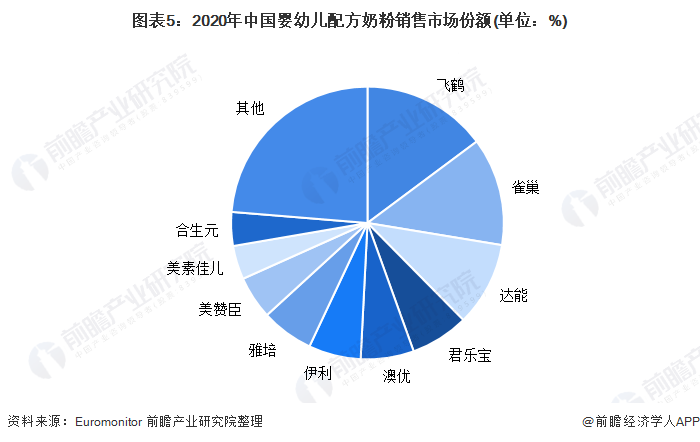

——竞争格局:行业集中度较高 竞争较为激烈

根据Euromonitor的数据,2020年中国婴幼儿配方奶粉市场CR10为76.9%,前五大品牌分别为飞鹤、惠氏、达能、君乐宝、澳优。CR10中有5个国产品牌,2020年飞鹤的市占率超越惠氏成为第一,达到14.80%,君乐宝占比为6.9%,澳优占比为6.3%。

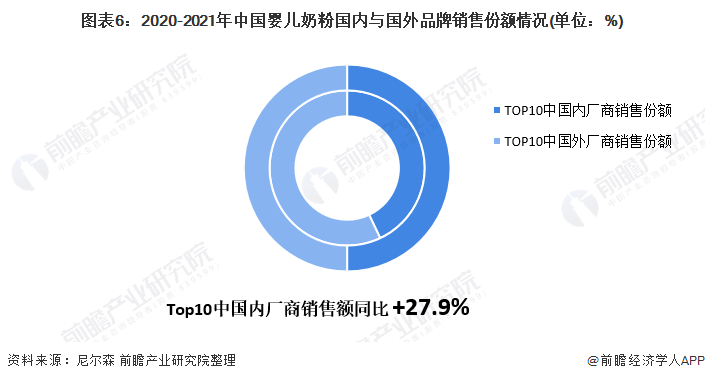

——国产替代情况:行业国产替代持续加速

根据尼尔森数据,2021年上半年,中国奶粉市场销售额TOP10厂商中,国产厂商的销售份额占到50%,较2020年上半年的43%上涨7个百分点,TOP10中国内厂商的销售额同比增长27.9%,说明中国奶粉市场的国产替代速度在加快。

注:内圈为2020年上半年数据,外圈为2021年上半年数据。

更多行业相关数据请参考前瞻产业研究院《中国婴幼儿奶粉行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务