干货!2022年中国智能照明行业龙头企业分析——三雄极光:聚焦商用板块

行业主要上市企业:三雄极光(300625)、阳光照明(600261)、佛山照明(000541)等

本文核心数据:智能照明业务收入、智能照明业务毛利率、智能照明产品产销量等。

1、中国智能照明行业龙头企业全方位对比

智能照明已成为照明行业的一大趋势,各大传统照明企业纷纷转型智能照明业务。目前中国智能照明行业的龙头企业主要包括佛山照明、三雄极光、欧普照明等。从营业收入和毛利率的角度来看,佛山照明的营收表现较好但毛利率较三雄极光低;从业务布局区域来看,三雄极光主要布局国内业务,主要收入来源为华南、华东地区;佛山照明国外布局占比超过30%,较三雄极光国外布局多。从销售模式来看,三雄极光及佛山照明的国内业务主要均采用经销模式,而佛山照明的国外业务则采用代工和经销模式进行销售。

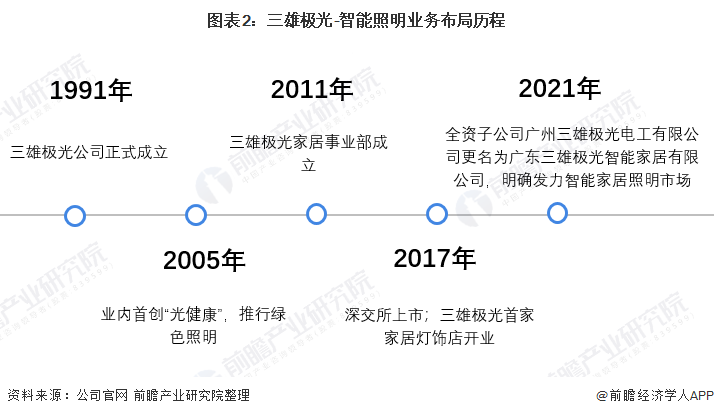

2、三雄极光:智能照明业务的布局历程

1991年,三雄极光正式成立,并于2005年前后相应业内“光健康“,推行绿色照明。2011年,三雄极光家居事业部成立,正式进军家居照明领域。2017年在深交所挂牌上市,并在同年开张首家家居灯饰店。2021年,三雄极光全资子公司广州三雄极光电工有限公司更名为广东三雄极光智能家居有限公司,明确发力智能家居照明市场。具体布局历程如下:

3、三雄极光:智能照明业务布局及运营现状

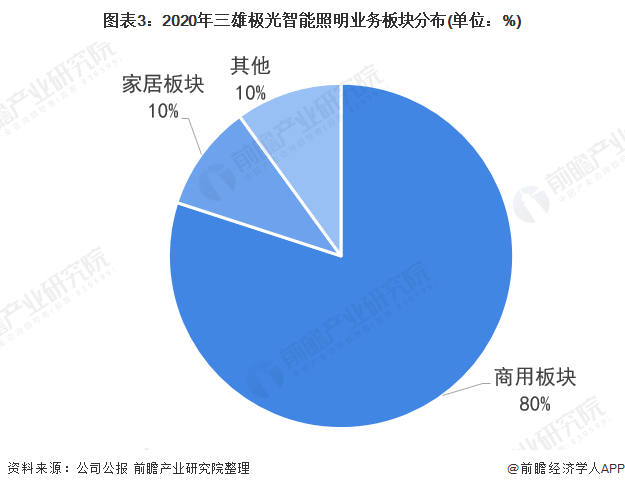

——智能照明业务板块:商用板块是公司的核心业务板块

从公司2020年分业务板块的数据来看,三雄极光智能照明业务商用板块占比超过80%,为公司的核心业务板块;其次是家具板块,占比为10%。

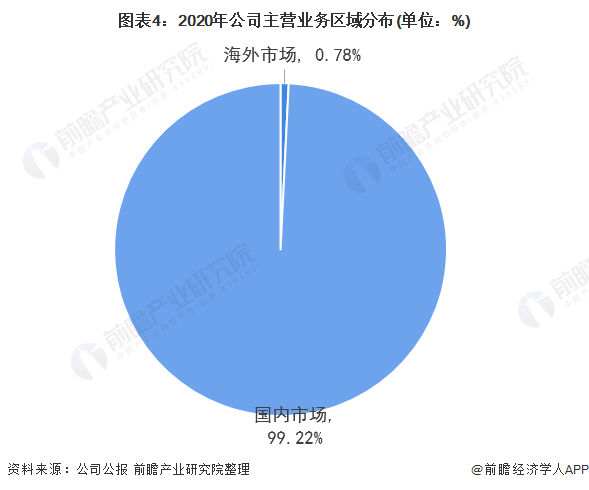

——智能照明业务布局:国内为主要布局区域

2020年,公司实现国内业务收入23.23亿元,占比达99.22%。从细分区域来看,主要集中在华南、华东地区。海外市场实现销售收入0.18亿元,其收入主要通过跨境电商平台实现,占比较小。

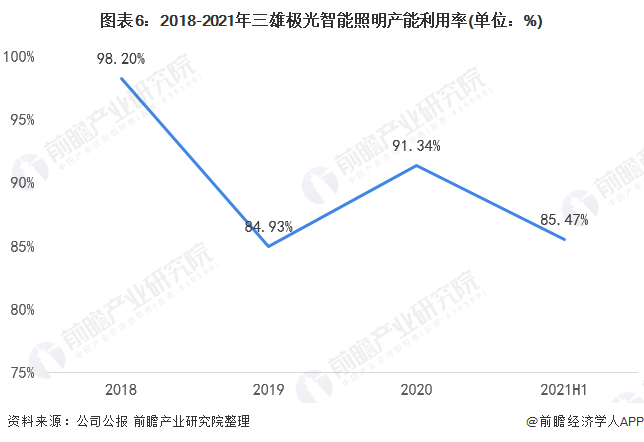

——智能照明产品产销量及产能利用率:销量逐年提高 产能利用率波动变化

从2018-2020年三雄极光智能照明产品的产销量变化来看,2019年受公司增产能项目影响,产销量有所上升。受2020年疫情影响,三雄极光产量有所下滑,但销量仍保持上升态势。截至2021年上半年,三雄极光分别实现产品产量5038万件/万套及销量4962万件/万套。

2018年,公司产能较低,满足现有销售量基本要利用全部产能,产能利用率达98.20%。自2019年逐步扩建产能以来,公司产能有所增加,产能利用率也因此波动变化。截至2021年上半年,公司产能利用率达85.47%。

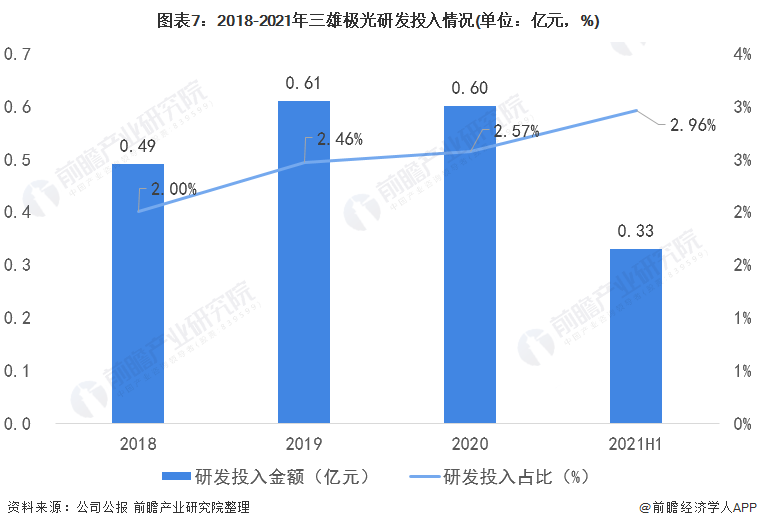

——智能照明业务研发:研发投入占比逐年提高

2018-2020年三雄极光研发投入保持在0.6亿元左右,且研发投入占总收入比例逐年提高。2020年公司研发投入金额达0.60亿元,占比为2.57%。截至2021年上半年,公司研发投入金额达0.33亿元,占比接近3%。

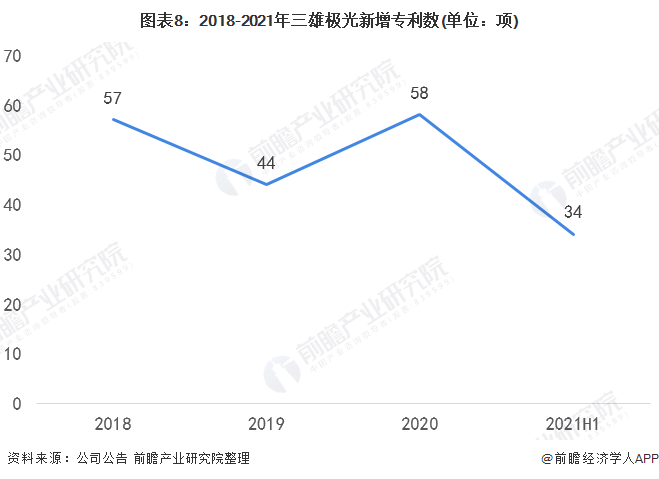

2018-2020年公司新增专利数基本在50项左右。2021年上半年,公司加强了对智能照明产品的研发,共取得国家知识产权局授予的专利34项,其中实用新型专利18项、外观设计专利16项。具体数据如下:

4、三雄极光:智能照明业务经营业绩

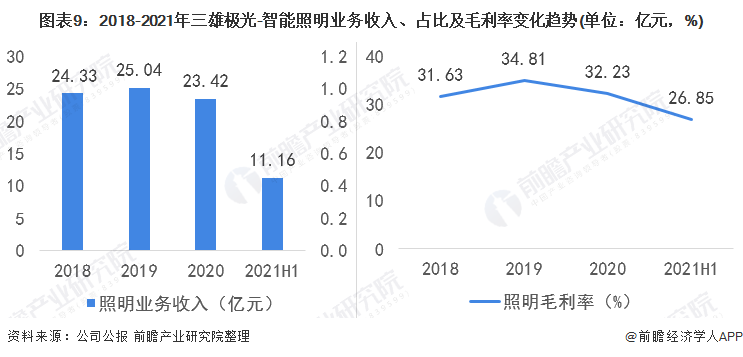

从智能照明业务的经营情况来看,近三年智能照明业务收入呈波动下降趋势。2020年受全球新冠疫情影响,公司照明业务收入降至23.42亿元。截至2021年上半年,公司智能照明业务收入同比有所回升,实现业务收入11.16亿元。

在毛利率方面,2018-2020年,公司毛利率呈倒“V“型变化,但均维持在行业内较高水平。2020年公司智能照明业务毛利率为32.23%。2021年上半年,公司智能照明毛利率降至26.85%。

注:因三雄极光未单独披露智能照明业务收入和毛利率,故此处选用照明业务数据。

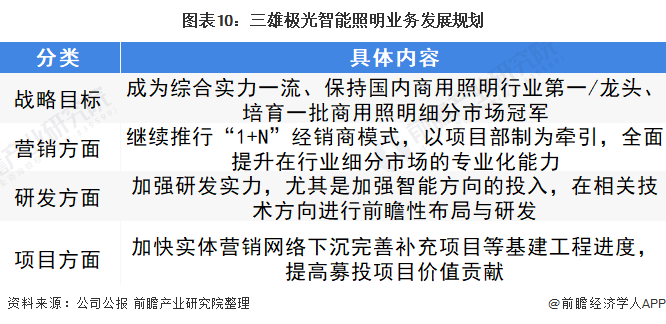

5、三雄极光:智能照明业务发展规划

三雄极光在年报中主要从总体战略目标、营销、研发等方面对其智能照明业务提出了相应的发展规划。从总体战略目标来看,三雄极光在未来励志实现“三一流”,即综合实力、商用照明行业、细分市场三个方面均做到第一。从营销方面来看,三雄极光将继续推行“1+N”经销商模式,即消费商由消费者裂变转化而来,从而达到商家引流、增加消费者复购次数的模式,进一步提升行业细分市场的专业化能力。从研发方面看,公司将进一步加强智能方向的研发投入,全面布局智能照明市场。从投产项目方面看,公司将加快项目建设,早日提高募投项目价值贡献。

以上数据参考前瞻产业研究院《中国智能照明行业发展前景与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务