【行业深度】洞察2022:中国功能食品行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市企业:汤臣倍健(300146)、东阿阿胶(000423)、西王食品(000639)、健康元(600380)等

本文核心数据:功能食品行业竞争梯队、功能食品市场集中度、功能食品企业布局等。

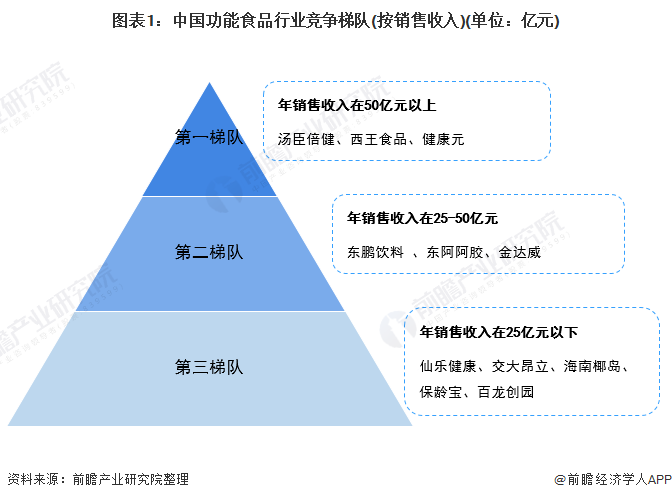

1、中国功能食品行业竞争梯队

按照我国功能食品公司销售收入来划分,处于第一梯队的企业主要包括汤臣倍健、西王食品及健康元,三家公司涉及功能食品的品类较广;第二梯队的企业主要包括东鹏饮料、东阿阿胶及金达威等;第三梯队的企业包括仙乐健康、交大昂立、海南椰岛等。

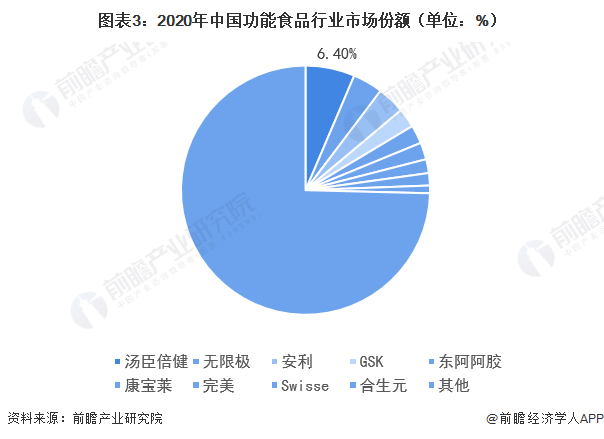

2、中国功能食品行业市场份额

从我国功能食品行业市场份额来看,受行业整顿打击直销影响,无限极、安利份额占比均不足4%,非直销企业汤臣倍健份额为6.4%,保持功能食品行业龙头地位。其他市占率较高的企业还包括GSK、东阿阿胶、康宝莱、完美、Swisse及合生元。

3、中国功能食品行业市场集中度

我国功能食品行业市场较为分散,主要原因为在过去较长时期内,行业准入门槛较低,注册审批时间比药品短,临床试验难度比药品低,但行业利用消费者心理进行暴利定价,从而吸引了大量食品厂家进入。同时,由于过往“蓝帽子”资质管理不严格,大量低质功能食品企业得以通过“贴牌”进入市场,因而行业整体集中度较低。数据显示,2020年功能食品CR9为25.40%。

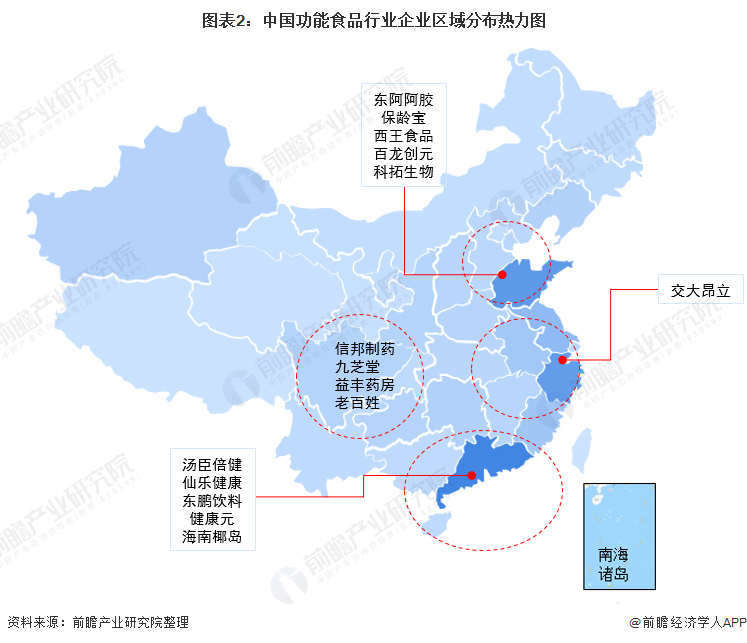

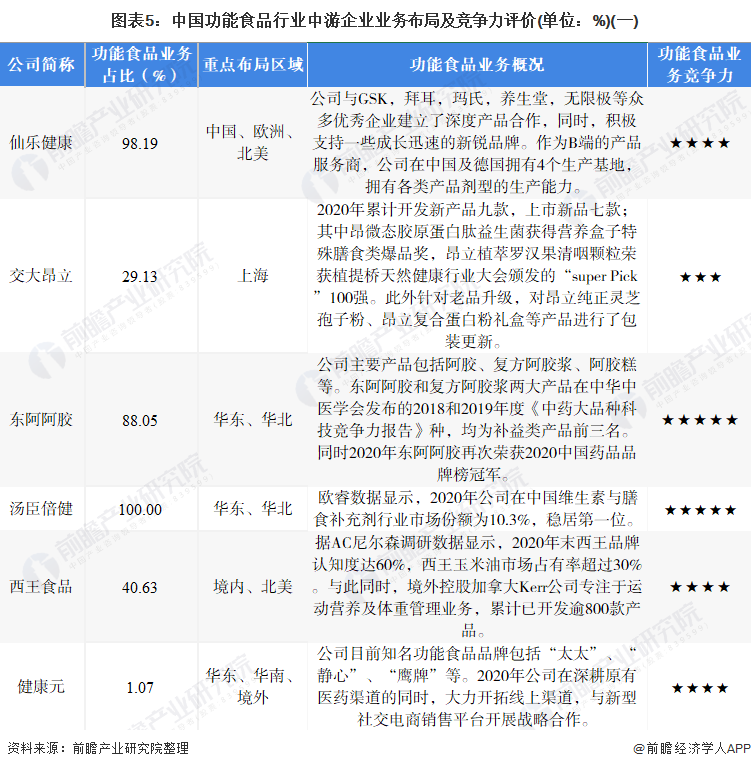

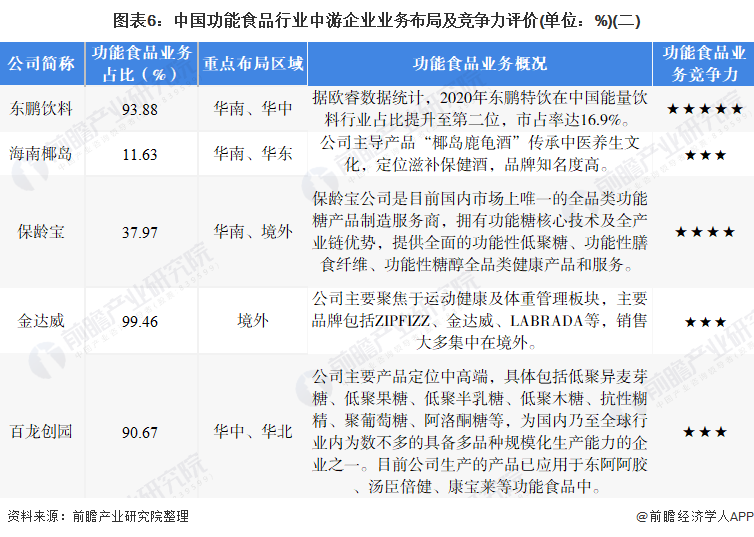

4、中国功能食品行业企业布局及竞争力评价

功能食品行业的上市公司中,仙乐健康、西王食品、健康元、金达威的功能食品业务布局均涉及境外地区。从国内布局来看,大部分上市公司基本集中于华东、华南等地区。

从企业功能食品业务的竞争力来看,汤臣倍健、东阿阿胶、东鹏饮料的竞争力排名较强;其次是仙乐健康等厂商,近年来经营业绩逐步向好。

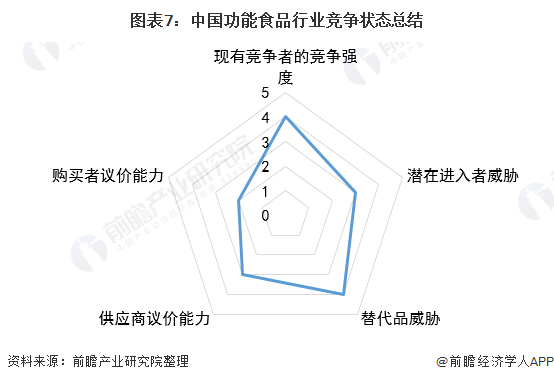

5、中国功能食品行业竞争状态总结

从五力竞争模型角度分析,目前,我国功能食品行业上游企业数量较多,普通原料产品差异化较小;特殊原料产品差异化较大,我国功能食品行业上游议价能力较弱;由于功能食品企业的产品种类较为有限,厂家很难进行后向一体化进行自建渠道,对下游批发和零售行业有着高度依赖,我国功能食品行业下游的议价能力一般;而功能食品的替代品包括保健器械、家庭与个人健康用品、心理治疗、药膳、营养饮食等,替代品风险较大;对于功能食品行业而言,潜在进入者包括制药企业、商品流通企业,潜在进入者威胁较大;从现有竞争者的竞争强度来看,我国功能食品相关企业数量多且市场集中度较低,竞争较为激烈。竞争状态总结如下:

以上数据参考前瞻产业研究院《中国功能食品行业品牌竞争与消费需求投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务