2022年中国BOPP薄膜市场供给现状与竞争格局分析 供给结构不均衡问题有待改善

行业主要上市公司:恩捷股份(002812)、大东南(002263)、晶华新材(603683)

本文核心数据:BOPP薄膜产能、BOPP薄膜产量、BOPP薄膜产能区域分布

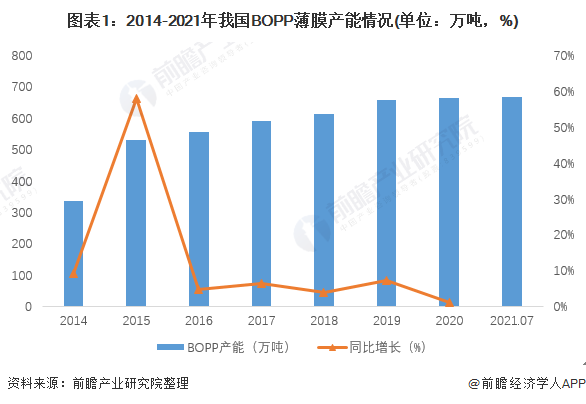

BOPP薄膜产能处于良性增长状态

2014-2020年,我国BOPP薄膜产能呈总体上升趋势。2015年,我国BOPP薄膜产能大幅度的增长,2016年开始,随着环保政策的收紧,BOPP薄膜产能增速有所放缓,产能规模处于良性增长的状态。根据卓创资讯披露的数据,截至2021年7月,中国BOPP行业产能已达667万吨,生产企业(集团企业细分)达100余家,生产线条数在200余条。

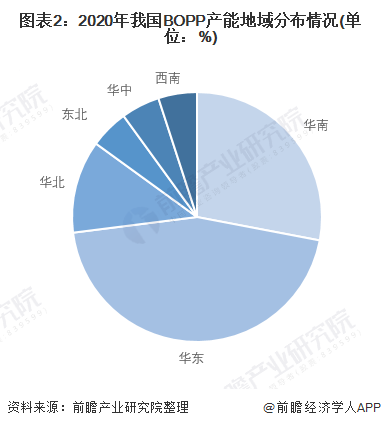

BOPP薄膜产能多分布于华东地区

就BOPP产能来看,我国BOPP行业存在着地域分布不均的情况。据卓创资讯数据统计,截至2020年,中国BOPP行业占比前三地区是华东、华南、华北,占比分别占比分别为45%、28%、12%,华东因其地理优势区域扩能迅速,近十余年一直处于占比第一的位置。

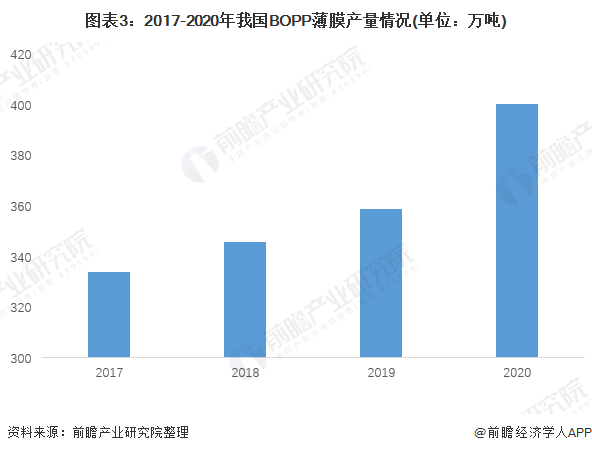

BOPP薄膜产量持续上升

2017-2020年,随着BOPP下游需求的不断增加,我国BOPP薄膜产量也不断上升。2020年,BOPP薄膜产量占中国塑料薄膜总产量的26.64%,总量达400万吨,较2019年同比增加12%。2020年,BOPP薄膜的产能开工率约为60%。

BOPP薄膜供需矛盾状态有待改善

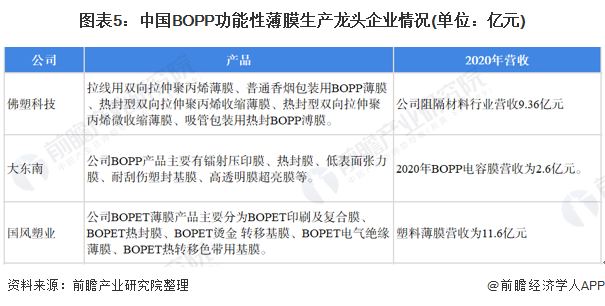

BOPP薄膜包括普通用途BOPP薄膜(光膜、热封膜)以及功能性BOPP薄膜(如消光膜、防雾膜、烟膜、消光转移膜等)。目前,我国BOPP薄膜生产多为普通薄膜,功能性薄膜则由于起步较晚、技术含量较高、建设周期较长等原因,国内企业产能布局较少,高新薄膜则出现了供不应求的局面。因此整体来看,我国BOPP薄膜行业出现了结构性供需矛盾,传统薄膜供过于求,功能性薄膜供不应求。

在BOPP功能性薄膜产品上,目前只有佛塑科技、大东南和国风塑业等少数企业实行了BOPP高端产品的战略发展,行业内的其他企业产能的扩张大部分在低端产品的竞争上,产品同质化明显。因此,功能性BOPP薄膜产能有待提高,产能结构不均衡的问题还需改善。

以上数据参考前瞻产业研究院《中国BOPP薄膜行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务