干货!2022年中美独立医学实验室龙头企业对比——美国Labcorp VS 中国金域医学

本文核心数据:Labcorp和金域医学发展历程、产品布局、财务数据、独立医学实验室市场竞争格局

发展历程对比:LabCorp起步早

LabCorp起步较早,成立于1978年,通过不断兼并扩张占据市场,2020年成为美国营收排名第一的独立医学实验室。金域医学于2006年成立,于2017年沪交所上市,代码为603882;2020年,公司《2020胡润中国百强大健康民营企业》第58位。

布局对比:

——检测产品布局:LabCorp检测产品更全面

在检测产品布局上,美国LabCorp提供包括标准检测服务、专业检测服务在内的超过5000项医学检验;金域医学提供涵盖理化质谱检验、基因组检验、病理诊断、生化发光检验、免疫学检验、其他综合检验超过2800项医学检验项目。

——检测业务延伸:LabCorp延伸业务的营收能力较强

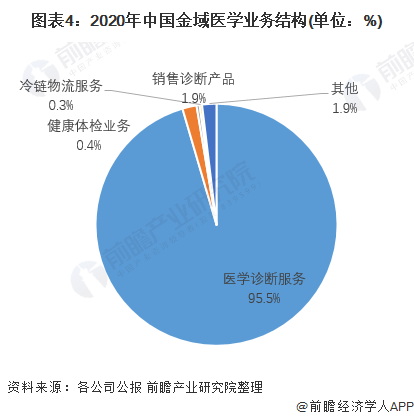

(1)金域医学:

金域医学主要的运营模式为“诊断服务+产品销售”,在产品销售方面,将产业链延伸至下游运输服务中,公司的医药冷链物流服务通过多中心布局、物流线路优化等措施,持续改善关键产品TAT。病原学微生物宏基因组在全集团建设了4个分中心。在19个子公司开通了“当日达”物流服务,并建立了以疾病线需求导向的特殊项目个性化TAT定制运输方式。2020年,公司的冷链物流服务营收0.27亿元,占总营收比重0.3%。

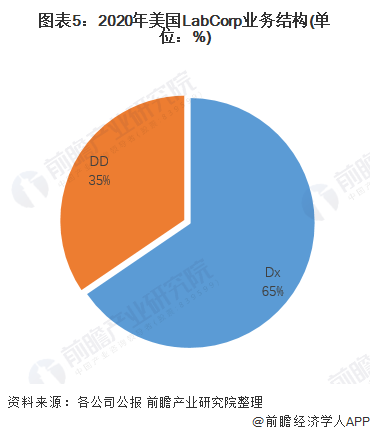

(2)LabCorp:

除了检测业务外,LabCorp的业务还延伸到药物研发。公司设立的Labcorp Drug Development药物研发(DD)部门提供端到端的药物开发、医疗设备和伴随的诊断开发解决方案,从早期研究到临床开发和商业市场准入,客户包括生物制药世界各地的医疗设备和诊断公司。2020年,DD部门营收超过48.78亿美元,营收占比为35%。

——销售网络布局:LabCorp全球布局,金域医学仅在中国布局

2020年,LabCorp美国地区营收占比为82%,按部门划分,Dx部门几乎所有的收入都是来源于美国,在世界其他地区的营收相对较小;DD部门的收入美国和世界其他地区几乎平分,其中约49%来自美国和中国,大约51%来自其他国家。金域医学的营收也基本来源于国内地区,其中华南地区营收占比最高,达到26%。

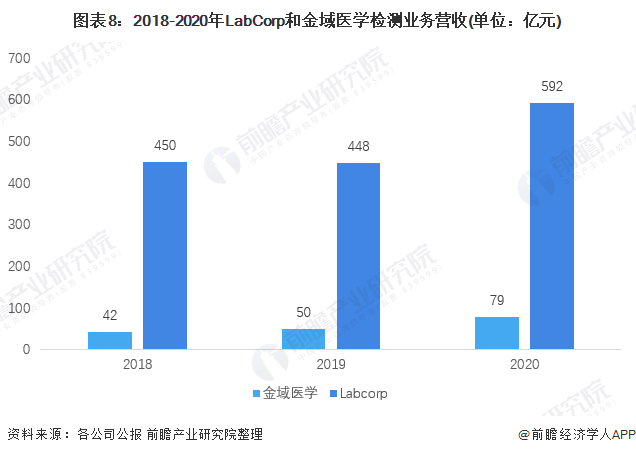

业绩对比:LabCorp是金域医学的7-10倍

在营收方面,2020年,LabCorp的检测业务营收为93亿美元,合计592亿元,总营收为140亿美元,合计895亿元;华大九天检测业务营收为79亿元,总营收为82亿元。

整体来看,无论是检测业务营收规模还是总营收规模,LabCorp均较大,并且大约是金域医学的10倍。随着中国检测需求的不断增加,未来金域医学的营收有望持续增加。

(注:按汇率6.4进行换算。)

(注:按汇率6.4进行换算。)

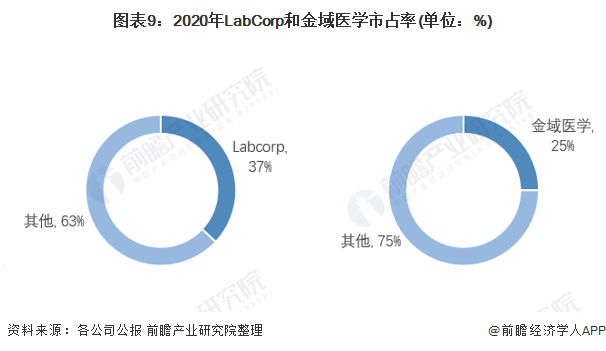

市占有率对比:LabCorp本土市占率高于金域医学

在市占率方面,LabCorp目前是美国市占率最高的企业,市占率高达37%。金域医学虽然为我国第一大独立医学实验室,但是在中国市场占有率仅为25%,金域医学在中国的市场仍有待挖掘。

美国LabCorp V.S. 中国金域医学对比总结

整体来看,LabCorp较金域医学处于绝对领先地位,金域医学在中国的市场份额仍有待高。

以上数据参考前瞻产业研究院《中国独立医学实验室行业前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务