深度解读!共享办公巨型独角兽WeWork能否“借壳改命”?

共享办公行业主要公司:目前国内共享办公行业代表性公司主要有:优客工场(UK.US)、Distrii办伴、ATLAS寰图、创富港、梦想加、氪空间、纳什空间等

本文核心数据: WeWork经营数据、企业业务布局动向

1、发展历程:一度折戟,借壳上市

WeWork曾是一家估值数百亿美元的巨型独角兽企业,在2019年公司首次递交招股书时,估值高达470亿美元,但最终未能成功上市。在IPO搁置长达两年之后,公司终于在2021年10月通过SPAC特殊目的并购的方式在纽约上市。

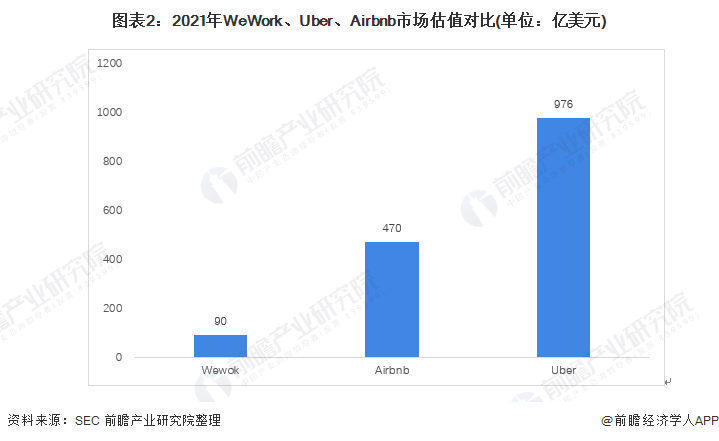

根据SEC数据,WeWork最新估值大幅跳水,2021年初公司估值约为90亿美元,与2019年相差近400亿美元,与曾经并称为共享经济三大巨头的Uber、Airbnb估值相差甚远。

2、发展现状:常年亏损,不容乐观

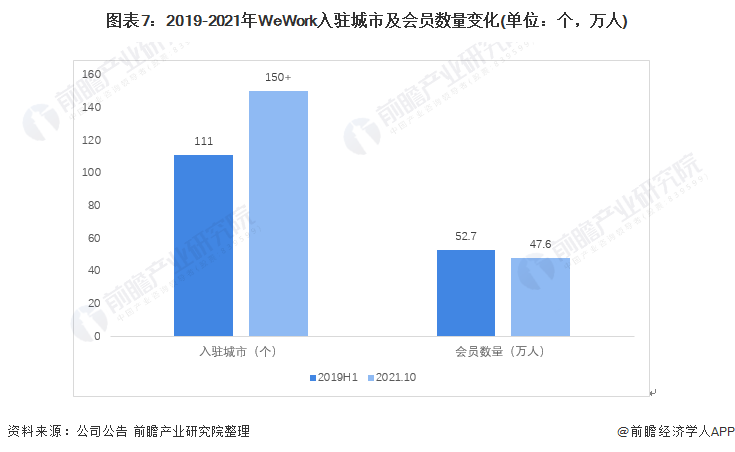

截至2021年,WeWork于全世界150+个城市设立超过850个门店,会员人数超过45万,大于500人规模企业占整体入驻企业比例超过50%。

WeWork上市首日收盘股价大涨超过13%,盘后暴涨近30%,似乎共享办公最坏的日子已经过去,但事实上这家共享办公巨头仍面临这严峻的挑战。

根据公司招股书数据,2019年公司营收大幅上涨,由18.22亿美元升至34.59亿美元,同比上升34.59%,随后陷入停滞,2020年营收为34.16亿美元,同比下降1.24%,2021上半年营收11.91亿美元,预计2021全年营收将进一步下滑。

公司近四年来均处于亏损状态,且净亏损幅度有所扩大,2018净利润-19.27亿美元,2019年幅度同比大幅上升95.85%,净亏损达到37.75亿美元,2020年进一步扩大,达到38.34亿美元,结合最新半年报数据,公司亏损状态仍将持续。

3、公司折戟原因分析

——重资产导致风险过大

相较于其他两个共享经济巨头,WeWork与其仅作为中间商,通过信息差赚取佣金的模式不同,其需要承包装修办公空间后进行租赁,这种赚取租金差的“二房东”方式导致WeWork现金流脆弱,运营风险上升。

根据公司最新招股书数据,WeWork与房东签署租赁合约时长在10-15年区间内,每年租金与场地维护成本占据总营收8成以上;而现阶段公司长期租约合同高达140亿美元,未来最低租赁义务达到470亿美元,相对应的公司租赁承诺为15个月,即未来公司可预期收入为40亿美元。同时WeWork目前办公空间的空置率在45%至52%,接近一半,这意味着公司每赚一美元的同时,就要亏一美元,要想达到收支平衡,WeWork至少需要保持65%的平均进驻率。然而,由于新冠疫情与云计算技术普及,混合办公乃至于居家办公模式有可能成为常态,办公空间市场处于供大于求的状态仍将持续,未来公司经营压力巨大。

——资本拔苗助长

软银集团作为WeWork公司最大投资方,2019年曾作出“3年时间扩张规模,10年时间市值突破10万亿美元”的规划(当时的苹果公司估值也仅达到万亿规模),资本的拔苗助长是导致WeWork的盲目扩张与2019年上市受挫的重大原因。

与软件企业与平台运营模式不同,平台成本每发展一个客户其运营成本基本为0,但共享办公室拓展额外客户有额外成本,规模成本不会变低,故共享办公运营背后需要精细的数据测算,包括选址、承包价格、机会数据预估、限制资源成本等。然而,根据WeWork2019、2021两版申请稿数据,在过去的一年半的时间里,WeWork新进入超过40个城市,但会员数量减少了5万多人——盲目扩展并没有为公司带来预想的业绩。用巨额资金去推高企业的估值,这种让企业插上资本的翅膀蒙眼狂奔的投资逻辑也在遭受深层次的拷问。

4、公司积极自救举措分析

经历了上市折戟、估值暴跌之后的WeWork通过“借壳上市”得以喘息,根据公司2021年招股说明书,公司正在积极剥离不良资产,积极发展核心业务,寻求进一步的发展机会。

——整合资产,业务止损

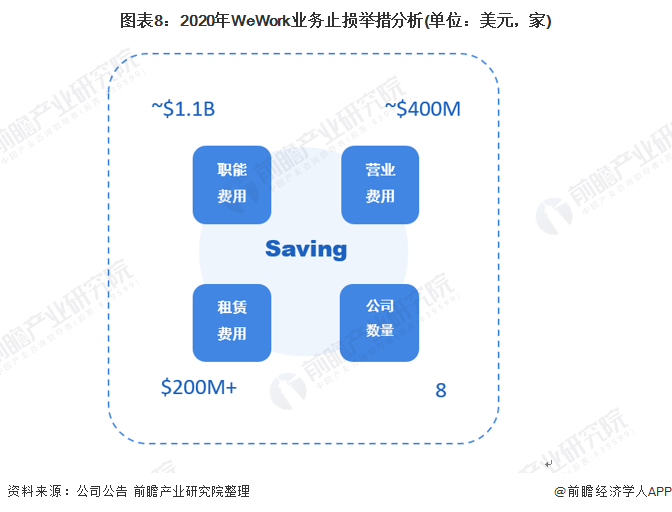

在过去的2020年,WeWork的战略是聚焦核心业务,专注于降低成本,确定盈利路径,退出非核心业务线和表现不佳的资产。

2020年,WeWork通过优化成本结构和核心业务,关闭了Conductor、Flatiron School、Meetup、SpaceIQ、Teem、Waltz等8家公司。由此,WeWork共节省了约17亿美元,其中,包括11亿美元的职能费用,4亿美元的运营成本,以及通过退租以及修订合约节省超2亿美元

——积极转型,提升大客户比例

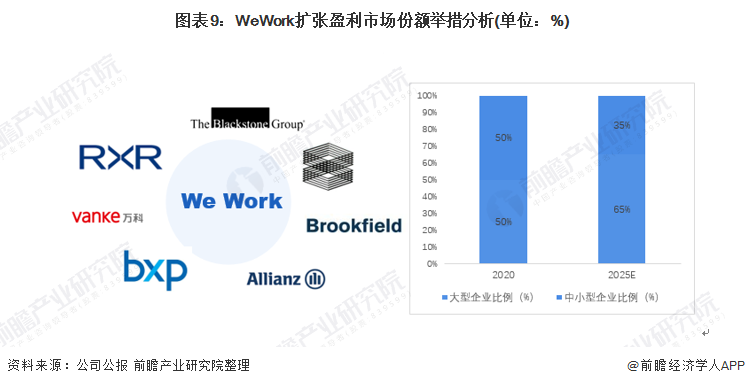

根据WeWork发布消息,现阶段公司为包括黑石、博枫、铁狮门、波士顿地产、RXR Realty等全球领先地产基金,安联等险资机构、以及区域领先地产商(中国万科)等提供轻资产托管服务。

WeWork将专注于盈利市场份额扩张,增加ARPM和轻资产建设,比如通过房地产和平台产品的数字化提高轻资产收入增长。客户群体方面,公司计划扩大大客户比例,未来将500人以上规模的大型企业占比提升至65%,而500人以下的小型和中型企业的占比降至35%。

——2024年初步实现盈利目标

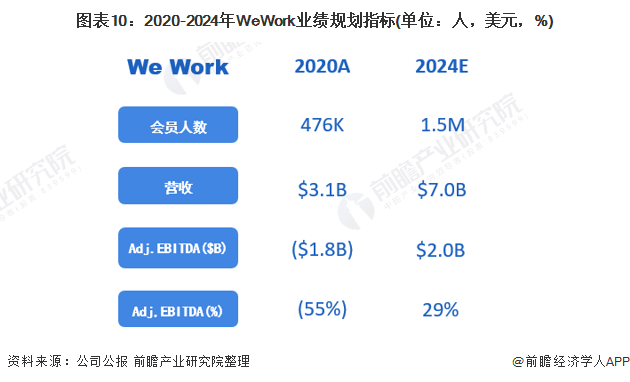

根据WeWork招股书发布消息,公司对未来发展充满信心,预计2024年公司的营收将达到70亿美元(不包括中国公司),税息折旧及摊销前利润(不包括中国公司)由2020年的-1.8亿美元增长至20亿美元。同时,公司的会员数量将增至150万人。

共享办公经营模式固有弊端与曾经的热钱追捧阻碍行业的良性发展,作为业内巨头,WeWork成功借壳上市为从业者与投资者燃起信心,风物长宜放眼量,WeWork能否“改命成功”仍有待观察。

以上数据参考前瞻产业研究院《中国联合办公行业商业模式与招商引资分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务