预见2022:《2022年中国汽车芯片行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市企业:目前国内汽车芯片行业的上市公司主要有四维图新(002405)、兆易创新(603986)、全志科技(300458)、高鸿股份(000851)、闻泰科技(600745)、中颖电子(300327)、东软载波(300183)、比亚迪(002594)

行业概况

1、定义

汽车芯片是指用于车体汽车电子控制装置和车载汽车电子控制装置的半导体产品。汽车芯片大致可以分为:主控芯片、MCU功能芯片、功率芯片、存储芯片、通信芯片及其他芯片(传感芯片为主)六大类。

2、产业链剖析:汽车芯片制造为重要一环

汽车芯片的产业链中,上游一般为基础半导体材料(硅片、光刻胶、CMP抛光液等)、制造设备和晶圆制造流程(芯片设计、晶圆代工和封装检测);中游一般指汽车芯片制造环节,包括智能驾驶芯片制造(GPU芯片、FPGA芯片、ASIC芯片),辅助驾驶系统芯片制造(ADAS芯片)、车身控制芯片制造(MCU芯片)等;下游包含了汽车车载系统制造、车用仪表制造以及整车制造环节。

汽车芯片产业链涉及多个行业和企业,上游的重点企业有原材料企业东京应化、晶瑞股份、日本信越等,芯片制造设备企业晶盛机电、日立科技等,远景制造企业台积电、格罗方德等;

中游汽车芯片制造重点企业有瑞萨电子、赛灵思、德州仪器、意法半导体、英飞凌等;下游的重点企业则主要为车载仪器、系统及整车制造领先企业。

整体来看,汽车芯片产业链的重点企业基本为国外企业,国内的领先企业数量很少。

行业发展历程:汽车芯片更多应用于智能领域

中国汽车半导体发展主要分了四个阶段:第一阶段(1970年以前),主要以传统车载音响喇叭及点火装置为主;第二阶段(1970-1980年),主要以动力及制动系统为主,涉及ABS、EPS等等;第三阶段(1980-1990年)主要以胎压监测、ESC、道路监测等主动安全产品;第四阶段(2000年-至今)涉及到越来越多的驾驶辅助、智能座舱、新能源等系统。

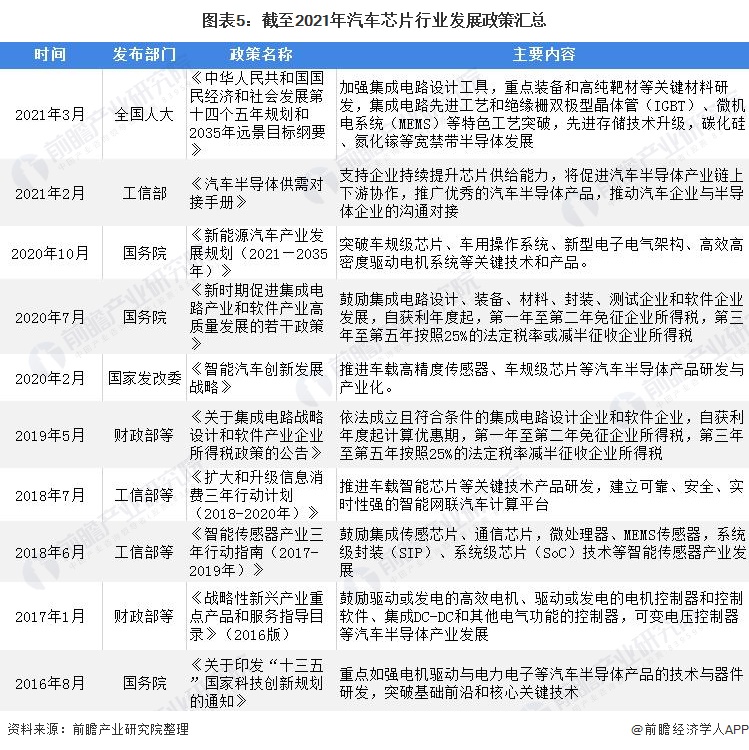

行业政策背景:政策推动行业发展

汽车半导体是汽车的核心部件,持续的政策红利推动行业快速发展。半导体广泛分布于汽车的各个控制及电源管理系统,是整车机构部件的“大脑”,协调汽车的正常驾驶功能。为了促进汽车半导体产业的快速发展,弥补国内相关产业的不足,国家持续密集发布了一系列关于汽车半导体的政策法规,支持汽车半导体行业不断完善产业链和持续实现技术突破,为产业的健康发展保驾护航。

行业发展现状

1、电动车功率半导体使用量大幅提升

根据Strategy Analytics数据,在传统燃油车中,MCU价值占比最高,达到23%;其次为功率半导体,达到21%;传感器排名第三,占比为13%。

而在纯电动车型中,功率半导体使用量大幅提升,占比最高,达到55%,其次为MCU,达到11%;传感器占比为7%。

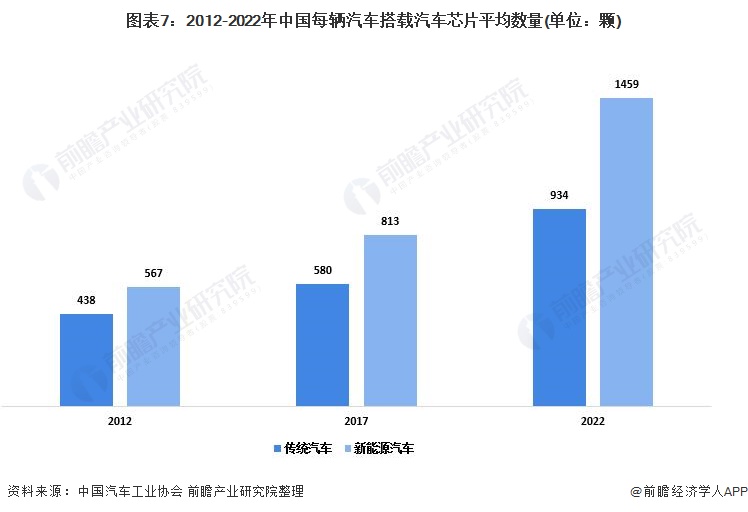

2、新能源汽车的芯片使用量要普遍高于传统燃油汽车

根据中国汽车工业协会介绍,现代化汽车的车载芯片数量越来越多,并且新能源汽车的芯片使用量要普遍高于传统燃油汽车,预计2022年,中国传统燃油汽车的汽车芯片使用数量为每辆车934颗,中国新能源汽车平均芯片数量将高达1459颗。

根据2017和2022年的车辆搭配的芯片数量,取两者平均数来测算2020年我国每辆汽车搭载芯片数量,即每辆传统汽车搭载芯片757颗、每辆新能源汽车搭载芯片1136颗。依此估算出2020年我国汽车芯片需求量约为196.13亿颗。

3、中国汽车芯片进口依赖度较高

由于设计、生产等方面的技术差距较大,至今我国未形成具备国际竞争力的汽车芯片供应商,在汽车芯片领域的市场份额较低,整体来看,我国汽车芯片进口依赖度高达95%左右,缺芯背景下海外汽车芯片厂商供应短缺增加了国内厂商的供应链导入机会,汽车芯片国产替代进程有望全面提速。我国汽车芯片产业链上已逐步涌现出以斯达半导、北京君正、士兰微、韦尔股份、闻泰科技等为代表的具备竞争力的企业。我国汽车芯片优秀企业有望借行业景气周期与国产替代共振迅速崛起,缩短在各领域的主要差距并不断提升自主率。

从我国汽车芯片的市场金额规模来看,中国汽车用芯片进口率高达95%,先进传感器、车载网络、三电系统、底盘电控、ADAS(高级驾驶辅助系统)、自动驾驶等关键系统芯片均被发达国家企业垄断,导致我国汽车的芯片成本费用一直较高。据中国汽车芯片产业创新战略联盟介绍,我国汽车芯片的费用,2019年约400美元/车,2022年将达到600美元/车,由此估算2020年在467美元/车左右。

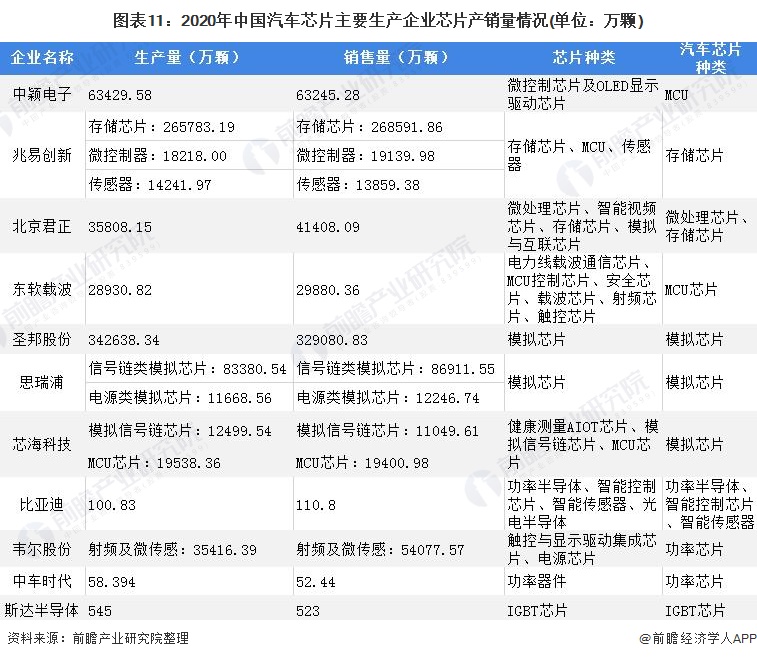

4、中国企业产品基本覆盖所有汽车芯片种类

目前,中国企业汽车芯片产品基本覆盖所有汽车芯片种类。在MCU芯片方面,2020年中颖电子产量6.34亿颗,东软载波产量2.89亿颗;在存储芯片方面,兆易创新存储芯片产量26.58万颗;在模拟芯片方面,思瑞浦产量8.34亿颗,新海科技产量1.25亿颗。

行业竞争格局

1、区域竞争:广东企业数量最多

从我国汽车芯片制造企业区域分布来看,我国汽车芯片制造企业主要分布在东部和华南地区。其中,广东省汽车芯片制造企业数量最多。西部地区企业数量较少。

2、企业竞争:闻泰科技成为国内最大的汽车半导体公司

近年来,我国企业通过收购,将海外优质汽车半导体资产进行整合,为国产替代打开成长空间,成为我国汽车半导体产业快速发展的主要驱动力。而部分在消费级半导体领域做强做大的成熟企业,也在逐步开拓车规级市场的业务。同时部分国内传统汽车厂商也开始注重产业链上下游延拓,积极布局汽车半导体产业。另外在ADAS、智能网联这些汽车半导体新兴领域,国内汽车半导体初创企业不断涌现。外部收购、成熟企业布局车规半导体业务、以及新兴领域创业,成为目前支撑我国汽车半导体发展的主要路径。2019年,闻泰科技收购安世半导体一举成为国内最大的汽车半导体公司。

行业发展前景及趋势预测

1、进口替代&汽车电动智能将来单车半导体价值量显著

目前国内在半导体领域有所突破,虽然在汽车级半导体仍处于弱势地位,但是在家电、工业等领域逐渐实现进口替代。在汽车级IGBT领域,比亚迪取得突破。斯达半导部分产品应用于新能源车领域。这些是中国在汽车级半导体领域获得突破的迹象。此外,国内上市公司通过资本运作,收购整合全球主要半导体企业,比如闻泰科技收购安世半导,韦尔股份收购豪威科技。通过并购叠加内生发展,中国汽车级半导体有望获得大的突破,实现进口替代。相关汽车半导体企业有望深度受益进口替代&汽车电动智能带来单车半导体价值量显著提升机遇。预计到2026年,我国汽车芯片行业市场规模将达到288亿美元。

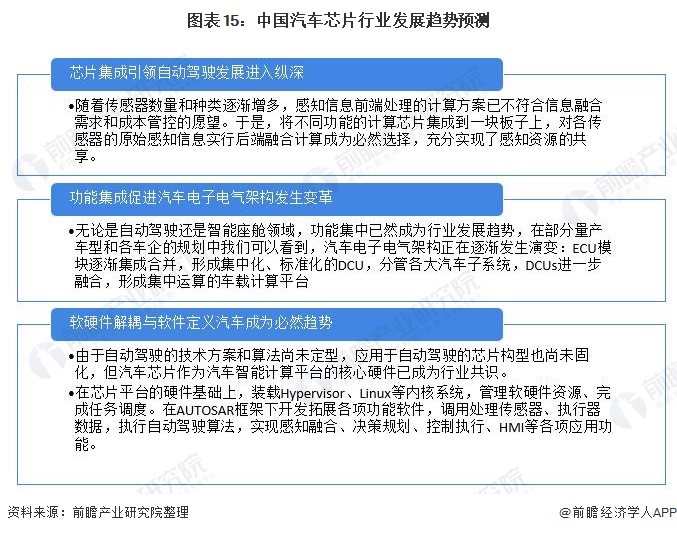

2、芯片集成将引领自动驾驶发展进入纵深

未来,我国汽车芯片行业将呈以下发展趋势:

以上数据参考前瞻产业研究院《中国汽车芯片行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务