预见2022:《2022年中国生活垃圾处理行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:瀚蓝环境(600323)、富春环保(002479)、绿色动力(601330)、上海环境(601200)、中国天楹(000035)、伟明环保(603568)、启迪环境(000826)、维尔利(300190)、光大环境(00257.HK)、粤丰环保(01381.HK)、华光股份(600475)、杭锅股份(002534)、华西能源(002630)等。

本文核心数据:市场规模、垃圾产生量、企业数量等。

行业概况

1、定义

根据《中华人民共和国固体废物污染环境防治法》的定义,生活垃圾是指在日常生活中或者为日常生活提供服务的活动中产生的固体废物以及法律、行政法规规定视为生活垃圾的固体废物。处置,是指将固体废物焚烧和用其他改变固体废物的物理、化学、生物特性的方法,达到减少已产生的固体废物数量、缩小固体废物体积、减少或者消除其危险成份的活动,或者将固体废物最终置于符合环境保护规定要求的填埋场的活动。

2、产业链剖析

我国生活垃圾处理产业链分为产业链中上游和下游,其中中上游主要包括生活垃圾处理的设备供应和生活垃圾收集、分类和转运。生活垃圾处理行业处在产业链下游,主要包括垃圾焚烧处置、卫生填埋处理和其他处理技术以及资源回收。

我国生活垃圾处理上游设备供应商主要包括华冠科技、三盛环保、美天环保、北汽福田等企业,我过生活垃圾收集、分类、转运则主要由相关地区环卫部门负责。在下游生活垃圾处理代表企业则包括紫科环保、洁绿股份、东江环保等。

行业发展历程

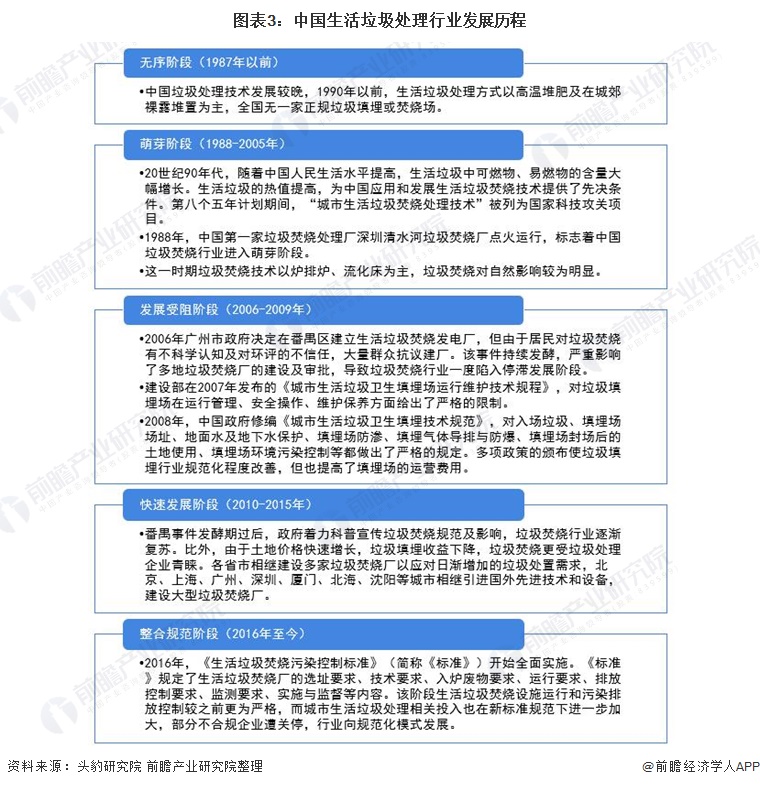

我国生活垃圾处理行业发展经历了无序阶段、萌芽阶段、发展受阻阶段、快速发展阶段、整合规范阶段等多个阶段。详细发展历程如下:

行业政策背景

近年来,中国已经制定和出台了大量的有关生活垃圾处理的法律、法规、行业标准与鼓励政策。这些法律、法规以及行业标准机制建设,是中国生活垃圾处理产业快速有序发展的基本保证。

行业发展现状

——生活垃圾处理总体市场规模:市场规模超500亿

据垃圾焚烧市场规模测算逻辑,前瞻对于垃圾焚烧市场进行了详细测算。结合垃圾焚烧技术在生活垃圾无害化处理占比,前瞻倒推出生活垃圾处理行业总体市场规模变动情况。

根据测算数据,2011-2020年我国生活垃圾处理行业市场规模呈现波动上升趋势,2020年我国生活垃圾处理行业市场规模为582.78亿元,同比增长2.49%。

注:市场规模数据测算受小数点保留影响可能会存在一定误差,下同。

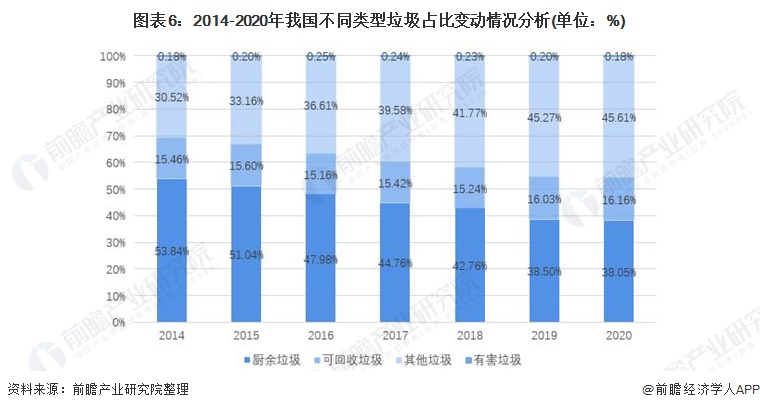

——按垃圾类型分生活垃圾处理市场:厨余垃圾占比收缩

生活垃圾处理行业发展受到不同类型生活垃圾产生量的较大影响,随着我国垃圾处理能力的不断提高,基于不同垃圾产生量规模,生活垃圾处理压力也存在一定差异,因此按垃圾类型分生活垃圾处理市场分析中主要考量不同类型生活垃圾产生量规模。

根据前瞻测算数据来看,2014-2020年我国厨余垃圾一直占据主要地位,但随着社会发展,人们环保意识的不断加强,以及“光盘行动”等减少餐后厨余垃圾浪费等一系列环保行动的深入人心,从2014年开始我国生活垃圾中的厨余垃圾占比呈现下降趋势,可循环垃圾和其他垃圾占比则呈现上升趋势。2020年我国厨余垃圾占比为38.05%,可循环垃圾占比为16.16%。

1、厨余垃圾处理市场:产生量规模稳定

随着餐饮业的高速发展,餐厨垃圾产量也迅速增长。2015年全国餐厨垃圾产生量达9475万吨,日均产量达26万吨/日。从统计数据来看,2015年厨余垃圾数据统计主要受到家庭厨余垃圾统计口径影响较大,除去2015年数据影响。根据前瞻数据测算来看,2014-2020年我国厨余垃圾变动幅度较小,2020年受疫情影响,我国餐厅厨余垃圾产生量规模收缩,但与此同时家庭厨余垃圾产量同比上升,因此总体来看我国厨余垃圾产生量变动幅度不大,2020年我国厨余垃圾产生量为9059.9万吨/年,同比下降0.11%。

注:厨余垃圾产生量测算基于诸多假定,数据仅供参考。

2、有害垃圾处理市场:产生量规模有收缩趋势

在生活垃圾定义中剔除了家电等大件产品废物,余下的有害垃圾中电子器件的电池占据主要地位。根据国家统计局统计数据,我国每年生产电子产品中移动通信手持机、微型计算机设备、笔记本计算机、组合音响、照相机、数码照相机均有可能产生电池废弃物,从而产生有害垃圾。结合不通电子器件数量和对应电子器件电池使用寿命,前瞻通过测算得到了2011-2020年有害垃圾产生量规模变动情况。从数据来看,2017-2018年我国电子器件电池产生的有害垃圾规模基本到达顶峰,2018年之后,有害垃圾的产生量呈现下降趋势,2020年我国有害垃圾产生量规模约为42.23万吨,同比下降11.37%。

注:有害垃圾生产量估测基于众多假设,估测结果仅供参考。

3、可回收垃圾处理市场:产生量规模呈上升趋势

根据有关文献测算,2011年我国生活垃圾回收率为17%,2015年生活垃圾回收率回落至15.6%,根据其测算模型,前瞻估测我国生活垃圾处理量占生活垃圾清运量比重的增速能较好反映该垃圾回收率增速,基于此,前瞻对我国生活垃圾回收处理率进行相关测算。结合该处理率和我国生活垃圾产量,测算我国生活垃圾中可回收垃圾产生量。

从数据来看,2013-2020年我国可回收垃圾规模呈现波动上升趋势,2020年我国可回收垃圾产生量规模约为3847.88万吨,同比上升1.85%。

注:可回收垃圾生产量估测基于众多假设,估测结果仅供参考。

——按垃圾处理技术分生活垃圾处理市场:生活垃圾焚烧无害化处理逐渐占据主要地位

我国的垃圾处理呈现出以卫生填埋为主、焚烧处理提升和堆肥处理衰退的特点,从2019年我国固废处理厂、固废处理能力和固废处理量的分布来看,卫生填埋占所有垃圾处理方式50%左右,但由于用地紧张和二次污染,填埋已经出现瓶颈。我国生活垃圾无害化处理的方式主要有三种:卫生填埋、堆肥和焚烧。据国家统计局统计数据显示,2019年,全国城市生活垃圾无害化处理量为1.31亿吨,2019年增加到了2.4亿吨。其中,卫生填埋处理量为1.09亿吨,占45.6%;焚烧处理量为1.22亿吨,占50.7%;其他处理方式占3.7%。无害化处理率达99.2%,比2018年上升2个百分点,说明我国城市垃圾处理开始以垃圾焚烧为主,且焚烧处理量首次超过卫生填埋处理量。

根据初步统计,2020年全国城市生活垃圾填埋和焚烧的比例预计约为40%和55%,垃圾焚烧将逐步成为生活垃圾处理的主要方式。

注:截止2021年9月,官方还未公布2020年相关数据,2020年数据为前瞻结合当年及往年情况对其进行的测算数据,届时以官方公布数据为准。

1、生活垃圾填埋市场规模

根据全国生活垃圾处理市场规模和生活垃圾填埋处理占比,前瞻测算出我国生活垃圾卫生填埋市场规模。

从测算数据来看,我国生活垃圾填埋市场规模在2017年达到峰值,为276.62亿元。2017年之后我国垃圾填埋市场规模呈现逐年下降趋势,2020年我国垃圾填埋市场规模为233.11亿元,同比下降10.08%。

2、生活垃圾焚烧市场规模

从垃圾发电行业的营收途径来看,垃圾发电行业收入主要来源于垃圾焚烧处理收益和垃圾发电售电收益,因此前瞻对于垃圾发电行业市场规模测算也从这两个方面入手。

在垃圾焚烧处理单间层面,通过整理行业统计资讯获悉,2016年之前我国垃圾发电行业低价竞争态势明显,在竞标过程中垃圾焚烧处理单价被压低,当时的行业分析师在进行市场测算时认为垃圾焚烧发电的处理单价仅为60元/吨左右,2016-2017年在经历过一系列行业整治之后,在2018年垃圾焚烧处理平均单价重新升至66.7元/吨,之后行业平均单价则保持在了70元/吨以上,2019年和2020年垃圾焚烧处理平均单价分别为73元/吨和76.8元/吨。

在上网电价定价层面,2020年垃圾发电政策补助退坡之前,我国垃圾发电上网电价基本稳定在0.65元/千瓦时,假定我国吨垃圾发电量在统计区间内保持在280千瓦时,上网比例为90%,基于此定价模式测算我国垃圾发电售电收入规模。

通过对上述两个层面进行分别测算并加总,最终得出我国垃圾发电行业市场规模情况,从测算数据来看,2015-2020年我国垃圾发电行业市场规模呈现逐年上升趋势,2020年我国垃圾发电市场规模为320.53亿元。

3、生活垃圾处理渗滤液产生量规模

由于我国目前垃圾分类尚不完善,生活垃圾含水量一般都在50%以上,因此垃圾填埋场产生的渗滤液一般占垃圾填埋量的35%-50%(重量比),部分地区受地域、降水等的影响,垃圾填埋场渗滤液的产量占垃圾填埋量甚至可达到50%以上。

而我国垃圾焚烧厂产生的渗滤液则主要来自于新鲜垃圾在垃圾储坑中发酵熟化时沥出的水分。目前,我国垃圾焚烧厂产生的渗滤液一般占垃圾焚烧量的25%-35%(重量比),部分地区超过35%以上。

前瞻按照垃圾填埋厂产生的渗滤液占垃圾填埋量的40%,垃圾焚烧厂产生的渗滤液占垃圾焚烧量的30%,垃圾综合处理厂产生的渗滤液占垃圾综合处理量的35%,对近年全国渗滤液产生量进行推算,2010-2019年我国垃圾渗滤液产生量逐年增长,2019年,我国渗滤液产生量达到8548万吨,较2018年增长7.21%。

行业竞争格局

1、区域竞争:江苏省注册企业分布最多

根据本报告对于生活垃圾处理行业归属国民经济行业分类定义,前瞻对企查猫在生活垃圾处理行业注册企业数据进行筛选,截止2021年9月13日,我国生活垃圾处理存续和在业企业累计15712家。从分布来看,我国生活垃圾处理行业注册企业最多省份为江苏省,累计注册企业2310家,其次为浙江省,累计注册企业1413家。除去东部沿海地区,中西部地区四川省和陕西省累计注册企业也较多,分别为1214家和918家。

2、企业竞争:行业参与者总体较多

中国积极的环保政策取向给垃圾处理市场带来巨大的投资机会。综合分析有以下特点:

1)国际巨头纷纷进军国内市场,如美国废弃物管理公司(占有美国市场1/3份额)、威立雅环境等,凭借其雄厚的资本实力和先进的运营管理经验,通过在国内设立公司、参股国内专业企业等途径,在国内市场占有一席之地;

2)国内老牌运营企业,如上海环境和光大环境等,凭借良好的企业背景和专业经验,牢牢把控国内市场的主要份额;

3)一批类似的环保企业,如首创股份(600008)也正式涉足垃圾处理行业。

在上市公司中,垃圾处理投资运营类具有竞争力的上市企业主要包括:瀚蓝环境、富春环保、绿色动力、上海环境、天楹股份、伟明环保等。工程承包类上市公司主要有启迪环境、维尔利、光大环境、粤丰环保等。设备提供上市公司主要是华光股份、杭锅股份、华西能源等。

行业发展前景及趋势预测

——行业发展前景:不同上网电价衍生不同市场规模

基于垃圾焚烧市场规模测算逻辑,受垃圾焚烧定价政策影响,前瞻对于未来垃圾焚烧上网电价做了0.65元/千瓦时、0.55元/千瓦时和0.45元/千瓦时三种情况的预测,因此在生活垃圾处理市场规模测算时也基于此进行不同类型规模预测。

通过不同生活垃圾处理技术市场预测规模加总,前瞻预估未来生活垃圾处理上网电价仍然保持0.65元/千瓦时,则2026年生活垃圾处理行业预计市场规模或为817亿元,若电价下降至0.55元/千瓦时,则2026年预计市场规模或为758亿元;若电价下降至0.45元/千瓦时,则2026年预计市场规模或为698亿元。

注:受测算数据保留小数点影响,测算数据可能存在一定误差。

——行业趋势预测:垃圾焚烧处理占比进一步扩大,填埋气体发电或迎来较好发展

《生活垃圾卫生填埋场运行监管标准》的出台为我国生活垃圾填埋场监管体系的构建奠定了基础,随着我国填埋场建设运营PPP模式的不断推广,填埋场监管制度将得到更好地执行。“十三五”期间政府继续加大存量垃圾的治理力度,老旧填埋场逐渐退出我国生活垃圾无害化处理的舞台,此举将促成各城市生活垃圾处理新格局的形成。未来,我国垃圾填埋厂或将迎来较大规模的整改和规范发展,填埋场气体发电厂或将成为整改重点领域。

前瞻初步估测,2020年我国垃圾焚烧处理占比已经超过50%,垃圾焚烧逐步成为我国生活垃圾处理主流方式,未来垃圾焚烧无害化处理方式在生活垃圾处理行业占比或将进一步扩大,垃圾焚烧发电市场发展前景广阔。

以上数据参考前瞻产业研究院《中国生活垃圾处理行业发展前景与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务