预见2021:《2021年中国瓦楞包装产业全景图谱》(附市场供需、竞争格局、发展前景等)

瓦楞包装产业主要上市公司:目前国内瓦楞包装行业的上市公司主要有合兴包装(002228);裕同科技(002831);山鹰纸业(600567);美盈森(002303);劲嘉股份(002191);大胜达(603687)等。

本文核心数据:箱纸板产量

产业概况

1、定义:

瓦楞纸箱是指使用瓦楞纸板经过印刷、模切、钉箱或糊盒制成的包装用纸容器。作为一种外包装,瓦楞纸箱主要起到运输过程中的储存、保护作用,其印刷内容可还起到美化外观、展示产品、广告宣传的作用。与金属、塑料、玻璃包装产品相比,瓦楞纸箱废弃物较少、易于回收再利用,并且印刷时主要采用无毒易分解的环保水性油墨,是公认的“绿色包装产品”,广泛地应用于家电、电子产品、IT、食品饮料、图书、日化、纺织品等下游行业中。

瓦楞包装属于纸包装的一种,是指用纸和纸板等原材料,进一步加工制成纸制品的生产活动;并利用加工制造出来的瓦楞纸、纸板、纸箱、纸盒等进行相关行业产品包装服务的一系列活动。

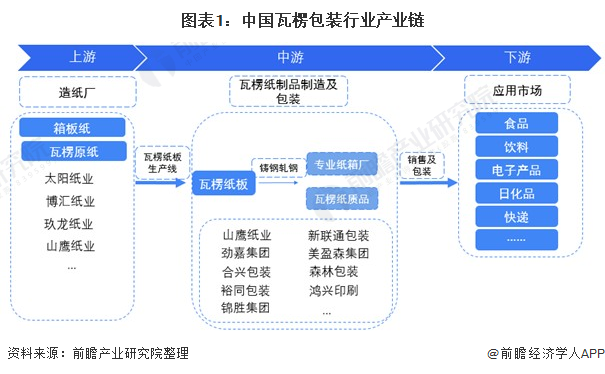

2、产业链剖析:

在纸箱制造的产业链上,一级厂为原纸企业,即那些受益于纸价大涨的企业,二级厂为纸板厂,比如生产瓦楞纸、箱板纸的企业,三级厂为纸箱厂。箱板瓦楞纸包装行业作为典型的中游行业,以上游造纸企业生产的箱板瓦楞纸原纸作为原材料,将瓦楞纸箱产成品提供给下游食品饮料、电子、家电等消费领域公司以及物流快递公司。

产业发展历程:行业处在平稳发展期

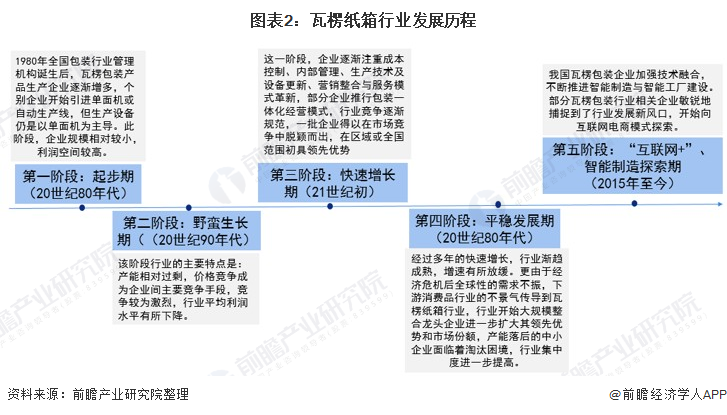

目前,我国瓦楞纸箱行业已形成一个完整、合理的产业系统,从改革开放后开始具体可以概括为以下四个阶段:第一阶段(20世纪80年代)为起步阶段。第二阶段(20世纪90年代)为野蛮生长阶段。第三阶段(21世纪初)为快速增长阶段。第四阶段(2011年起至今)为平稳发展阶段。

经过多年的快速增长,行业渐趋成熟,增速有所放缓。当前,在互联网时代下,智能制造成为企业生产技术发展融合的主要趋势,此外,互联网的发展带动电商行业的快速爆发,对拉动瓦楞包装行业的发展有着重要作用。更由于经济危机后全球性的需求不振,下游消费品行业的不景气传导到瓦楞纸箱行业,行业开始大规模整合龙头企业进一步扩大其领先优势和市场份额,产能落后的中小企业面临着淘汰困境,行业集中度进一步提高。

上游供给情况:供需缺口逐渐扩大,市场价回暖

——箱纸板产量、消费量

箱纸板又名麻纸板,是一种专供制作外包装纸箱用的比较坚固的纸板。有一般的和高级的两种。表面平滑,色泽淡黄浅褐,有较高的机械强度、耐折性和耐破性,是生产瓦楞纸箱的主要原料。近年来我国箱纸板产量整体处于缓慢增长态势。根据中国包装联合会统计数据,2020年全年,全国箱纸板完成产量2440万吨,消费量2837万吨。

——瓦楞原纸产量、消费量

除了瓦楞纸板,瓦楞原纸也是生产瓦楞纸箱的重要原料之一,2016年之前瓦楞原纸产量趋于稳定,2016年之后,由于电商网购的大幅增长,带动瓦楞纸箱的需求年不断提升,据2020年造纸协会数据显示,2020年我国瓦楞原纸产量达2390万吨,同比上涨7.7%,消费量2776万吨,需求缺口进一步扩大。

——高强瓦楞纸市场价格回暖

2016年底以来,受国际废纸、煤炭等大宗商品价格上涨影响,叠加环保压力下大量中小纸厂限产、关停的影响,原纸价格波动加剧。以全国高强瓦楞纸的市场价格走势为例,2016年底高强瓦楞纸价格较年初上涨超过50%,随后进入2017年短暂回落后又进入新一轮的疯涨,至2017年10月达到高峰后又迅速回落。因此,2016年底至2017年经历了两轮原纸涨价潮,期间原纸最高价达到最低价的两倍有余。而进入2018年以来,虽然原纸价格仍持续波动,但震幅较2017年大幅减弱。2019年8月开始,价格开始缓慢上涨。

下游发展情况:快递行业成为新的的增长极

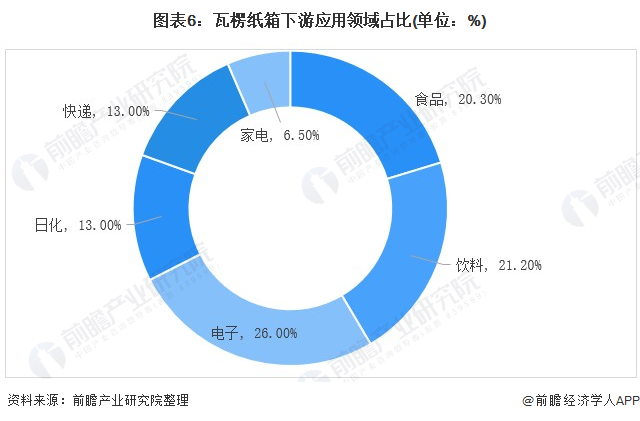

箱板瓦楞纸供给纸箱厂,纸箱厂下游涵盖国内消费(主要为食品饮料及日化用品、家电电子等)及物流运输及出口包装。从行业分布来看,下游电子、食品和饮料用瓦楞包装三者占比为67.5%,快递行业飞速发展促使快递瓦楞包装份额提升。

电商、物流业的迅速发展、规模以上快递单数的指数型增长带来大量箱板瓦楞纸新增需求,成为瓦楞包装行业规模新的增长极。

产业发展现状

1、供给:瓦楞纸箱产量下滑

与世界主要国家相比,我国瓦楞纸箱行业虽然起步较晚,但增长十分迅速。早在2003年,我国便已超过日本成为全球第二大瓦楞纸箱生产国,仅次于美国。我国瓦楞纸箱年产量虽然受短期供求关系有所波动,但是在2014年达到了3807.15万吨,到2020年产量有所下降,为3170.84万吨,2014-2020年复合年增长率为-3%。

2020年,全国瓦楞纸箱产量有所降低,主要是由于疫情影响,各地区1月份和2月份没有正常复工复产。而在剩余的10个月里,瓦楞纸箱产量恢复到正常水平,各地区生产有条不紊。2020年全年,全国包装行业规上企业完成瓦楞纸箱产量3170.84万吨,同比下降3.31%。

2、需求:瓦楞包装消耗量趋稳

从消耗量来看,中国瓦楞纸板市场由2014年的791亿平方米增至2020年的869亿平方米,复合年增长率为1.58%,预计2024年前将将进一步增至949亿平方米,2020年至2024年的年增长率为3.0%。

3、价格:电商平台产品均价及客单价

电商销售额中淘宝占比最大,高达89.76%。淘宝平台瓦楞纸箱产品众多,多以标准尺寸的邮政快递箱为主。销售的此类产品一般是空白箱,没有单独设计印刷图案或者其他规格尺寸,因此价位较低。而天猫平台也大多是此类产品,由于平台入驻成本相对较高以及产品品牌相比淘宝有更高的知名度,因此价格略高于淘宝平台。

淘宝和天猫平台客户以个人及中小企业为主。单次下单数量较多,因此也会有价格上的优势。相对于淘宝和天猫,京东平台上销售的纸箱产品定位更加高端以及定制化。

京东纸箱多用于个人及家庭搬家或收纳物品用。为了方便搬运,大多还分为有扣手和无扣手两种。客户单次购买的数量较低,价格优势不明显。

2020年电商平台销售的瓦楞纸箱产品均价为1.1元。其中淘宝最低,为1.07元;天猫略高于淘宝,为1.11元;京东产品均价最高,达到8.75元。

2020年瓦楞纸箱的电商销售平均客单价为76.12元,其中淘宝为83.91元,天猫最高,为87.05元,京东最低,为65.19元。

淘宝和天猫售卖的瓦楞纸箱主要是有少量电商包装业务需求的个人或者中小卖家,由于业务量并不大,纸箱的单次需求量也不大,但是这部分客户一般复购频次会比较高。

而对于京东上的纸箱买家一般是家庭收纳或者搬家整理东西使用,单次购买量就更少,这部分买家一般更注重纸箱质量、外观和尺寸等要求,虽然购买量低但是由于价格相对较高,所以平均客单价也保持在较高水平。

产业竞争格局

1、区域竞争:

——全球区域竞争:总体趋势向发展中国家转移

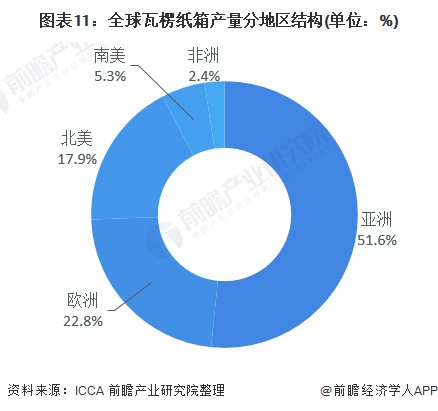

根据国际瓦楞纸箱协会(ICCA)统计数据,目前全球瓦楞纸箱产量主要集中于亚洲市场,占比为51.6%,其次为欧洲和北美,分别为22.8%和17.9%。根据Freedonia预测,全球瓦楞纸箱市场仍将持续增长,尤其是在亚洲、非洲和中东地区,增速将更为稳健,因为这些地区制造业越来越多地使用瓦楞纸箱用于产品包装和运输,“以纸代木”作为运输容器的趋势还将持续。

整体来看,瓦楞包装行业总体趋势向发展中国家转移,中国、印尼等国迅速崛起,发达国家的瓦楞包装行业仍保持缓慢发展态势,美国、日本包装行业巨头地位相对稳定。

——国内区域竞争:

受限于瓦楞纸箱产品的销售半径,瓦楞纸箱生产企业主要分布在下游消费品制造业生产基地附近,珠三角、长三角、环渤海三大地区占了近70%的份额。近年来,随着中央西部大开发、中部崛起等区域经济政策的实施,中西部制造业工业体系逐步完善,带动包括瓦楞纸箱在内的纸包装行业新建产能向中西部转移,行业的地域布局渐趋合理。近年来,行业龙头企业合兴包装、界龙实业等纷纷在中部湖北汉川、西南成都地区投资设厂。

从地区分布看,2020年,瓦楞纸箱产品前十地区分别是广东省、浙江省、河南省、江苏省、四川省、福建省、湖北省、山东省、湖南省、重庆市。其中,广东省瓦楞纸箱产量达475.94万吨,产量占比达15.01%,为我国瓦楞纸箱产量最高的地区。

2020年,从产量增长率来看,除了重庆市同比增长26.72%、山东省同比增长8.89%外,其余八个地区均是负增长。

2、企业竞争:竞争格局愈加复杂

我国前十大瓦楞纸箱企业合计市场份额低于10%,而美国前五大瓦楞纸箱企业占到国内市场份额超过70%,国际间行业集中度比较的结果显示我国瓦楞纸箱行业集中度偏低。

瓦楞包装行业中部分大企业正在进行产品多元化和产业链一体化布局,行业竞争格局将更加复杂。首先,多元化布局使得各包装细分市场的大型企业开始进入其他细分市场或新兴行业,竞争由一个市场扩散到多个市场甚至多个行业,跨界竞争更加频繁;其次,行业初步萌发了一体化趋势,未来,占据材料成本优势的企业将成为瓦楞包装行业的有力竞争者;最后,在大客户之外,中小微等长尾客户将成为未来营收增量的重要来源,供应链平台、产业互联网和柔性生产线等将成为获取长尾客户的重要方式。

在中国智能制造的大背景之下,纸包装行业也开始了产业升级与转型发展。智能制造、“互联网+”等发展模式已经在行业中开始起步,自动化生产线、数字化车间、现代物流等已经在一部分规模以上企业兴起并形成一定规模。如:行业头部企业厦门合兴包装成立了联合包装网,从事“互联网+包装”的尝试,且业务发展良好;此外,美盈森、裕同、劲嘉等不少企业均已注入互联网基因,进军智能制造领域或云印刷等市场,纸包装及印刷产业的互联网化将掀起巨变,行业整合将迎来新的力量。

产业发展前景及趋势

相比国外人均瓦楞纸板消费,我国瓦楞包装消费市场存在较大的发展空间,此外供应商方面,龙头企业也纷纷跨区域多点布局生产基地,以此响应下游客户包装需求,扩大生产规模。瓦楞产品向中高档化方向发展,同时不少企业企业从生产商向包装解决方案提供商转变等趋势。

更多行业相关数据请参考前瞻产业研究院《中国瓦楞包装行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务