2021年中国男装行业市场规模与竞争格局分析 男装市场集中度较低

主要上市企业:七匹狼(002029)、九牧王(601566)、海澜之家(600398)、报喜鸟(002154)

本文核心数据:男装行业市场规模、男装行业市场集中度、主要企业利润率、服装行业库存、主要企业存货周转率

对于国内男装行业来说,经过多年的发展已经成为服装业中一个成熟的子行业,生产、管理、营销、品牌树立等各个环节上都是日趋合理和完善。本文将从市场规模、市场集中度、利润水平和库存情况四个方面对目前男装行业发展现状进行分析,展示目前男装行业的优势以及面临的问题。

市场规模逐渐扩大

近年来,我国男装市场稳定扩容,在整体消费增速放缓的大环境下依然保持了稳定的成长性。我国男装产业具备了一定的规模,形成了独具特色的产业集群,而且男装成衣工艺技术有了大幅提高,企业运营更多元化、专业化,国际化程度已有明显提高。

2009-2019年,我国男装行业市场规模由3081亿元增加至5959亿元,年均复合增长率为6.82%。2020年受疫情影响,中国男装行业市场规模大幅下降至5108亿元,降幅达到14.28%。

男装市场整体利润水平较高

从我国主要男装品牌的利润水平来看,2018-2020年,我国主要男装品牌的毛利率水平均保持稳定。在四大品牌中,九牧王和报喜鸟毛利率水平较高,九牧王均维持在55%以上且接近60%的水平,报喜鸟则持续高于60%。

2021年第一季度,四家男装企业毛利率水平分别为七匹狼38.25%、九牧王60.38%、海澜之家42.91%、报喜鸟67.14%。

市场集中度不高

2020年,中国男装行业CR5为13.6%,CR10为20.4%,市场集中度并不高,但男装市场集中度自2013年持续提升,截至2020年,CR5提升了6个百分点,CR10提升了7个百分点,头部品牌提升更为明显,海澜之家贡献最大,提升2.9个百分点。

2020年,市占率前三的品牌分别为海澜之家、Adidas和优衣库,2020年市占率分别为5.0%、2.4%和2.1%。FILA男装位列第6位,市占率1.5%,安踏男装位列第7位,李宁位列第9位,利郎和九牧王位列第16和17位,市占率不足0.9%。

库存问题较严重

2012年以前,我国服装零售行业经历了十年的黄金发展期。但在2012年之后,行业运营环境变得愈发复杂,先后暴露出高库存及单店运营能力不强等问题,加之零售景气度下滑,服装零售企业依靠价格提升及外延扩张已无法持续支撑自身的增长,增速出现明显放缓。在此背景下,自2012年底开始,各服装零售企业陆续展开了渠道调整之路,展开了渠道精简、供应链整合、提高零售能力、打通全渠道等等,开启了品牌整合和单店质量提升阶段。

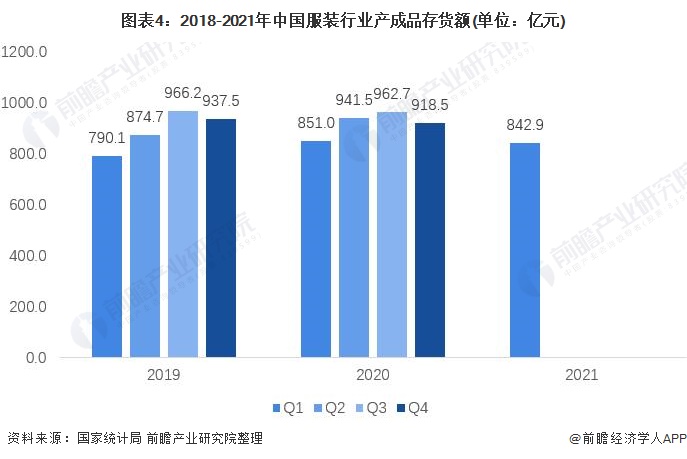

目前来说,服装行业的库存问题仍然很难根除,根据国家统计局统计数据显示,2020年末,中国服装产成品存货额达到918.5亿元,较2019年减少了19亿元。2021年第一季度末,我国服装行业产成品期末存货额为842.9亿元,同比减少8.1亿元。

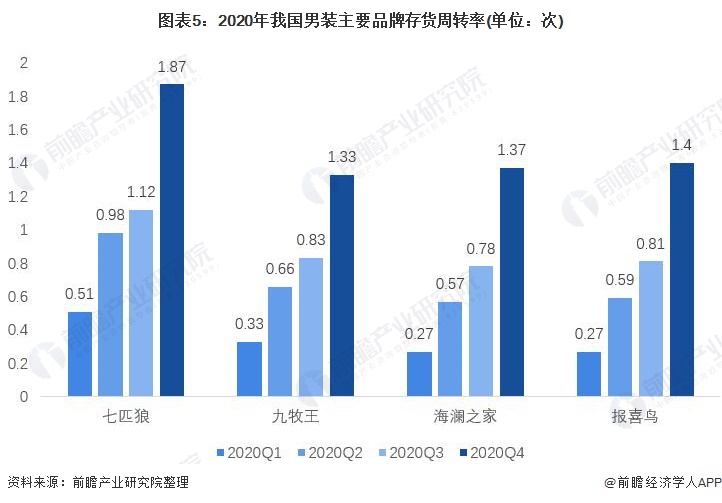

2020年末,四家男装企业年末存货额分别为七匹狼10.1亿元、报喜鸟7.1亿元、九牧王7.6亿元、海澜之家74.2亿元;存货周转率分别为七匹狼1.87次、报喜鸟0.81次、九牧王1.33次、海澜之家1.37次。男装企业普遍存货周转率较低,存货周转速度较慢。

总结

随着我国经济发展,居民生活水平持续提高,人们对于服装方面的支出会继续加大。男装作为服装行业重要的子行业,也将进一步发展,市场规模将呈扩大趋势。同时,现代管理技术的不断进步、完善,可能在不久的将来,服装行业库存较高、存货周转率普遍偏低的问题将得到更好的解决。

以上数据来源于前瞻产业研究院《中国男装行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务