预见2021:《2021年中国专用车行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:福田汽车(600166)、江淮汽车(600418)、长安汽车(000625)、东风汽车(600006)

本文核心数据:产量 销量 补贴政策

行业概况

1、定义

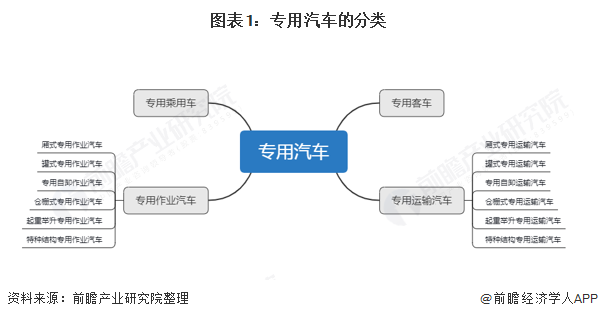

目前,关于“专用汽车”术语,世界各国尚无统一的标准,各国对“专用汽车”这一术语的理解也不尽相同。在美国和英国的汽车资料中称为“特种汽车”,它包括客车、平头货车、柴油货车、市政送货车、三轮、大轮货车、救护车和殡仪车等,也有称为“专用汽车”,主要指消防车、救护车、机场用车和银行用车等。

在我国,根据国家标准QC/T836-2010《专用汽车类别及代码》,专用汽车是指装备有专用设备,具备专用功能,用于承担专门运输任务或专项作业以及其他专项用途的汽车。按照功能进行细分,专用车可以分成物流车、工程车和作业车。

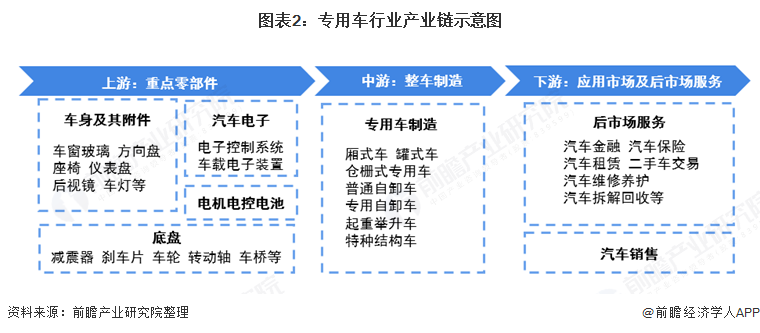

2、产业链剖析:产业链辐射范围广

从专用车产业链来看,专用汽车行业上游产业链涉及车身及其附件、汽电子控制系统、底盘等传统汽车重点零部件;中游产业链为专用车整车制造商;下游为汽车销售和后市场服务,其中后市场服务主要包含汽车金融、汽车保险、汽车租赁、二手车交易、汽车维修养护和汽车拆解回收等。产业链辐射范围较广。

从专用车行业企业全景图谱来看,专用车行业的上游重点零部件主要包含汽车电子、底盘、车身及其附件等部分,其中汽车电子供应企业主要为均胜电子、立讯电子和银轮股份等;底盘包括天纳克、三花智控和米其林。中游传统燃料专用车制造厂商包括北汽福田、三一汽车、中国一起和中联重科等。下游专用车汽车金融主要包含上汽通用和大众汽车金融;汽车保险包含人保车险、太平洋车险和平安车险等;汽车拆解回收服务商包含马鞍山钢铁、山东中坛和湖南宝利荣;汽车维修养护包含博世、米其林和爱义行。

除传统燃料专用车外,近几年专用车行业也发展出了新能源专用车细分市场,以满足国家对于碳排放和节能环保的政策要求。新能源汽车中游主要为零部件,包括电池、电控、电机、汽车电子等,其中汽车电池供应企业包括宁德时代、比亚迪等;电机主要供应企业为汇苏州汇川、苏州绿控和大地和电气等。中游新能源专用车制造厂商包含开瑞新能源、吉利新能源和重庆瑞驰。

行业发展历程:行业处在高速发展阶段

在新中国成立初期,中国汽车工业初步建立,汽车供不应求,于是各省市纷纷利用汽车配件厂和修理厂仿制和拼装汽车,形成了中国汽车工业发展史上第一次“热潮”,专用车行业进入创立起步阶段。

20世纪80年代以后,中国专用车经历了几次起落后进入全面发展阶段。机械化生产水平得到提升,一批骨干企业引进国外先进技术,先进科技成果应用于专用汽车,有些企业还建立了专用功能测试基地,逐步完善测试手段,少数企业的生产线已接近国外水平。

目前,我国专用车行业呈现高速发展的行业趋势。在吸收国内外先进技术的同时进行自主创新,提升自身实力;不仅如此,中国专用车制造商十分重视市场调研和合作开发市场急需和性能更先进的产品。例如:2003年开发出大批防控“非典”专用车投放市场以及2020年开发出的新冠疫苗专用冷链运输车等。

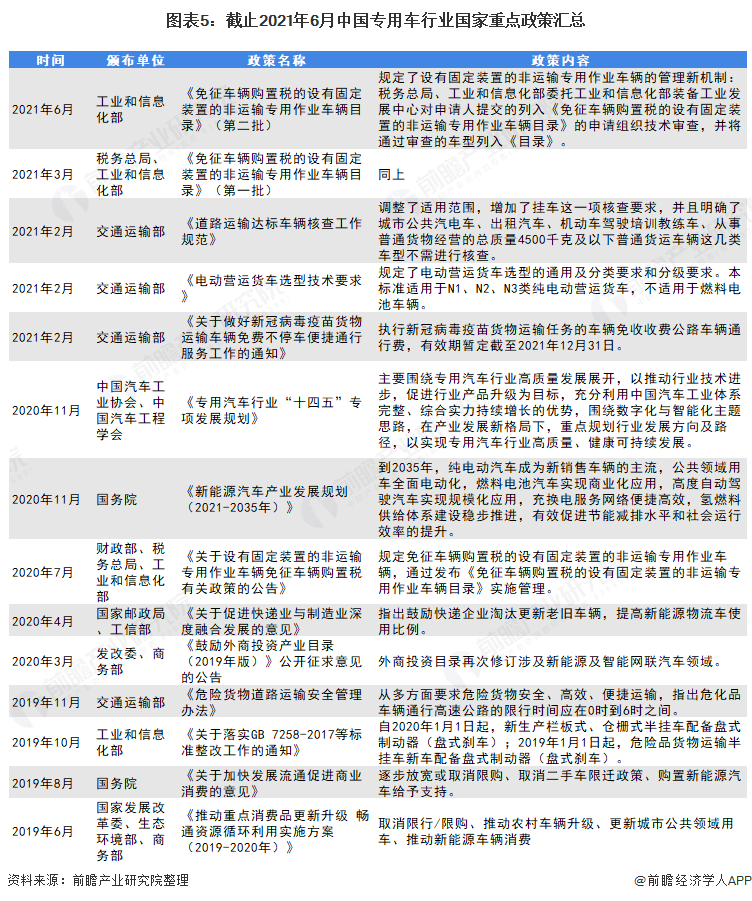

行业政策背景:倾向于推动新能源专用车发展

近几年,国家在专用车上的政策倾向于推动新能源专用车市场发展,专用车制造产业升级和结构调整。例如,2020年11月发布《专用汽车行业“十四五”专项发展规划》,在“十四五”期间,我国专用汽车产业发展的主旨思想是:以全产业链高质量发展为中心,构建产业链条完整、品种多样、市场丰富、竞争突出、集群特色鲜明的专用汽车产业集群。

另外,2020年11月发布的《新能源汽车产业发展规划(2021—2035年)》提出,到2035年,公共领域用车全面电动化,燃料电池汽车实现商业化应用,高度自动驾驶汽车实现规模化应用,氢燃料供给体系建设稳步推进。

除此之外,国家工信部推进专用车车辆购置税减征或免征。从一定程度上,推动专用车及相关行业进行高水平高效率发展和升级。例如,2021年3月和6月发布的《免征车辆购置税的设有固定装置的非运输专用作业车辆目录》,达到了提升税收治理能力和服务市场主体的目的;以及2018年发布的《关于对挂车减征车辆购置税的公告》,达到了促进甩挂运输发展,提高物流效率和降低物流成本的目的。

综上所述,在未来几年,专用车行业将在国家政策的指向下朝着高水平、高效率、新能源和集群化方向前进。

行业发展现状

1、供给情况:专用车产量波动上升,后续维护将是新增长点

随着我国城镇化高速发展,各地基础设施建设日趋完善,后续的维护配套设施建设,如环卫、高速公路等系统的配套设施还有很大提升空间。以高速公路为例,国家规定每100公里高速公路须配备一套完整的保障体系,包括公路养护车、清障车、划线车和维修车辆等,而目前我国高速公路系统的相关配套设施不足。后续维护将成为专用车市场未来重要的增长点,推动专用车产量进一步增长。

2010-2020年中国专用汽车产量呈现波动上升的态势。2019年达到336.63万辆,同比增长36.36%。根据趋势变化进行初步测算,2020年中国专用车产量达到288万辆。

2、需求情况

(1)专用车整体销量波动上升,物流车仍为市场主流

2014-2020年,中国专用车销量呈现波动上升的态势。物流类专用车近几年一直占专用车市场的主导地位,这与日益壮大的物流市场密不可分。根据中汽数据统计显示,2020年专用车整体销量达到165.1万辆。其中物流类专用车销量123.6万辆,同比增长31.8%,市场份额为75%,较2019年同期提升了3.9个百分点;工程类专用车销量17.6万辆,同比提升32.9%,市场份额为11%,较2019年同期提升了0.6个百分点;作业类专用车销量23.9万辆,同比下滑4.8%,市场份额为14%,较2019年同期下滑4.5个百分点。

2014-2020年,物流车始终占据主导地位。由此来看,物流车仍将是未来专用车的主要发展方向。

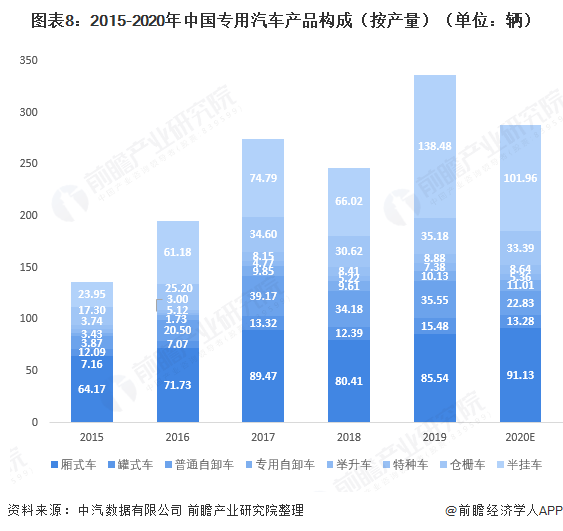

(2)厢式、普通自卸、仓栏和半挂车市场需求较大

从近几年我国专用汽车的产品结构来看,按照产量,占比较大的主要有厢式车、普通自卸车、仓栏车以及半挂车,专用自卸车、特种结构车和起重举升类专用车产量相对较少。

3、退坡对新能源专用车市场的影响逐渐减小

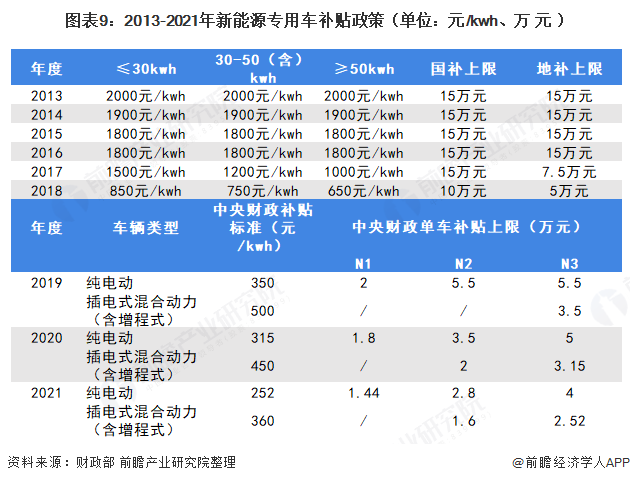

新能源专用车政策及补贴方面,2013-2017年国补金额基本能够涵盖电池成本,2018-2021年新能源专用车补贴退坡幅度较大;并且2019年开始,地方补贴正式取消,新能源专用产量及销量下降较为明显。

结合新能源专用车的产量及销量变化可以看出,新能源专用车行业的发展离不开国家财政的扶持。随着补贴政策退坡,产量和销量均出现了不同程度的下降,下降幅度均达到了20%以上。根据新能源汽车规模效益、成本下降等因素以及补贴政策退坡退出的规定,降低新能源专用车补贴标准,主要目的是促进产业优胜劣汰,防止市场大起大落。

2020年新能源专用车的产量和销量逐渐回暖,这主要是因为下游市场逐渐摆脱政策退坡的影响,真实需求逐渐凸显出来。2020年,新能源专用车产量达到6.50万辆,同比下降12.04%,下降幅度是近几年最小的;新能源专用车销量达到7.40万辆,同比上升10.94%,销量出现首次正向增长。

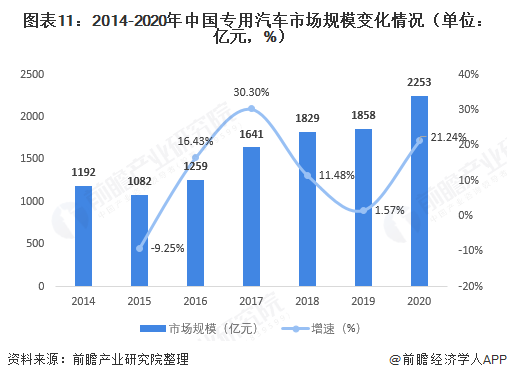

4、市场规模:规模逐渐增长,发展势头较好

2014-2020年专用车的市场规模呈现波动上升的态势。2020年专用车市场规模达到2253亿元,同比增长21.24%,这主要是由于疫情中用于运输新冠疫苗的物流车需求量大涨所致。随着疫情逐渐稳定,专用车的市场需求将会回归正常水平,继续稳步增长。

注:分别根据物流车、作业车和工程车的平均价与销量进行单独测算后加和。

行业竞争格局

1、区域竞争

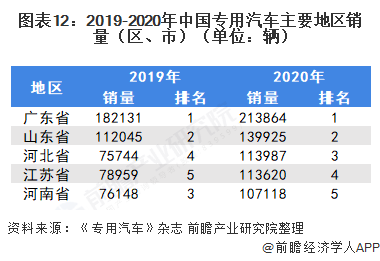

(1)广东山东河北位列专用车区域销量前三

从区域销量来看,2020年,面对新冠疫情等不利因素,我国专用汽车的整体销量逆势增长,主要地区的销量均较2019年出现了不同程度的上升,广东山东河北位列前三。2020年,广东省专用汽车的销量排名第一,达到213864辆;其次是山东省,专用汽车的销量达到139925辆,排名第二;河北省专用汽车销量达到113620辆,从2019年的第四名攀升至2020年的第三名。

(2)集群化发展趋势显著,产业基地为发展关键

近年来,我国呈现出集群化发展态势,已经形成长三角地区(上海、江苏、浙江)、京津冀环渤海地区、华南地区(主要是珠江三角洲及福建)、东北地区(沈阳、长春和哈尔滨等)、中部地区及西南地区六大汽车工业集群区域。

目前,国内已经建立了大量的专用汽车产业基地,已发展成熟的专用汽车产业集聚区以湖北随州、山东梁山专用汽车产业基地为代表,新建和在建的专用汽车产业群有吉林四平、辽宁“七通平”、郑州的郑开大道专用汽车产业基地等,规划中的专用汽车产业基地有天津滨海开发区专用汽车产业基地等。

2、企业竞争:行业集中度较高,细分领域主导企业有所不同

从物流类专用车市场竞争情况来看,销量TOP10企业市场集中度达到88.6%,较2019年提升了10.8个百分点。其中,东风柳汽销量为247574辆,市场份额为20%。

从工程类专用车市场竞争情况来看,有10家企业销量超过5000辆。其中,三一汽车销量排名第一,为38537辆;销量TOP10企业市场集中度为80.3%,较2019年进一步提高了13.8%。

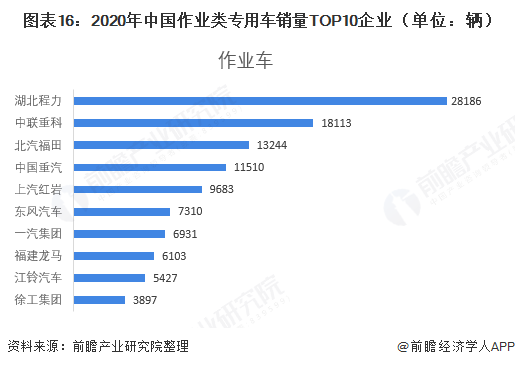

从作业类专用车市场竞争情况来看,销量TOP10企业市场集中度达到46.2%,较2019年提升了1.4个百分点。其中,湖北程力、中联重科、北汽福田、江铃汽车销量同比增长。中联重科增长幅度较大,同比增长11.2%,其他企业销量均呈现下滑态势,其中上汽红岩、徐工集团下滑幅度较大,同比分别下滑30.9%、36.8%。

综合来看,物流车和工程车的市场集中度更高,超过80%;作业车市场集中度达到45%以上,行业竞争趋于垄断。另外,东风柳汽、三一汽车和湖北程力位列三大细分市场第一。

行业发展前景及趋势预测

1、供给情况:专用车产量将进一步扩大

未来,随着我国物流业、运输业、建筑业的发展和城镇化水平的不断提高,我国对专用车的需求量将继续保持稳步增长的趋势。

经过初步估算,2026年中国专用车行业产量将达到412万辆。市场规模得到进一步扩大。

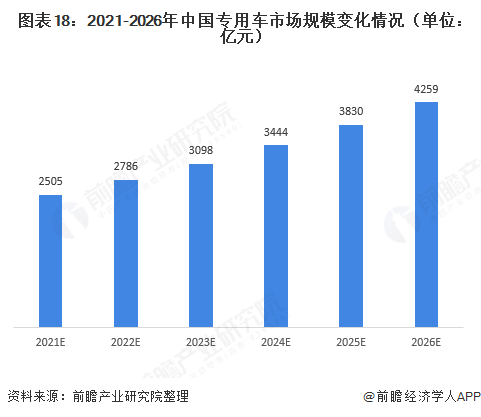

2、市场规模:未来继续稳步增长

2021-2026年专用车市场规模将继续稳步上升。随着基础设施建设投入加大,城市化进程不断加快,现代化水平的提高,物流运输行业的快速发展,以及国家相关产业政策有效刺激,专用汽车行业的市场需求空间进一步增加,年均复合增长率将保持在10%左右。经过初步估算,2026年专用车市场规模将达到4259亿元。

3、整体发展方向:“两高、一电、一智、两新”

中汽协专用车分会副秘书长姜春生在2020年中国专用汽车产业发展国际论坛上总结了专用汽车行业发展的6大趋势,分别是高水平、高效率、电动化、智能化、新技术、新模式。

以上数据来源于前瞻产业研究院《中国专用车行业发展前景预测与领先企业技术研发进展分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务