预见2021:《2021年中国种子行业全景图谱》(附市场现状、竞争格局和发展趋势等)

种业处于农业生产产业有最前端,对于作物产量、质量和抗性等方面都具有重要的决定意义,是农业生产的“芯片”。从种业内部产业链来看,包括育种-制种-销售三大环节,其中育种是种子产业链的核心,制种为中游环节,是种子从研发到产成品的过程,销售则主要通过经销商和零售商完成。

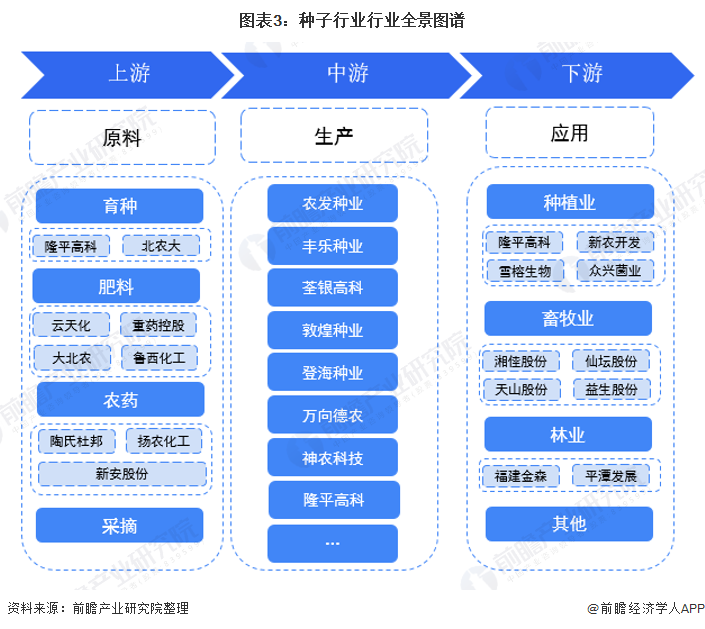

行业主要上市公司:隆平高科(000998)、登海种业(002041)、荃银高科(300087)、丰乐种业(000713)、农发种业(600313)、神农科技(300189)、万向德农(600371)

本文核心数据:我国农作物种子进出口情况、全国品种审定数量、中国转基因种子品种审定数量、中国杂交玉米种子供需情况、中国杂交玉米种子库存量、中国杂交玉米种子单产、中国杂交水稻种子供需情况、中国杂交水稻种子库存量、中国杂交水稻种子单产、中国玉米现货价、杂交玉米种子库销比情况、中国粳稻现货价、中国杂交水稻种子库销比

行业概况

1、定义

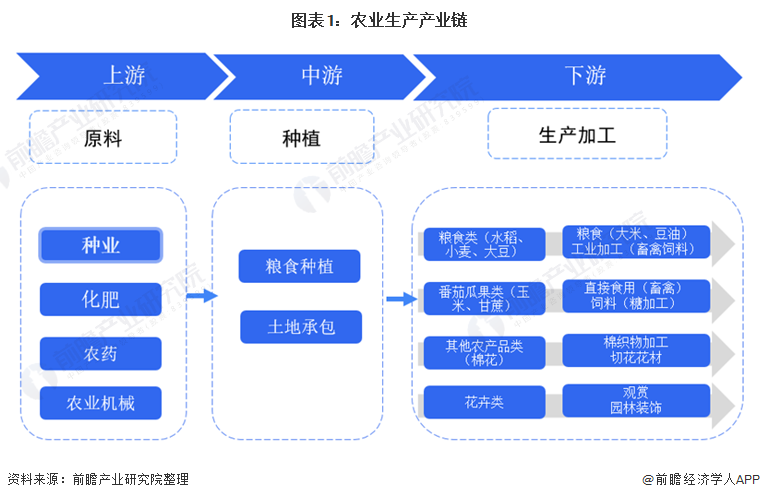

从农业生产产业链来看,农业生产包括上游的种子、化肥、农药、农业机械等、中游的粮食种植和土地承包以及下游的生产加工环节。其中,种子行业处于农业生产产业有最前端,对于作物产量、质量和抗性等方面都具有重要的决定意义,是农业生产的“芯片”。

种子行业是以作物种子为对象,以为农业生产提供优良商品化种子为目的,以现代农业科技成果和管理技术为手段,集种子科研、生产、加工、销售和管理于一体的行业整体。种子行业位于农业产业链最顶端,是农业的核心资料。

2、产业链剖析

从农业种植产业链来看,种子属于前端行业。而从种子行业的产业链来看,种子终端产品属于中游生产的产成品,而产业链上游行业不具有标准意义,化肥原料、育种采摘等都可列入上游领域,下游为种植业、林业等农业应用服务领域。

行业发展历程:行业处在深化改革阶段

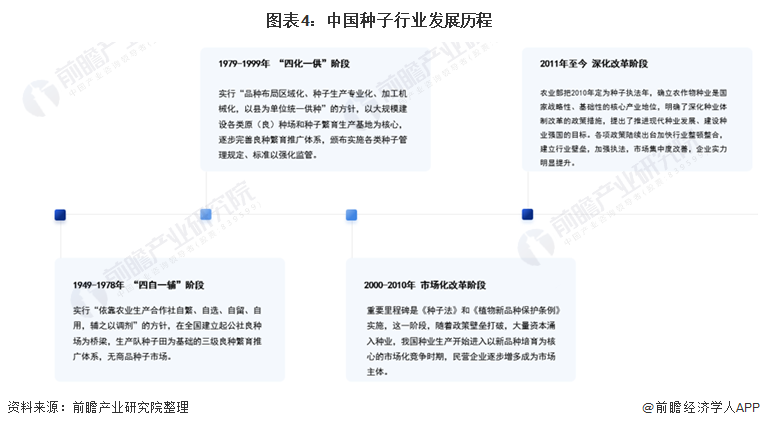

我国种业发展历程可划分为4个阶段:1)“四自一辅”阶段:农业生产合作社为制种主体,种子由农民自繁、自选、自留、自用,辅之以政府必要调剂,无商品种子市场;2)四化一供”阶段:制种行业主体转变为省市县三级种子公司,种子生产流通方式发展为专业化生产、县为单位统一供种;3)种子产业化:科研单位建立的制种公司成为主体,种子市场化经营;4)种业现代化:行业主体逐步转变为育繁推一体化制种企业,商业化育种体系起步。

行业政策背景:种源安全提升至国家战略高度

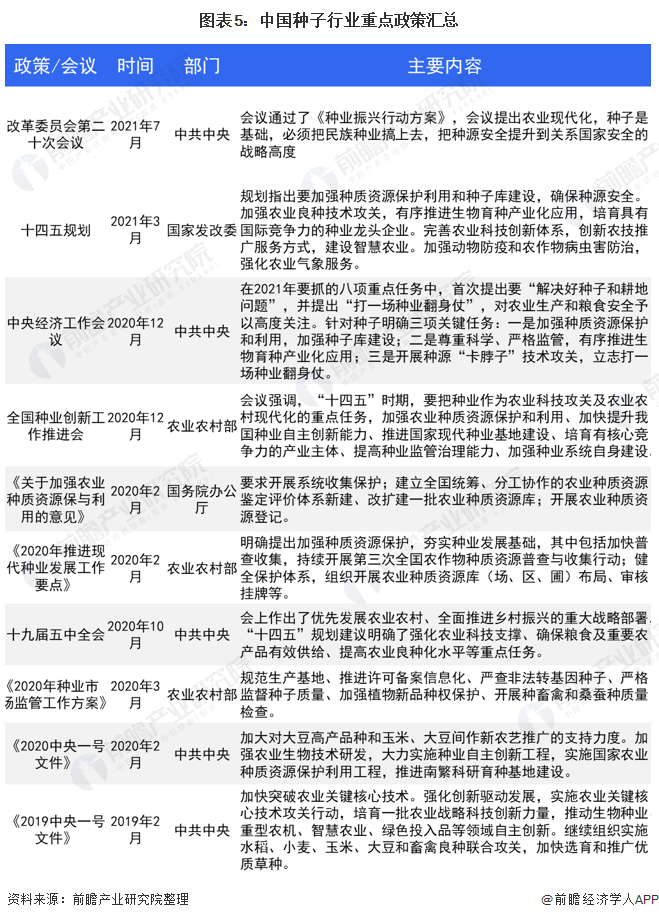

2019年以来,党和政府高度重视种子行业的发展,出台了一系列政策措施,构建起支撑种子行业发展支柱。

2021年7月9日,习近平主席中央全面深化改革委员会第二十次会议时强调,农业现代化,种子是基础,必须把民族种业搞上去,把种源安全提升到关系国家安全的战略高度,集中力量破难题、补短板、强优势、控风险,实现种业科技自立自强、种源自主可控。

行业发展现状

1、市场规模:2019年市场规模迎来拐点

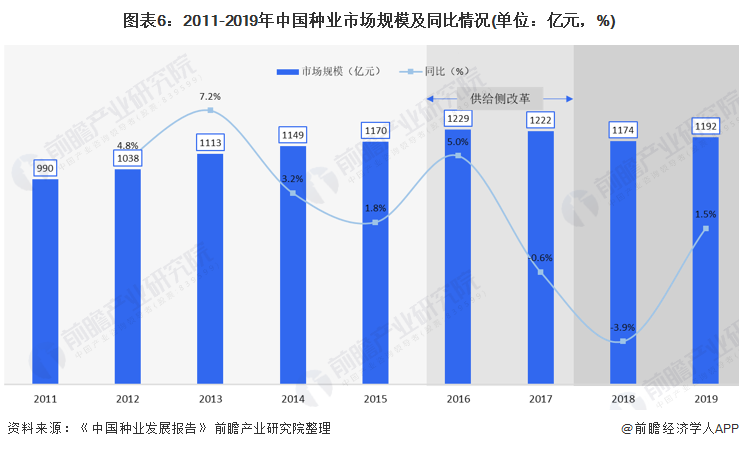

2011年我国种业进入深化改革阶段,2011-2015年,我国种子行业整体市场规模以4%左右的年复合增长率缓慢增长。2016以后,我国主粮种子库存过剩,国家提出了以“调面积、减价格和减库存”为主的供给侧改革,种子行业市场开始承压,种子市场整体规模停滞在1200亿元左右;2019年行业整体市场规模迎来拐点,结束2017和2018年的下滑,同比略微増长,达到1192亿元。

2、品种分布:中国种业品种分布集中,格局稳定

我国种业品种分布集中,主要由玉米、水稻、小麦、大豆以及马铃薯组成,2019年,玉米、水稻、小麦、大豆以及马铃薯市场份额合计占比约70%,其中,玉米的占比最高,为24%,其次是水稻、小麦、马铃薯,分别占15.7%、13.9%、10.1%。

从我国的品类格局来看,2013-2019年,我国品类格局较为稳定,玉米、水稻、小麦、马铃薯、大豆在7年间仅变动-0.2、-0.2、-3.3、-1.5、1.5个百分点。

3、商品化率:三大主粮商品化率较高

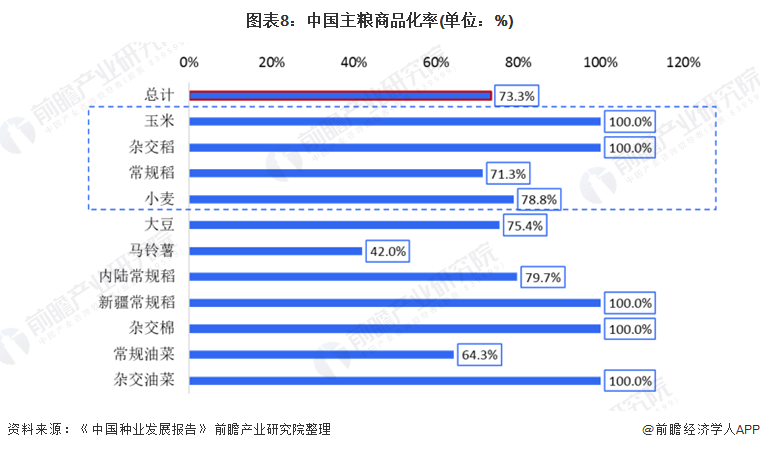

在商品化率方面,根据《中国种业发展报告》数据显示,我国主粮整体商品化率为73.3%,玉米、水稻和小麦三大主粮由于种植面积大,商品化率较高,其中,玉米和杂交稻的商品化率达到100%,小麦为78.8%,杂交稻为71.3%。

行业竞争格局

1、区域竞争:四川种企数量最多

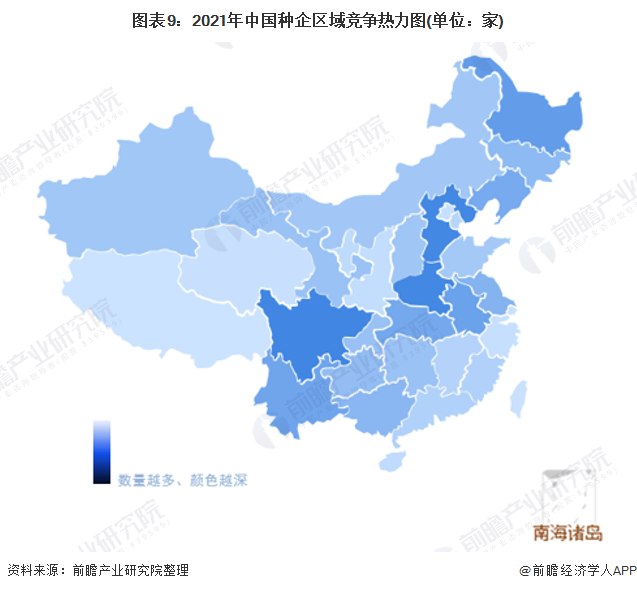

我国种业企业数量较多,企查猫数据显示,截至2021年7月,我国种子相关企业数量超万家,但企业的整体规模较小,注册资本在100-500万元的企业居多。从区域分布来看,我国种子相关企业主要分布在四川、河南、河北一带。

2、企业竞争:竞争激烈,份额分散

从企业竞争格局来看,2019年,相比全球CR5的53.1%,中国的种业企业CR5仅为9.6%,中国的种业企业竞争格局极为分散,市场竞争激烈。其中,隆平高科领跑,市占率为3.7%;垦丰种业和荃银高科的市占率分别为1.8%和1.5%;登海种业和农发种业位列第四、第五,市占率分别为1.3%和1.2%。

从竞争格局的历史数据来看,近年来国内企业同质化竞争激烈,行业集中度下降,2009~2019年CR5/CR10/CR50分别下降2.6ppt/3.0ppt/7.4ppt。

行业发展前景及趋势预测

1、转基因将帮助种业破局、转基因种子商业化推广有望加速、抗病抗虫性状的制种需求提升

过去我国品种试验主要由国家和省级两级种子管理机构组织实施,自2014年起,农业农村部额外增设了绿色通道、联合试验体以及特殊品种试验等,大大缩短品种试验的时间,我国品种审定步入快速通道,品种审定数量将激增。

此外,由于我国相关政策的推出和审定通道的开放,我国转基因种子商业化推广有望加速, 预计未来1-2年内将出现转基因品种的推广,为种业发展带来极大的变革。

与此同时,由于2019年以来,草地贪夜蛾入侵我国,对黄淮海及北方玉米主产区的玉米构成减产风险,全国农业技术推广服务中心预计,2021年草地贪夜蛾发生面积或同比+11%,我国行业抗病抗虫性状的制种需求将显著提升。

2、市场规模有望突破2000亿元

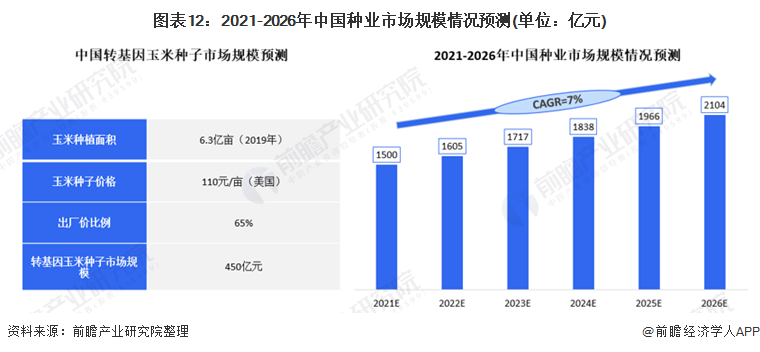

我国转基因技术应用的作物较少,若应用至玉米,中国种业的市场空间将得到大幅的提升。2019年我国玉米的种植面积为6.3亿亩,杂交玉米种子价格较低,约为56元/亩,若以美国一亩地玉米种子价格110元测算,我国转基因玉米的终端市场收入空间达693亿元,若出厂价按照65%的终端价,市场空间为450亿元。

受益于粮食行业整体景气度的提升,叠加未来转基因商业化应用的落地,预计2026年我国种业的市场规模将突破2000亿元,年复合增长率为7%。

以上数据来源于前瞻产业研究院《中国种子行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务