行业深度!2021中国珠宝首饰产业链全景分析 产业链利润呈U型分布

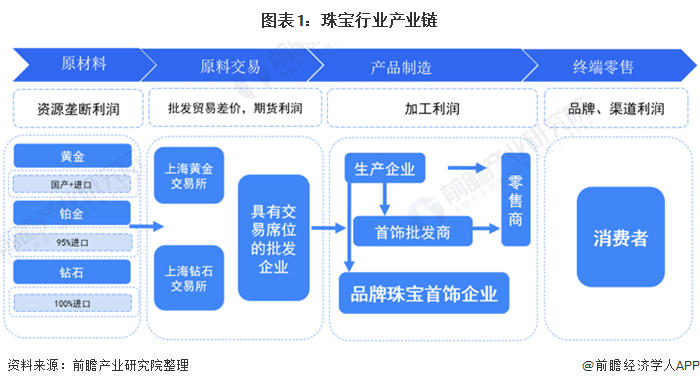

按生产交易流程珠宝首饰行业产业链主要分为上游原材料开采与交易、中游加工、下游零售三个部分,上游行业呈现寡头竞争格局,议价能力较强;中游市场参与者众多,竞争激烈;下游对品牌与渠道依赖性强,综合来说,上游开采商与零售终端获取珠宝行业产业链的大部分利润。

2020年疫情缘故,中国珠宝首饰市场由于影响行业业绩承压。分析行业产业链情况,上游原材料供应市场由于政府限制、自然矿藏区域限制以及主要厂商控制等因素整体呈现垄断寡头垄断的竞争格局,上游行业撰取垄断利润;

中游行业市场参与者众多,竞争激烈,由于单纯加工业务利润低,业内企业逐渐出现产业链整合趋势;

下游终端零售行业主要依靠品牌与渠道获取利润,受市场景气影响较大。

中国珠宝首饰行业主要上市公司:老凤祥(600612)、周大生(002867)、周大福(HK01929)、金一文化(002721)、潮宏基(002345)、明牌珠宝(002574)、萃华珠宝(002731)、爱迪尔(002740)、莱绅通灵(603900)、曼卡龙(300945)六福集团(HK002590)

本文核心数据:世界黄金、铂金供应量,世界钻石供应市场份额,中国珠宝行业市场规模

1、中国珠宝首饰行业上游——寡头垄断赚取高额利润

基于钻石、铂金的自然垄断属性以及黄金的通货价值,珠宝行业的上游(原材料+交易)是类似于De Beers之类的钻石供应商以及国家相关矿采部门所限制垄断,上游行业获得垄断利润;

中游(产品制造)是珠宝加工企业,竞争激烈故利润率低;

下游(终端零售)是周大生、周大福之类的珠宝零售商,零售利润取决于品牌与渠道,一些珠宝品牌包揽了中间加工和零售,但许多品牌商的生产环节仍然选择外包或者部分外包。

(1)黄金

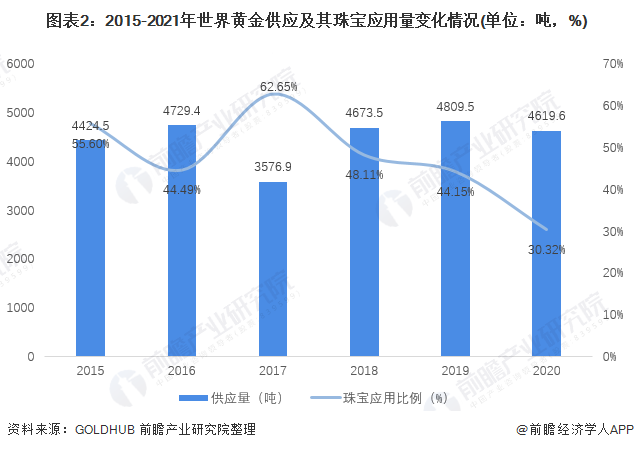

由于金矿产业投资周期长、开采成本高,且出于世界通货价值等政治经济因素的考虑,受到了政府的严格调控,导致全球矿产金数量不可能快速增长。

根据goldhub发布数据,2020年金矿产量出现下降,金矿停产的情况在当年第二季度达到顶峰,此后便有所改善。尽管2021年的发展形势仍存在不确定性,但随着世界从疫情中恢复过来,金矿停产的情况很可能会有所减少,综合来看,短期内世界黄金产量不会变化很大,依然比较稳定。

经测算得出近五年珠宝领域对黄金的平均需求达到47.5%,且应用量波动幅度较小,未来业内黄金饰品供应仍将保持稳定,上游黄金原料供应商议价能力仍强。

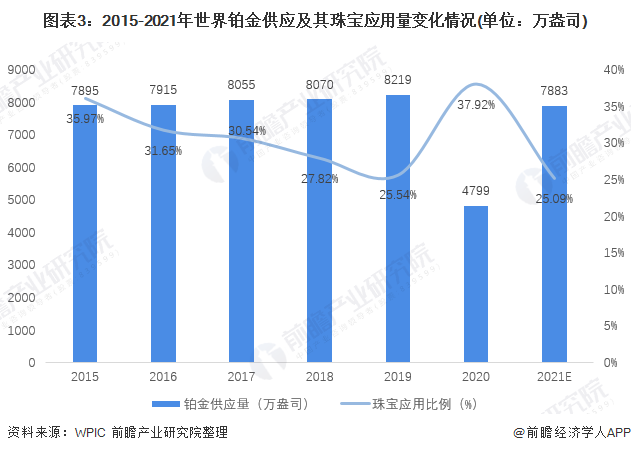

(2)铂金

铂金本身既是一种工业金属,也是一种贵金属,比黄金稀有30倍,且集中分布于南非及其周边地区,具有较强自然垄断属性。根据WPIC数据,2015-2019年,国际铂金供应量稳定并小幅增长,2020年由于疫情影响导致产能、货运受阻,铂金供应量大幅下降,WPIC预测2021年随疫情逐步得到控制,铂金总供应量将同比增长16%,达到7883万盎司。但这个数字仍将低于2019年疫情之前的水平。

从铂金的珠宝应用量分析,2015-2019年,珠宝应用量逐年下降,而近五年珠宝领域对铂金的平均需求已达到30%,仅次于汽车工业(40%),故珠宝领域的铂金供需缺口较大,上游原料供应商议价能力较强。

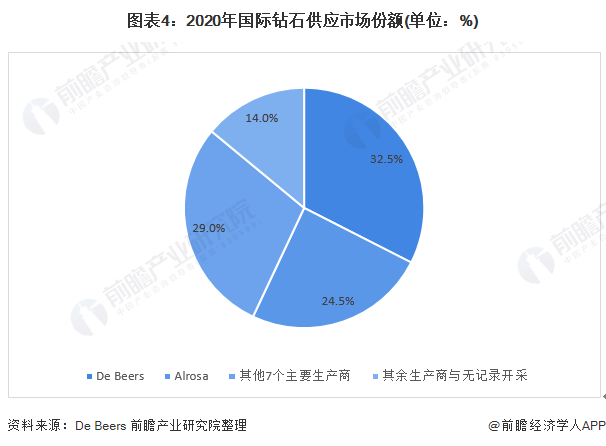

(3)钻石

根据销售额计算,2020年De Beers是世界上最大的钻石供应商,占据了全球钻石供应市场32.5%的份额;其次是Alrosa,供应了24.5%的钻石,Sodiam、Dominion Diamond Mines等少数几家厂商也占到了相当份额。寡头垄断的市场环境下,上游厂商议价能力较强。

2、中国珠宝首饰行业中游行业——竞争激烈,业务渠道快速扩张

中游的珠宝加工商从黄金交易所或者钻石交易所购买原料进行加工,根据上海钻石交易所公布数据,2020年中国上海钻石交易所包括了已经上市的周大生、周大福、周生生等知名企业,以及诸多中小型钻石加工商共500个会员;上海黄金交易所共283个会员单位,市场参与者数量众多,接近于自由竞争。

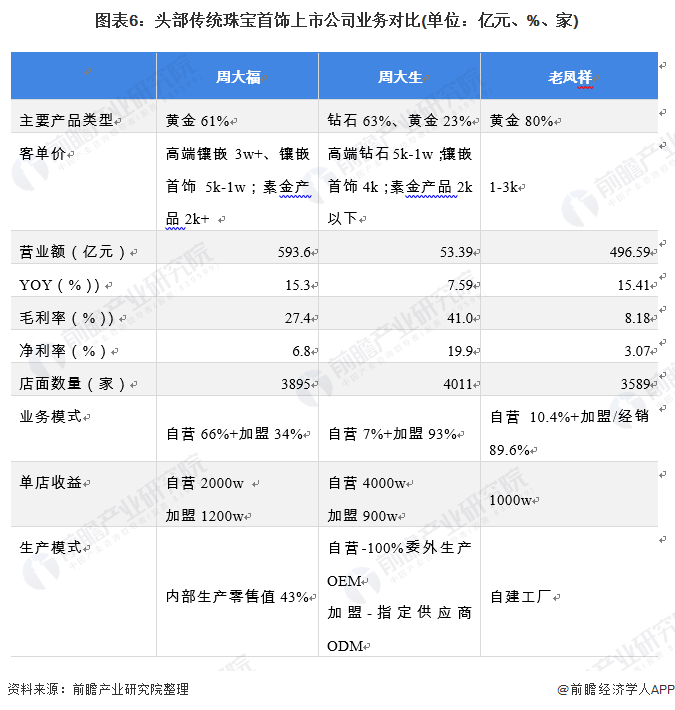

另外,由于单纯从事珠宝加工的企业难以获得较高利润,业内企业专注品牌运营,建立自己的产品矩阵,多渠道扩张趋势明显。对比业内头部公司业务,可以看出周大生的渠道扩张速度最快,加盟店扩张持续带动店面数量快速增长,周大福与老凤祥则较慢。

3、中国珠宝首饰行业下游行业——对品牌与渠道依赖性强

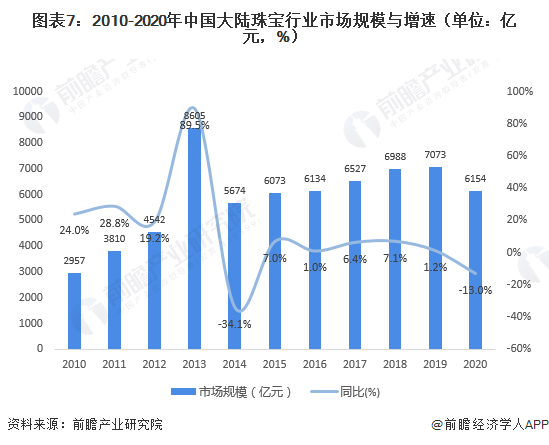

根据公开数据显示,2010-2019年中国大陆珠宝行业市场规模波动上升,2020年受疫情影响,珠宝消费需求锐减,市场规模达到6154亿元,同比下降13.0%,横比奢侈品品类,珠宝行业业务承压严重。

在电商领域,中国的珠宝首饰销售额的线上渗透率从2019年的7.3%左右增长到2020年的10.5%,线上渠道的重要性愈发凸显。

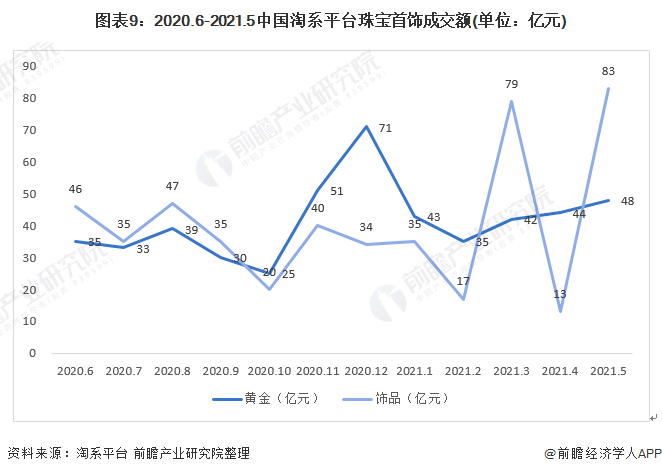

从珠宝行业线上销售数据分析,近一年来线上珠宝成交额整体波动幅度大,其中饰品品类波动幅度大于黄金品类,2021年5月份,黄金销售额为48亿元,同比上升9%;饰品销售额为83亿元,同比大幅上升538%,领先黄金涨幅529个百分点。

珠宝行业下游的零售商主要依靠品牌与渠道获得利润。对于包揽加工和零售的品牌珠宝首饰企业来说,设计水平越高、品牌声誉越高,获得高利润的可能性也越大。

对业内领先企业电商业务数据进行分析,2021年3月份周大福销售额达到12354万元,位列首位;周生生销售额达到9583万元,排名第二;施华洛世奇位列第三,销售额达到5503万元。

带*品牌的电商渠道GMV以首饰为主

以上数据参考前瞻产业研究院《中国珠宝首饰行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务