2021年中国企业征信行业市场规模与竞争格局分析 企业征信市场需求大但竞争企业少

随着中国借贷融资行业的进一步发展,融资过程中无论是借方还是贷方都将对第三方信用信息服务的需求将持续增长。2020年,我国大、中、小微企业的贷款需求都有所上升;由于贷款不良率高,小贷公司企业在近几年发展受限,对于企业征信的需求逐渐增大。征信需求的逐步释放,企业征信市场具有巨大的潜力。

本文包含核心数据:贷款需求指数、融资租赁行业市场规模及企业数量、小额贷款公司贷款余额、企业/个人征信系统运行情况、企业征信备案机构数量

2020年大、中、小微型企业贷款需求上升

2018-2019年大型、中型企业贷款贷款需求指整体呈现波动下降态势;但2020年贷款需求迅速上升,小微型企业贷款需求指整体要高于中型企业和大型企业。2018-2019年呈现波动态势,2020年贷款需求迅速上升。

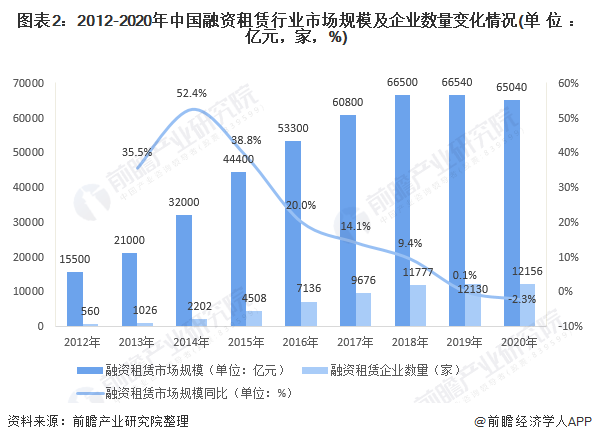

金融租赁业市场规模大,企业数量多

自2007年金融租赁业务开闸以来,以银行为代表的金融租赁企业迅速扩张,融资租赁行业一路高歌猛进。2012-2019年我国融资租赁市场规模一直稳步上升,但增速在2015年后开始逐年下降;2020年我国融资租赁市场规模为65040亿元,同比下降了2.3%。2020年全国融资租赁企业数量为12156家,虽然企业数量增速下降,但目前全国融资租赁企业总数还是比较大。

风险控制能力是融资租赁公司最关键的核心竞争力之一,融资租赁公司的竞争优势最终都将通过风控能力予以确认,而风控关键在于交易背后的征信体系。可以说,融资租赁公司的可持续发展需要征信体系的支撑。

客户违约风险大,小贷公司发展受阻

2010-2017年我国小额贷款公司贷款余额整体呈现波动上升趋势。自2018年开始,小额贷款公司贷款余额逐渐下降,截止2021年3月末,我国小额贷款公司贷款余额为8653亿元。

小额贷款公司的风险程度出现明显的两极分化,15.3%的公司面临非常严重的信贷风险,贷款不良率达到90%以上。其主要原因为小额贷款公司客户小而分散,主要由城镇个体工商户、小型企业与农村养殖专业户为主。这些客户经营不透明,财务不规范等原因导致小额贷款公司承担的客户违约风险较大,因此小额贷款对征信需求较大。

2020年,银保监会发布《关于加强小额贷款公司监督管理的通知》,促进小额贷款公司行业健康发展。文件明确小额贷款公司贷款不得用于股票、金融衍生品等投资,房地产市场违规融资,法律法规、银保监会和地方金融监管部门禁止的其他用途。因此小额贷款公司为了确保小额贷款客户拥有充足的还款能力以及确保客户贷款后的使用用途,对于客户征信需求量较大。

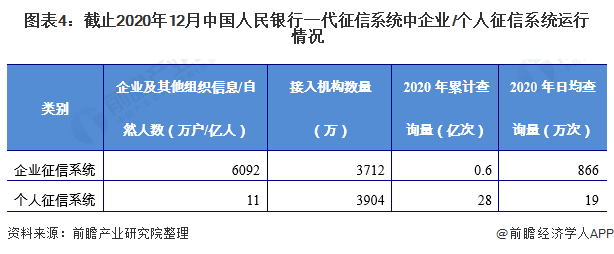

企业征信市场需求大,竞争公司少

截止2020年底,征信系统收录11亿自然人、6092万户企业和其他组织的信息,规模已位居世界前列。下表为截至2020年12月底中国人民银行一代征信系统中企业/个人征信系统运行情况:

注:由于数据尚未完全公布,累计查询量数据截止到2020年11月。

近年4年,企业征信企业数量在120-130家左右波动,企业竞争度较小。在截至2020年12月末,全国共有23个省(市)的131家企业征信机构在人民银行分支行完成备案。对于目前的中国征信市场来说,互联网是眼下最强的风口力量。消费金融、共享经济、社交、电商,这些炙手可热的互联网行业都具有征信需求。强烈的需求加极少的供给,这给市场化征信机构的快速发展创造了不可多得的机会。

更多数据请参考前瞻产业研究院《中国征信行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务