2021年中国OTC皮肤用药市场规模与竞争格局分析 强生、华润三九为行业龙头

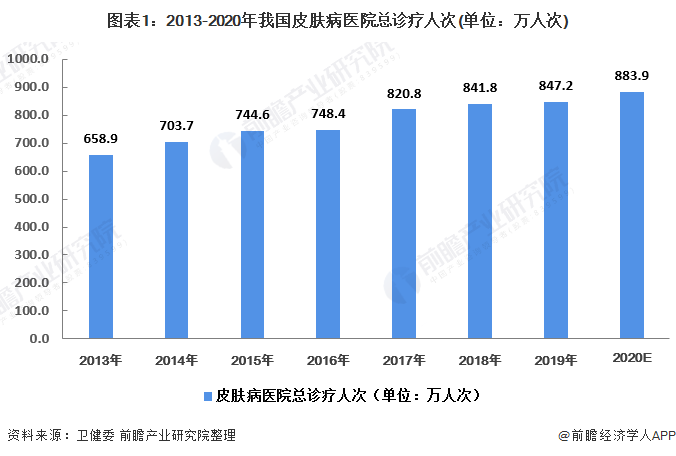

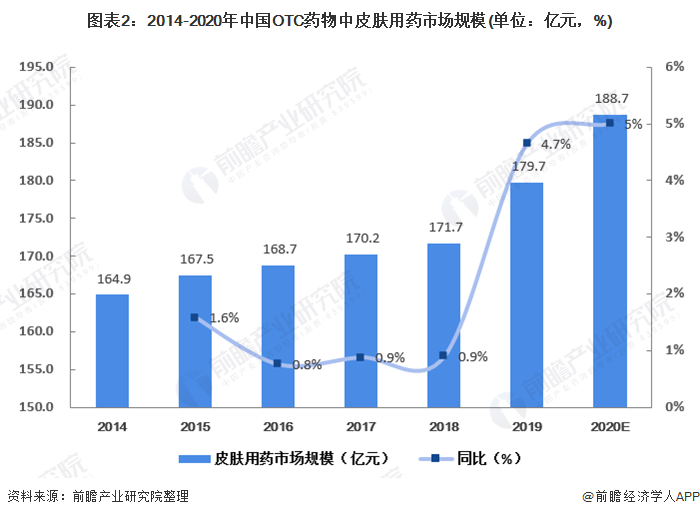

皮肤病是医学上的常见病、多发病,具有发病范围广、病情种类多、治疗时间长等特征。2020年总诊疗人次约为883.9万人次左右。2020年中国OTC药物中皮肤用药市场规模约为188.7亿元,较2019年增长5%。皮肤病用药OTC类药品在市场中占主要地位,市场份额在65%以上。其中华润三九、强生制药公司的化学类OTC皮肤药产品表现出色。

OTC皮肤用药市场规模加速扩大

由于工业的发展对环境的污染和破坏导致大气污染日益严重,使得人们皮肤病的发病率不断提高。当代人的不良生活习惯,如熬夜、抽烟和吃辛辣油炸食物等都将导致更多的人患上皮肤病。

皮肤病种类非常多,高达上千种,常见的皮肤病种类都有数百种。而且由于皮肤病本身的特征之一就是病情容易反复,使得治疗的时长容易拖延。皮肤病药物的需求量也将大大增加。

据中国医师协会皮肤科医师分会联合多家媒体统计的数据,四万名参与调查的网友中健康皮肤人群仅占14.2%,85.8%的人皮肤处于亚健康状态或者患病状态。

根据卫健委发布的数据显示,2019年我国皮肤病医院总诊疗人次为847.2万人次,同比2018年的841.8万人次增长0.6%。2020年总诊疗人次继续增加,2020年达到约883.9万人次左右,相比起2013年,皮肤病诊疗人数增加了225万人,共增长了34.15%。

2014-2020年中国OTC药物中皮肤用药市场规模整体呈现上升趋势, 2019年中国OTC药物中皮肤用药市场规模为179.7亿元,较2018年增长4.7%。2020年中国OTC药物中皮肤用药市场规模约为188.7亿元,较2019年增长5%。

化学类OTC皮肤药市场占比最大

随着制药企业对于皮肤病用药的研发投入加大,我国皮肤病用药种类在不断增加。根据新三板智库数据显示,在药品分类构成上,皮肤病用药主要是化学制剂药,每年市场份额保持在69%左右,其次是中成药,约占29%左右,生物药最少。

据调查,人们对于皮肤病的治疗更偏向于自我诊疗以及用药。在面对皮肤问题的时候,64%的人首选自行用药或者忍受,只有35.7%的人会选择去医院看皮肤科。该皮肤病患们的治疗习惯也一定程度上反映在了皮肤药的产品销售结构上。

就整个皮肤药的产品销售结构上来看,皮肤病用药OTC类药品在市场中占主要地位,市场份额在65%以上,皮肤用药处方药相对占比较低。

强生、华润三九为OTC皮肤药企业龙头

根据中国非处方药物协会公布的数据显示,2020年莫匹罗星软膏、复方醋酸地塞米松乳膏、硝酸咪康唑乳膏排名行业前三。

排名前三的OTC化学类皮肤药的主要成分和适用症状都有所不同:百多邦莫匹罗星软膏主要适用于革兰阳性球菌引起的皮肤感染,例如:脓疱病、疖肿、毛囊炎等。

复方醋酸地塞米松乳膏,适用于局限性搔痒症、神经性皮炎、接触性皮炎、脂溢性皮炎以及慢性湿疹。

硝酸咪康唑乳膏,适用于由皮真菌、酵母菌及其他真菌引起的皮肤、指(趾)甲感染,如:体股癣、手足癣、花斑癣、头癣、须癣、甲癣;皮肤、指(趾)甲念珠菌病;口角炎、外耳炎。

华润三九、强生制药公司在前十五中占据7个席位,华润三九为细分领域第一名。华润三九入围TOP15的药品包括:999复方醋酸地塞米松乳膏、999皮炎平、999曲安奈德益康唑乳膏和顺峰康霜曲咪新乳膏,共四种。

可以从图表中看出,OTC皮肤科中成药的的品牌集中度较低,TOP8的产品都分别来及不同的企业。根据中国非处方药物协会公布的数据显示,在OTC皮肤类中成药排名中金蝉止痒颗粒、龙珠软膏、足光散排名行业前三。

其中,金蝉止痒颗粒适用于湿热内蕴引起的丘疹性荨麻疹、夏季皮炎等皮肤瘙痒症状;龙珠软膏适用于疮疖、红、肿、热、痛及轻度烫伤;足光散适用于湿热下注所致的角化型手足癣及臭汗症。

更多本行业研究分析详见前瞻产业研究院《中国OTC行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务